Mit einer Lebensversicherung geht der Kunde eine Partnerschaft auf Jahrzehnte ein. Welche Gesellschaften auf Dauer überzeugen – auch im neuen Zinsumfeld.

Ende Juni ist das amtliche Portal rentenuebersicht.de gestartet. Es soll gesetzlich und privat Versicherten einen Überblick über bisher erreichte Rentenansprüche, die voraussichtliche Rentenhöhe und Schätzungen unter Einbeziehung weiterer Rentensteigerungen bieten.

Bis zum Jahresende sollen auch die Lebensversicherer im Portal gelistet sein. Die Gesellschaften würden „mit Hochdruck an der technischen Anbindung an das Portal" arbeiten, verspricht der Gesamtverband der Deutschen Versicherungswirtschaft (GDV). Dann haben Vorsorgesparer hoffentlich einen besseren Überblick über ihren individuellen Stand auch in Sachen Lebensversicherung. Aber sie wissen damit noch nicht, ob ihre eigene Lebensversicherung auch wirklich zukunftssicher ist.

Die Bedeutung des Wissens darüber kann kaum überschätzt werden. Zwar ist der Zinsanstieg erst einmal erfreulich. Erste Gesellschaften haben die Überschussbeteiligung erhöht. „Bei den Lebensversicherern zeigen die Prognoserechnungen die positiven Auswirkungen des Zinsanstiegs auf die wirtschaftliche Lage und die Solvenz der Unternehmen“, erläutert zudem Frank Grund, Exekutivdirektor Versicherungs- und Pensionsfondsaufsicht der Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin).

Das scharfe Tempo bringe aber auch Risiken mit sich". Aus stillen Reserven werden stille Lasten. Denn die Kurse der Anleihen, die Lebensversicherer schon halten, sinken mit dem Zinsanstieg. Zudem werden Anlageformen wieder attraktiver, die Stornoquote könnte steigen - obwohl die Bafin relativiert, bisher sehe man nicht mehr Stornierungen.

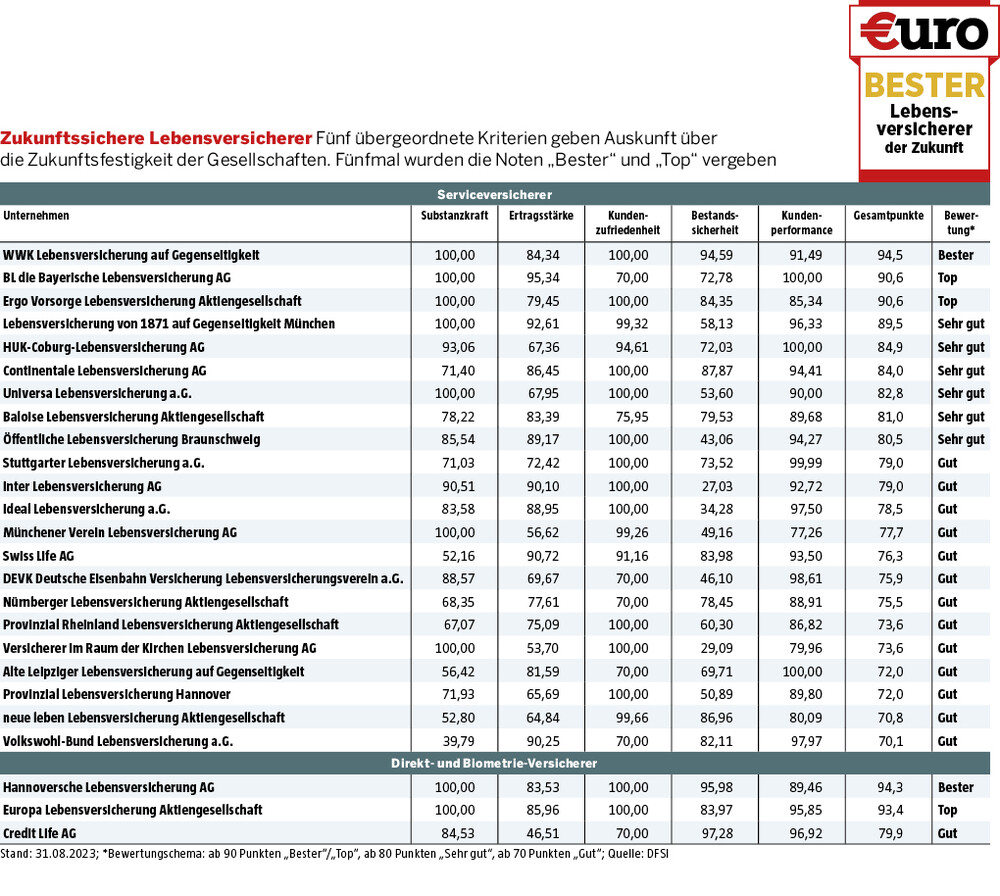

Um die wirklich zukunftsfesten Lebensversicherer im Land zu ermitteln, hat €uro beim Deutschen Finanz Service Institut (DFSI) eine umfassende Untersuchung in Auftrag gegeben, die die wichtigsten Erfolgsfaktoren in ihrem Zusammenspiel unter die Lupe nimmt (siehe auch Kasten rechts): die Substanzkraft, die Ertragsstärke, die Kundenzufriedenheit und die Bestandssicherheit sowie die Kundenperformance. In jeden der Teilbereiche gehen mehrere wichtige Kennzahlen ein, in Kundenzufriedenheit und Bestandssicherheit zum Beispiel explizit das von der Bafin genannte Thema Stornoquoten.

Den Testsieg sichert sich bei den Serviceversicherern die WWK Lebensversicherung mit ausgezeichneten Leistungen in allen Teilbereichen. Bei den Direktversicherern setzt sich die Hannoversche Lebensversicherung mit einer ebenso ausgewogenen Top-Leistung an die Spitze. Bei solchen Gesellschaften bleibt die Freude über wieder höhere Zinsen ungetrübt.

So haben wir getestet

Um die Zukunftsfestigkeit der einzelnen Lebensversicherer bewerten zu können, hat das DFSI im Auftrag von €uro insgesamt fünf Bereiche akribisch untersucht: die Substanzkraft jedes Lebensversicherers, seine Ertragsstärke, die Kundenzufriedenheit, die Bestandssicherheit sowie die Kundenperformance. Diese fünf Bereiche wurden nach ihrer Bedeutung gewichtet. Zudem wurden die Versicherer in zwei Gruppen unterteilt: 1. Serviceversicherer mit Ausschließlichkeitsorganisation, Bank- oder Maklervertrieb und 2. Direkt- und Biometrie-Versicherer. Nicht betrachtet wurden Gesellschaften mit Deckungsrückstellungen von weniger als 750 Millionen Euro und Runoffs, also Versicherer, die das Neugeschäft eingestellt haben.

Substanzkraft

Um die Substanzkraft der Unternehmen zu bewerten, wurde in einem ersten Schritt die Finanzkraft der einzelnen Gesellschaften ermittelt. Dafür wurden Eigenkapital-, freie RfB- (Rückstellung für Beitragsrückerstattung), Bewertungsreserven- sowie die Schlussüberschussanteilsfonds-Quote herangezogen. Dabei wurde die Eigenkapitalquote doppelt und die Bewertungsreserven-Quote mit einem Viertel gewichtet.

Im nächsten Schritt wurden die gemeldeten SCR-Quoten (Solvenzquoten) rechnerisch um Übergangsmaßnahmen bereinigt. Lag die bereinigte SCR-Quote unter 100 Prozent, wurden vom ermittelten Finanzkraftergebnis 50 Punkte abgezogen.

Substanzkraftquote 12,5 % = 100 DFSI-Punkte

Ertragsstärke

Zur Ermittlung der Ertragsstärke der Lebensversicherer wurden die aktuellen Rohüberschussmargen, durchschnittliche Nettoverzinsungen der Jahre 2020 bis 2022, deklarierte Überschussbeteiligungen 2023 sowie Abschluss- und Verwaltungskosten unter die Lupe genommen.

• Rohüberschussmarge 1,50 % = 100 DFSI-Punkte, bei neg. Kennziffer = -50 DFSI-Punkte (Gewichtung 20 %)

• Nettoverzinsung 3,75 % = 100 DFSI-Punkte (Gewichtung 30 %)

• Überschussbeteiligung 2023 3,00 % = 100 DFSI-Punkte (Gewichtung 30 %)

• Abschlusskosten 4,00 % = 100 DFSI-Punkte (Gewichtung 10 %)

• Verwaltungskosten 2,50 % = 100 DFSI-Punkte (Gewichtung 10 %)

Kundenzufriedenheit

Um die Zufriedenheit der Kunden bei den einzelnen Lebensversicherern zu ermitteln, wurde auf Frühstorno- sowie Bafin-Beschwerdequoten zurückgegriffen. Dabei galt: Je höher jede Quote, desto weniger Punkte wurden vergeben.

• Frühstornoquote 6,0 % = 100 DFSI-Punkte (Gewichtung 30 %)

• Beschwerdequote 1,5 % = 100 DFSI-Punkte (Gewichtung 70 %)

Bestandssicherheit

Für die Bewertung der Bestandssicherheit wurden vier Aspekte eingehend betrachtet: die Anzahl der Verträge, das gemittelte Bestandswachstum über die vergangenen fünf Jahre, Spätstornoquoten und der Anteil an Risikolebens-Policen und sonstigen Verträgen am Gesamtbestand an Lebensversicherungen – etwa zur Adeckung biometrischer Risiken sowie fondsgebundener Lebensversicherungen.

• Anzahl Verträge 1 000 000 = 100 DFSI-Punkte (Gewichtung 20 %)

• Wachstumsquote 5,0 % = 100 DFSI-Punkte (Gewichtung 15 %)

• Spätstorno-Quote 5,0 % = 100 DFSI-Punkte (Gewichtung 15 %)

• Anteil Sonstige Verträge 50,0 % = 100 DFSI-Punkte (Gewichtung 50 %)

Kundenperformance

Als wesentlich für die Zukunftssicherheit von Lebensversicherern wird die den Kunden zugutekommende Performance angesehen. Dafür wurde in einem ersten Schritt aus Direktgutschrift, RfB-Zuführung, Gewinnabführung und Jahresüberschuss der Rohüberschuss errechnet. Dieser gibt an, wie viel Kapital insgesamt verteilt werden kann. In einem zweiten Schritt wurde dann die Partizipationsquote ermittelt – also wie viel davon auch tatsächlich an die Kunden fließt.

Hierbei muss man zwischen Versicherern unterscheiden, die als Aktiengesellschaft organisiert sind, und Versicherungsvereinen auf Gegenseitigkeit (VVaG). Bei Versicherungsvereinen wurde es als optimal angesehen, wenn die Partizipationsquote der Kunden 90 Prozent betrug und die restlichen zehn Prozent der Stärkung des Eigenkapitals dienten. Bei Aktiengesellschaften gab es dagegen einen Punktabzug, wenn der Return on Equity (ROE) für die Aktionäre den Wert von 15 Prozent überstieg.

• VVaG: Partizipationsquote 90 % = 100 Punkte

• AG: Partizipationsquote 100 % = 100 Punkte; 20 Punkte Abzug, wenn Return on Equity (ROE) > 15 %

Lesen Sie auch: Welche Versicherungen braucht man wirklich – und welche nicht?

Millionen Menschen in Deutschland nutzen eine Kreditkarte. Vor allem für Einkäufe, aber auch für Urlaubsreisen und größere Anschaffungen können sich Kreditkarten lohnen. Doch Nutzer sollten vor allem auf die Kosten und Bedingungen der Karte achten: Kann man damit auch im Ausland günstig Geld abheben und bezahlen? Hier sind die aktuell besten Kreditkarten im Test.

Mein Konto

Mein Konto