Das zweite Zins-Einkommen: Auch mit Zinsen lässt sich ein Zusatzeinkommen erzielen, das der Inflation trotzt. Wir haben ein geniales Depot mit monatlichen Erträgen für Sie zusammengestellt.

Die schlechte Nachricht vorweg: Mit Zinsen aus sicheren Bundesanleihen kann man sein Geld nicht vermehren — ja den Geldwert noch nicht einmal erhalten. Eine zehnjährige Bundesanleihe rentiert derzeit mit rund 2,25 Prozent. Nach Abzug von 25 Prozent Abgeltungsteuer und 5,5 Prozent Solidaritätszuschlag bleiben einem Sparer netto noch rund 1,66 Prozent übrig.

Zum Vergleich: Die durchschnittlich erwartete Inflationsrate für 2024 in Deutschland liegt bei 2,3 Prozent, 2024 soll sie auf 1,8 Prozent sinken. Heißt: Mit Triple-A-Bundesanleihen wir man auf Dauer arm.

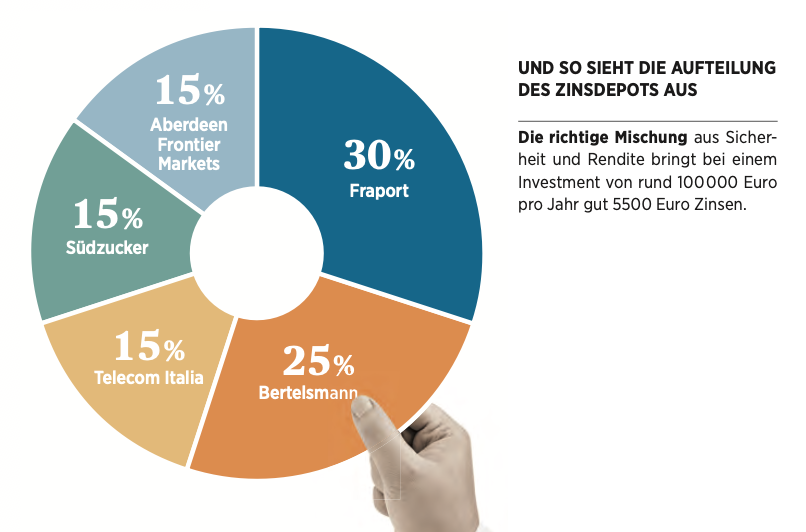

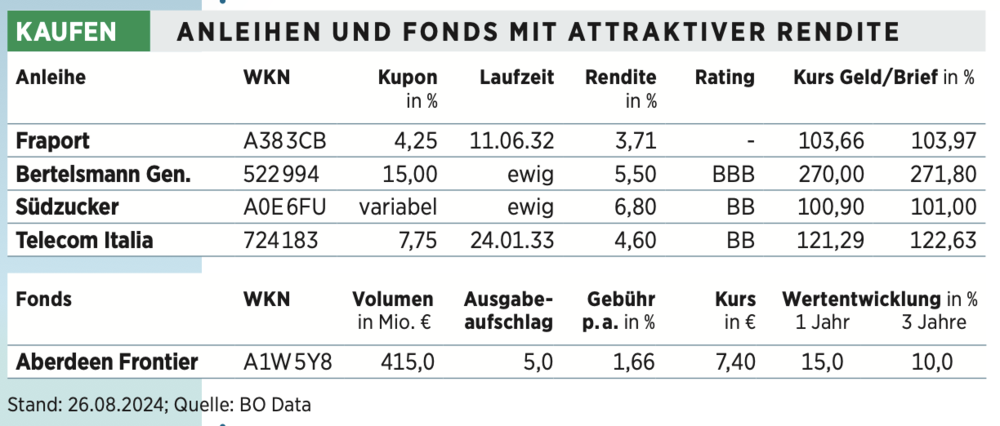

BÖRSE ONLINE hat daher fünf Papiere ausgewählt, die bei auskömmlicher Sicherheit und guter Diversifikation Renditen von knapp vier bis 7,5 Prozent bieten, und daraus ein Depot für ein jährliches Zusatzeinkommen zusammengestellt.

Geniales Zins-Depot: So funktioniert‘s

Die Basis bildet eine 4,25-prozentige Fraport-Anleihe. Beim Kurs von 104 Prozent bietet sie zwar „nur“ eine Rendite von 3,7 Prozent, aber dafür eine gute Sicherheit: Fraport ist systemrelevant. Die Fraport-Aktien befinden sich mehrheitlich im Besitz der öffentlichen Hand. Im Fall einer drohenden Pleite ist die Wahrscheinlichkeit daher hoch, dass auch Fraport — ähnlich wie in Corona-Zeiten Lufthansa — vom Staat gestützt würde. In unserem Depot erhält die Fraport-Anleihe daher die höchste Gewichtung mit rund 30 Prozent.

Den zweitgrößten Anteil nimmt der Bertelsmann-Genussschein ein. Genussscheine sind in gewisser Weise Exoten am Finanzmarkt. Einerseits bieten sie feste, überdurchschnittliche Ausschüttungen — aber nur, wenn das herausgebende Unternehmen einen ausreichenden Jahresüberschuss erzielt. Bei Verlusten kann die Zahlung vorübergehend eingeschränkt werden oder auch ausfallen. Der Bertelsmann-Genussschein zahlt 15 Prozent auf den Grundbetrag jedes Scheins, also 15 Euro je 100 Euro. Da der Börsenkurs aktuell rund 270 Prozent beträgt, müssen Anleger für 100 Euro Nennwert 270 Euro berappen. Daraus ergibt sich dennoch eine stattliche Rendite von 5,5 Prozent. Und das Besondere: Die Bertelsmann-Genussscheine haben eine ewige Laufzeit, das heißt, sie können von der Emittentin weder gekündigt noch vorzeitig zurückgezahlt werden. Wir haben den Bertelsmann-Genussschein ausgewählt und mit rund 25 Prozent gewichtet, weil das Unternehmen seit der Emission im Jahr 2001 die 15 Prozent Ausschüttung immer voll bezahlt hat, sogar in der Finanzkrise.

Das nächste spannende Papier ist eine Nachranganleihe von Südzucker, die rund 15 Prozent vom Depot einnimmt. Nachranganleihen weisen ein etwas höheres Risiko auf als herkömmliche Anleihen. Im Fall einer Insolvenz werden vor den Nachranganleihen erst alle anderen Gläubiger befriedigt. Doch die Ratingagenturen Moody’s und Standard & Poor’s haben die Kreditwürdigkeit des Unternehmens Anfang Juni unisono hochgestuft und mit den stabilen Finanzkennzahlen begründet. Das Papier zahlt eine feste Basisverzinsung von 3,1 Prozent. Hinzu kommt noch eine variable Vergütung in Höhe des Drei-Monats-Interbankensatzes Euribor, der bei der letzten Anpassung der Anleihe bei 3,72 Prozent lag und aktuell bei 3,55 Prozent notiert. Insgesamt kommen Anleger so auf eine Nominalverzinsung von stattlichen 6,82 Prozent, die quartalsmäßig ausgezahlt und angepasst wird.

Mit Zinsen ein Zusatzeinkommen verdienen – so klappt es

Als BÖRSE ONLINE zum ersten Mal über die Telecom-Italia-Anleihe geschrieben hat, war es noch eine Spekulation — jetzt ist es Fakt: Der Finanzinvestor KKR kauft die Festnetzsparte für 22 Milliarden Dollar. Mit dem Geld ist TI fast schuldenfrei und konzentriert sich auf das Dienstleistungsgeschäft und die Mobilfunksparte. Der Anleihekurs ist wegen der verbesserten Bonität zwar gestiegen, doch die Rendite von 4,5 Prozent kann sich immer noch sehen lassen.

Der Aberdeen Frontier Markets Bond Fonds (WKN: A1W5Y8) investiert in Zinspapiere von Staaten, die von der Weltbank als Länder mit niedrigem Einkommen eingestuft werden. Gemeinsam ist den Staaten, dass sie in ihrer wirtschaftlichen Entwicklung weniger weit fortgeschritten sind als bereits etablierte Schwellenländer wie etwa Indien. Sie haben aber durchaus Chancen, den Aufstieg in die Anlageklasse Emerging Markets in den kommenden Jahren zu schaffen. Im Portfolio finden sich insgesamt 85 Zinspapiere, die von Kenia, Pakistan, Nigeria, Ghana, Ägypten, der Dominikanischen Republik oder El Salvador aufgelegt wurden. Das Besondere an dem Fonds: Er schüttet monatlich aus, seit Jahresanfang etwa 0,04 bis 0,06 Dollar je Anteil. Das entspricht einer Rendite von 7,5 Prozent. Auf Jahressicht kam noch ein Kursplus von 15 Prozent obendrauf.

Übrigens: Wir haben bewusst Langläufer für unser Rentendepot gewählt. Sinken die Zinsen wie von den meisten Volkswirten erwartet, führt das auch bei den ausgewählten Euroanleihen zu steigenden Kursen — anhaltend gute Bonität vorausgesetzt.

Und das ist das Ergebnis unserer Anleihenauswahl: Bei einer Investition von rund 100 000 Euro generiert das Depot ein Zinszusatzeinkommen von 5523 Euro vor Steuern, von denen nach 25 Prozent Abgeltungsteuer und 5,5 Prozent Solidaritätszuschlag 4066 Euro netto übrig bleiben, mögliche Kursgewinne nicht mit einberechnet. Bei der Rechnung haben wir unterstellt, dass der Drei-Monats-Interbankensatz Euribor, der aktuell bei 3,55 Prozent notiert, wegen der erwarteten Zinssenkungen der Europäischen Zentralbank (EZB) im Durchschnitt der kommenden zwölf Monate bei 2,9 Prozent liegt.

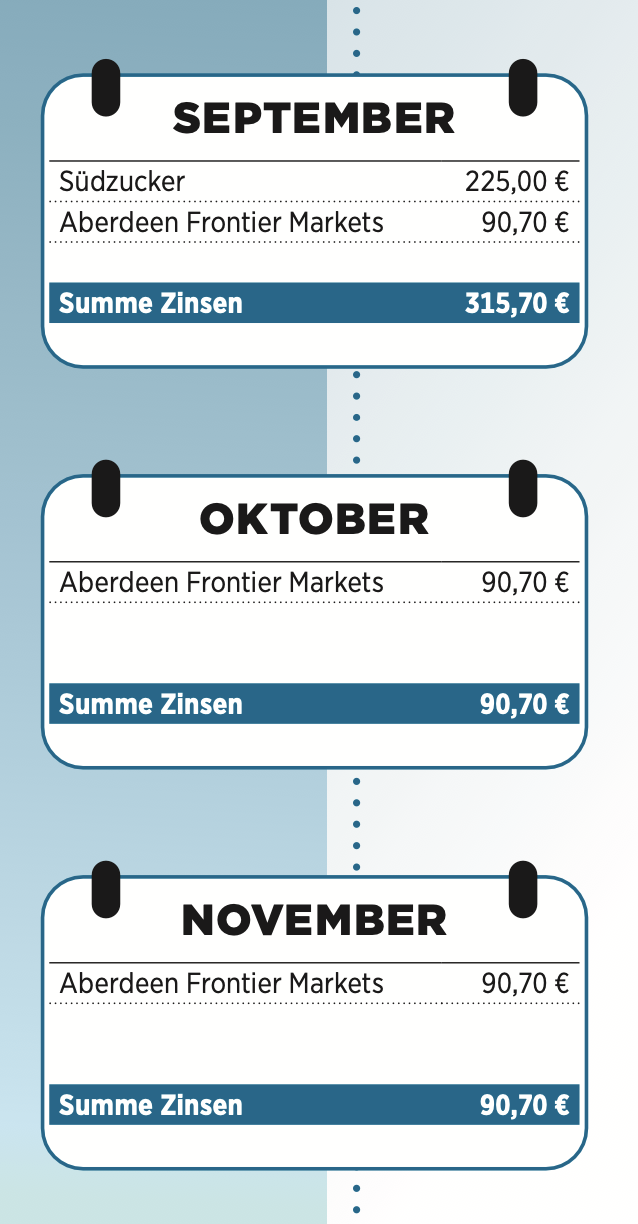

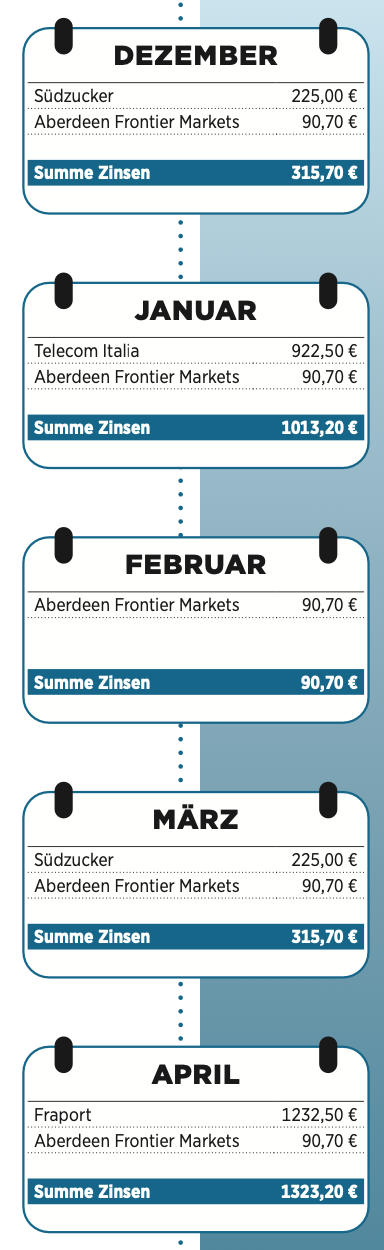

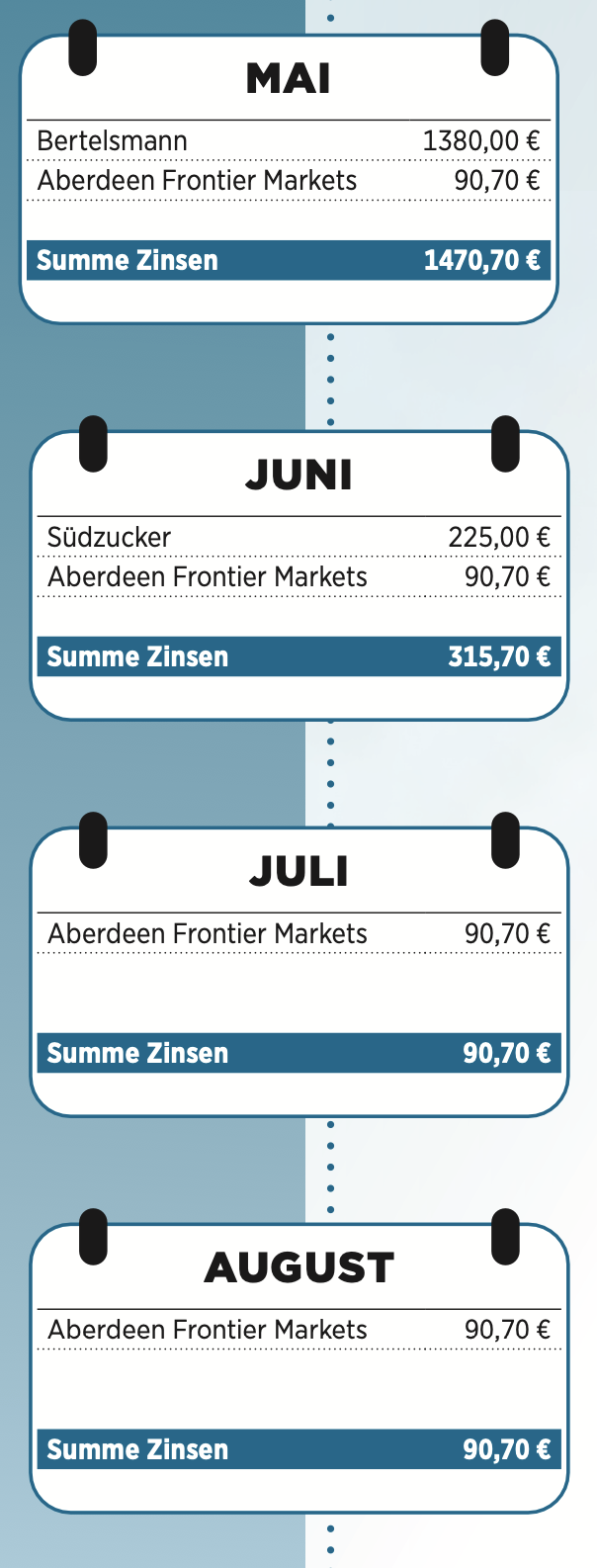

Außerdem sind wir davon ausgegangen, dass der Aberdeen Frontier Markets Bond ähnlich wie in den vergangenen zwölf Monaten eine durchschnittliche Ausschüttung von 0,05 Cent pro Anteil erwirtschaftet. Die Einnahmen sind über das Jahr verteilt, insgesamt werden in zwölf Monaten 19-mal Zinsen ausbezahlt. Das Zinseinkommen kann entweder jährlich konsumiert werden oder zum Beispiel für einen früheren Rentenbeginn eingesetzt werden. Bei einer Wiederanlage in die gleichen Anleihen käme nach zehn Jahren inklusive Zins- und Zinseszins beim aktuellen Renditeniveau eine Summe von fast 51 000 Euro nach Steuern zusammen. Das ist nicht so viel, wie sich mit den im Rahmen dieser Titelgeschichte vorgestellten Aktien erwirtschaften lässt, reicht aber, um ein Jahr früher in Rente zu gehen. So sieht finanzielle Freiheit aus.

Übrigens: Dieser Artikel erschien zuerst in der neuen Print-Ausgabe von BÖRSE ONLINE. Die finden Sie hier sowie den vollständigen Artikel.

Mein Konto

Mein Konto