Auch US-Technologieaktien haben neuerdings erstmals seit längerer wieder einen spürbaren Durchhänger. Das belegt der als technologielastig geltende Nasdaq Composite Index. Denn seit dem am 29. August bei 8.109,69 markierten Rekordhoch setzte es in der Spitze Verluste von 9,6 Prozent.

Das heißt, man flirtet mit einer Korrektur, wobei bei einer Abwärtsbewegung ab zehn Prozent die Rede ist. Nachdem diese Gefahr schon länger nicht mehr bestand und die US-Tech-Aktien seit März 2009 bereits sehr stark gestiegen sind, stellen sich natürlich viele Marktteilnehmer nervös die Frage, ob noch mehr Einbußen zu befürchten sind.

Keine größeren Sorgen scheint diesbezüglich aber Wedbush Securities zu haben. Das 1955 gegründete Institut, dessen finanzielle Wurzeln bis in das Jahr 1925 zurückzureichen, sieht zumindest bei ausgewählten Vertreter aus dem US-Technologiesektor erhebliches Kurspotenzial.

In der momentan aus 21 Titeln bestehenden Best Ideas List sind jedenfalls viele Titel mit Technologiebezug enthalten. Wir haben aus den Favoriten der zu den größten Wertpapierfirmen und Investmentbanken in den USA zählenden Gesellschaft fünf Aktien ausgewählt, die mit Technologie, Digitalisierung. Videospielen und E-Commerce zu tun haben. Auf den nächsten Seiten stellen wir diese Werte vor, die gemessen an den Kurszielen über bis zu Prozent Luft nach oben haben.

Auf Seite 2: Grubhub

Grubhub-Aktie

In der Liste mit den besten US-Aktienideen von Wedbush ist auch Grubhub vertreten. Der zuständige Analyst Ygal Arounian hält bei dem US-Restaurant-Lieferdienst einen Anstieg bis auf 210,00 Dollar für möglich. Für eine Zielerreichung müsste der Titel gemessen an der aktuellen Notiz von 116,77 Dollar um fast 80 Prozent zulegen.

Das genannte Kursziel basiert auf einem 45-fachen Multiplikator gemessen an der EBITDA-Schätzung von 362 Millionen Dollar, einem 72-fachen gemessen an der Schätzung von 2,50 Dollar beim Gewinn je Aktie auf Nicht-GAAP-Basis EPS und einem abgezinsten Cash Flow, der von einer 24-prozentigen Umsatzwachstum, einer langfristigen EBITDA-Marge von 37 Prozent sowie einer Terminal-Wachstumsrate von drei Prozent ausgeht.

Zu den potenziellen Kurskatalysatoren zählen für Arounian die anstehenden Ergebnisse für das dritte Quartal 2018, weiteres Wachstum im Drittliefergeschäft, etwaige zusätzliche Exklusivvereinbarungen/Partnerschaften mit QSR und anderen Kettenrestaurants sowie der weitere Ausbau des Liefernetzes von Grubhub.

Trotz des bis vor kurzem starken Anstiegs des Aktienkurses wittert man hier weiteres Potenzial, weil das Unternehmen mit einem Börsenwert von rund 11 Milliarden Dollar einen weiter wachsenden Markt mit einem Volumen von derzeit bereits 250 Milliarden Dollar dominiert, der bisher noch kaum durchdrungen ist. Grubhub sei jedenfalls eines der am besten positionierten Internetunternehmen für das, was man bei Wedbush als nächsten Hebel für das Wachstum von Online-Geschäftsmodellen betrachten: die Verlagerung von noch offline dominanten Geschäftsvertikalen auf das Internet.

Das Internet habe verschiedene Geschäftsmodelle der Verbraucher verändert, von Werbung, Fernsehen und Film, Musik bis hin zu Einzelhandel und Handel, aber bestimmte Geschäftsmodelle seien nach wie vor offline dominant, und die Takeout-Möglichkeit in Restaurants sei eines der größten davon. Grubhub befinde sich in der Anfangsphase, um die Verlagerung der immer noch offline dominierenden Restaurant-Einkaufsgeschäfte auf das Internet zu ermöglichen und das damit verbundene verbesserte Verbrauchererlebnis voranzutreiben.

Rund 90 Prozent der Liefer- und Abholaufträge kämen immer noch von offline, so dass Telefonbuch, Druckmenüs und Walk-Ins die Nummer eins unter den Konkurrenten von Unternehmen wie Grubhub seien.

Dank der bereits erarbeiteten dominanten Position im Drittliefergeschäft sei das Unternehmen weiter in der Lage, seine Wettbewerbsvorteile auszubauen. Wedbush schätzt, dass Grubhub einen Marktanteil von rund 40 Prozent in der Online-Liefer- und Abholindustrie von Drittanbietern innehat. Deren Marktdurchdringung wiederum sei auf rund vier Prozent gemessen an der 250 Milliarden Dollar schweren Gastronomiebranche zu taxieren. Die Gesellschaft könne auch mit dem besten Kundennutzen im Vergleich zu den Wettbewerbern aufwarten.

Die erreichte Größe und die vorhandene Technologie böten auch den Restaurantpartnern einen Mehrwert gegenüber deren Wettbewerbern, da Grubhub die Nachfrageerzeugung effizienter steigern könne. Die Akzeptanz von Grubhub komme vor allem von seinen Restaurantpartnern und nicht von den Konsumenten.

Charttechnik

Nach dem Börsengang im Jahr 2014 tat sich Grubhub zunächst schwer damit, in die Gänge zu kommen. Doch ab Ende Januar 2016 nahm die Notiz dann Fahrt auf und der Kurs kletterte bis September 2018 von 18,34 Dollar auf 146,73 Dollar. Seit einigen Wochen verschnauft der Titel allerdings, was nach dem skizzierten Gipfelsturm aber auch kein Wunder ist. Wichtig wäre es jetzt aber, den zuletzt langsam in Gefahr geratenen Aufwärtstrend zu verteidigen.

Profil

Grubhub ist ein in den USA führendes Online- und mobile Lebensmittelunternehmen, das sich der Verbindung hungriger Gäste mit lokalen Takeout-Restaurants widmet. Die Online- und mobilen Bestellplattformen der Gesellschaft ermöglichen es den Gästen, in mehr als 85.000 Restaurants in über 1.600 Städten der USA und in London zu bestellen. Jeder Auftrag wird von den Kundendienstteams des Unternehmens rund um die Uhr unterstützt. Grubhub hat Niederlassungen in Chicago, New York und London. Das Markenportfolio von Grubhub umfasst Grubhub, Seamless, Eat24, AllMenus und MenuPages.

Auf Seite 3: Electronic Arts

Electronic Arts-Aktie

Ein Baustein der Liste mit den besten US-Aktienideen von Wedbush ist auch Electronic Arts. Das im Zuge eines Übergewichten-Urteils für den Videospiele-Hersteller vergebene Kursziel beläuft sich auf 158,00 Dollar. Gemessen am aktuellen Kurs von 101,36 Dollar verspricht das ein Aufwärtspotenzial von fast 56 Prozent.

Das genannte Kursziel entspricht bei einem geschätzten KGV von 25 auf Basis des für das Fiskaljahr 2020 erwarteten Gewinns je Aktie von 5,75 Dollar, plus 13,00 Dollar pro Aktie in Netto-Cash. Zu den Risiken zählt der zuständige Analyst Michael Pachter zeitlich Veränderungen bei Einführung von Spielen in den Markt, eine unerwartete Verschlechterung der durchschnittlich erzielten Verkaufspreise für Spiele-Software, negative Auswirkungen des Wettbewerbs, sich ändernde makroökonomische Faktoren und eine unter den Erwartungen liegende Verbrauchernachfrage nach Videospielgeräten.

Wedbush erwartet auf absehbare Zeit ein deutliches Wachstum, das durch Kostendisziplin, digitales Umsatzwachstum und mehrere wichtige Evergreen-Franchise getragen werde. Electronic Arts profitiere von der dem Geschäftsmodell innewohnende Hebelwirkung, die sich aus einer Kombination aus höherer Marge durch den zunehmenden Mix aus digitalem Vertrieb und besserer als erwarteter Kostenkontrolle ergibt.

Mit seinen dominanten Sportfranchise und seinem gut entwickelten, wiederkehrenden Umsatzmodell stelle der Titel eine solide Alternative für Investoren darstellt, die von dem anhaltenden digitalen Wachstum der Branche in den nächsten Jahren profitieren wollen.

Der Analystenkonsens könnte mit Blick auf die Schätzungen für das Fiskaljahr 2019 zu vorsichtig sein. Wedbush geht jedenfalls bis ins Fiskaljahr 2020 von anhaltender Geschäftsdynamik aus. Diese werde getrieben von Ultimate Team und dem Star Wars Jedi: Fallen Order von Respawn Entertainment sowie einem oder mehreren Spielen aus den Serien Dragon's Age, Mass Effect und Titanfall, die ebenfalls an den Start gehen könnten.

Charttechnik

Der Aktienkurs von Electronic Arts hat von Juli 2012 bis Juli 2018 einen hervorragenden Lauf. Denn die Notiz kletterte in dieser Zeit von 10,95 Dollar auf 148,93 Dollar. Zuletzt musste der Titel aber einen herben Rücksetzer hinnehmen. Und der dabei aufgebaute Abwärtstrend ist nach wie vor intakt.

Profil

Electronic Arts (EA) ist ein US-Hersteller von Unterhaltungssoftware. Der Konzern entwickelt und vermarktet interaktive Programme für PCs und moderne Unterhaltungssysteme wie die Sony Playstation, Playstation Portable, die Xbox Videospielkonsole sowie die Nintendo Wii oder mobile Geräte und gehört damit zu den führenden Anbietern seiner Branche. Die Anwendungen werden in eigenen Entwicklungsstudios rund um den Globus - in den USA, Kanada, Großbritannien, Japan und auch in Deutschland - entworfen und realisiert. Im Vordergrund der Unternehmensaktivitäten steht die Entwicklung innovativer und technisch hochwertiger Unterhaltungsmedien, die über verschiedene Plattformen gespielt werden können.

Der Konzern legt großen Wert auf die Einbindung neuester Technologien in den Entwicklungs- und Konzeptionsprozess und arbeitet zum Beispiel an der Optimierung von Wireless-Technologien, Streaming-Gaming-Services oder internetbasierten Spielmöglichkeiten. Bei der Konzeption seiner Produkte kombiniert das Unternehmen verschiedene Medien wie Video, Bilder, 3D-Gesichts- und Körpersimulationen, Computergrafiken und Stereosound mit Beiträgen von Drehbuchautoren, Regisseuren und Musikern. Der Konzern vertreibt seine Produkte an Einzel- und Fachhändler sowie über die eigene Internetseite und das Onlineportal direkt an den Endkunden und bietet zudem einen Download-Service an.

Auf Seite 4: Cognizant Technology

Cognizant Technology-Aktie

Unter den Mitgliedern der Best Ideas List von Wedbush befindet sich auch Cognizant Technology. Dieser Anbieter von Informationstechnologie sowie Beratungs- und Geschäftsprozess-Outsourcing-Dienstleistungen ist mit einem Kursziel von 100,00 Dollar versehen. Eine Vorgabe, die gemessen am aktuellen Kurs von 73,59 Dollar 35,9 Prozent Luft nach oben lässt.

In den vergangenen zehn Jahren handelte die Cognizant-Aktie in einer KGV -Bandbreite von 12-30 auf Bais der geschätzten Gewinne. Das genannte Kursziel von 100,00 Dollar bedeutet ein KGV von 16 gemessen an den hauseigenen Schätzungen für das Fiskaljahr 2018.

Das Hauptrisiko ist laut dem zuständigen Analysten Moshe Katri in den allgemeinen makroökonomischen Aktivitäten zu sehen, denn wenn sich diese eintrüben, wirkt sich das auch auf die Gesamtentwicklung der IT-Ausgaben aus. Hinzu kämen die anhaltende Verlagerung hin zu digitalen Diensten und das Integrationsrisiko im Zusammenhang mit Akquisitionen.

Wedbush geht davon aus, dass der digitale Umsatzmix höher ist als berichtet, was das Unternehmen als Top-Digital Player in seiner Vergleichsgruppe, zu der die indischen Unternehmen TCS, Infosys und Wipro dastehen lassen würde. Das verhelfe zu einer günstigen Ausgangslage für weiteres Wachstum in diesem Bereich und helfe dabei, den Preisdruck im bisherigen Stammgeschäft zu schultern.

Da Cognizant in der Lage sein sollte, das erklärte Ziel eines Umsatzwachstums von acht bis zehn Prozent aufrechtzuerhalten und diese in einem jährliche EBIT-Margenausweitung von 50-100 Basispunkten einzubetten, sollte der auf KGV-Basis bestehende Bewertungsabschlag gegenüber dem langsamer wachsenden Konkurrenten Accenture abgebaut werden können.

Charttechnik

Von Oktober 1998 bis März 2018 können die Aktien von Cognizant mit einem Anstieg von 0,19 Dollar auf 84,83 Dollar aufwarten. Das ist schlicht und einfach eine erstklassige Bilanz. In den vergangenen Jahren hat die Aufwärtsdynamik aber nachgelassen. Wiedergefundene Dynamik und ein Ende des zuletzt unter dem Strich vorherrschenden Seitwärtstrends würde hier erst ein erfolgreicher Ausbruch auf neue Bestmarken versprechen.

Profil

Cognizant Technology Solutions Corp. (Cognizant) ist ein führender Anbieter von Informationstechnologie sowie Beratungs- und Geschäftsprozess-Outsourcing-Dienstleistungen. Das Unternehmen übernimmt die Entwicklung von BackOffice-Anwendungen, Webportalen oder Client-Server-Systemen oder bietet Services wie Data Warehousing an. Beim Outsorcing von Cognizant erfolgt die Projektkommunikation größtenteils über lokale Experten, während die Umsetzung und Realisierung der jeweiligen Projekte von ausgesuchten Entwicklungscentern in Indien und Irland übernommen und ausgeführt wird.

Auf Seite 5: Facebook

Facebook-Aktie

Beim nächsten Mitfavoriten aus der Best Ideas List von Wedbush handelt es sich um Facebook. Das Kursziel veranschlagt der zuständige Analyst Michael Pachter auf 250,00 Dollar. Das heißt, er traut dem bei einem aktuellen Kurs von 154,78 Dollar einen Anstieg von 61,5 Prozent zu.

Das genannte Kursziel sowie das Übergewichten-Anlageurteil basieren auf einem EBITDA-Multiplikator von etwa dem 20-fachen gemessen an den Schätzungen für 2019 von 35 Milliarden Dollar. Zu den Risiken zählt man den zunehmenden Wettbewerb durch andere soziale Netzwerke weltweit um Nutzer und Werbetreibende, der zunehmende Wettbewerb durch andere Formen der Unterhaltung um User Mindshare sowie Veränderungen im Nutzerverhalten (insbesondere bei den jüngeren Nutzern von Facebook).

Hinzu kommen etwaige Probleme mit der Produktsuite des Unternehmens, möglichen Veränderungen bei den Präferenzen der Werbetreibenden, Rückgängen bei den Wachstumsraten der Desktop- und Mobilwerbung, Änderungen der Bedingungen oder der Wirtschaftlichkeit der Vereinbarungen mit den Partnern sowie rechtliche, regulatorische und Sicherheitsrisiken.

Pachter geht davon aus, dass Facebook bis Ende 2019 wieder auf Kurs kommt und er setzt auf noch viele Jahre mit Umsatz- und Gewinnwachstum. Der Fehlschlag des zweiten Quartals hatte den Analysten aber dazu veranlasst, den Wachstumskurs des Unternehmens zu überdenken und damals in Reaktion auf die Ergebnisse die Gewinnschätzungen und das Kursziel zu senken.

Wie bereits angedeutet hält Pachter den jüngsten Ausverkauf für übertrieben und weitgehend für ungerechtfertigt. Das Unternehmen habe in den vergangenen Monaten gewarnt, dass es aktiv daran arbeitet, die Verbreitung gefälschter Nachrichten auf der Facebook-Plattform zu begrenzen, und es hätte den Investoren klar sein müssen, dass einige dieser Maßnahmen zu einer Verlangsamung des Werbewachstums führen würden. Darüber hinaus gab die Implementierung von GDPR einer großen Anzahl von Facebook-Nutzern die Kontrolle über ihre Privatsphäre, und es hätte für Investoren offensichtlich sein müssen, dass dies zu einem etwas geringeren Engagement führen würde.

Auf der anderen Seite sollte der Rollout von IGTV (Video auf Instagram) zu einer schnellen Verbreitung der Werbung auf dieser Plattform führen. Pachter geht davon aus, dass es mehrere Quartale dauern wird, bis die Werbetreibenden die Vorteile der Instagram-Plattform für Videoanzeigen nutzen können, erwartet aber, dass IGTV nach vollständiger Implementierung für viele Jahre ein Umsatzwachstumsträger sein wird.

Charttechnik

Mit einem Kursanstieg von 17,73 Dollar auf 217,50 Dollar von September 2013 bis Juli 2018 kann sich die Bilanz von Facebook weiter sehen lassen. Zuletzt ist der Titel aber eindeutig auf Korrekturkurs eingeschwenkt. Charttechnisch hilfreich wäre es nach den jüngsten Einbußen nun, wenn es wichtige Unterstützungszone rund um 150 Dollar halten würde. Denn dann, aber auch nur dann, könnte nach einer erfolgreichen Bodenbildung auch wieder an steigenden Notierungen gedacht werden.

Profil

Facebook ist das Produkt des gleichnamigen Unternehmens und das derzeit größte Soziale Netzwerk weltweit. Wer sich auf der Online-Plattform Facebook registriert, kann sich virtuell mit seinen Freunden und Familienmitgliedern verbinden und via Fotos und Pinnwandeinträgen Erlebnisse, Statements und Onlinebeiträge teilen. Neben dem persönlichen Ausdruck dessen, was sie bewegt, haben Nutzer auch die Möglichkeit, sich zeitnah darüber zu informieren, was in ihrer Stadt und in ihrem Netzwerk vorgeht. Umsätze generiert das Unternehmen durch Werbung. Möglichkeiten dazu sind die Facebook Ads, mit denen Facebook im Auftrag von Geschäftstreibenden gezielt auf Profilseiten werben kann.

Was jeden Einzelnen interessiert, wird durch die bekannten "Like"-Buttons, durch Angaben zu Interessen und Arbeitsplätzen und durch Informationen zu Alter, Geschlecht und Bildung deutlich. Damit ist der Konzern in der Lage, äußerst kundenspezifisch zu werben. Eine weitere Werbemöglichkeit sind "Sponsored Stories": ein Restaurant, das auf Facebook empfohlen wird, kann beispielsweise diesen Post kaufen und in der Freundesliste von Usern weiter verbreiten. Seit Februar 2014 gehört auch die für 16 Milliarden Dollar erworbene WhatsApp Inc. zu Facebook.

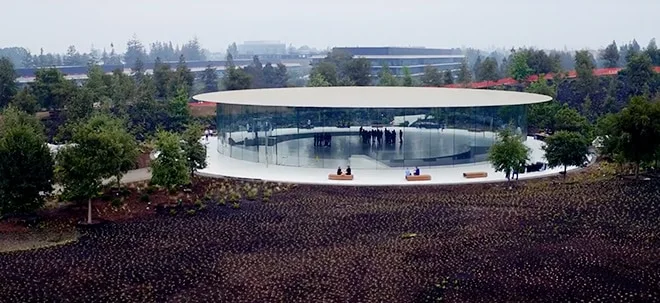

Auf Seite 6: Apple

Apple-Aktie

Seit Freitag ist mit Apple auch die gemessen am Börsenwert schwerste Aktie weltweit in der Wedbush-Liste der besten US-Aktien enthalten. Der zuständige Analyst Daniel Ives gibt das Kursziel hier mit 310,00 Dollar an. Gemessen an der aktuellen Notiz von 220,65 Dollar verspricht das einen Anstieg von 40,5 Prozent für den Fall, dass die Rechnung aufgeht.

Wie es heißt, entspricht das genannte Zwölf-Monats-Kursziel einem KGV auf Basis der geschätzten Gewinne für das Fiskaljahr 2019 von 22. Bedroht sei die Zielvorgabe sowie die Einstufung mit Übergewichten für den Fall eines stärker als derzeit unterstellt anziehenden Wettbewerbs. Hinzu kommen etwaige Probleme bei der Preisgestaltung, unvorhergesehene technologische Veränderungen oder sich verschlechternde makroökonomische Bedingungen.

Entscheidend sei für den weiteren Erfolg bleibe zudem ein positiver iPhone-Produktzyklus sowie die Fähigkeit, die hauseigene Software und die angebotenen Dienstleistungen erfolgreich zu entwickeln und zu vermarkten. Wichtig als Wachstumsfaktor sei dabei auch der Markt in China.

Der Titel sei zwar bereits gut gelaufen, aber die Gewinnaussichten zusammen mit einem potenziell robusten iPhone-Produktzyklus sowie massiven Kapitalrückflüssen dürften der Notiz auch weiterhin Rückenwind verleihen. Ives ist insbesondere der Ansicht, dass das Dienstleistungsgeschäft, das im Jahr 2020 50 Milliarden Dollar erwirtschaften dürfte, in Verbindung mit einer verstärkten Monetarisierung der im Umlauf befindlichen Apple-Produkte zusammenhängt ebenfalls viel Positives verspricht.

Bei der Bewertung der Gesellschaft billigt Ives alleine dem Dienstleistungsgeschäft einen Wert zwischen 400 Milliarden bis 450 Milliarden Dollar zu. Wegen der im Absatz zuvor skizzierten Aussichten sei ein Heranlaufen an eine Marktkapitalisierung von 1,5 Milliarden Dollar denkbar, so das Urteil.

Charttechnik

Zu Apple muss in charttechnischer Hinsicht nicht viel geschrieben werden. Von April 2003 bis Oktober 2019 ist der Kurs von 0,86 Dollar auf 199,00 Dollar gestiegen. Die aktuelle Bestmarke stammt von Anfang Oktober, befindet sich noch in Reichweite und sorgt so für einen völlig intakten langfristigen Aufwärtstrend. Kurz gefasst gestaltet sich folglich das Chartbild vorteilhaft.

Profil

Apple Inc. ist ein global führender Technologiekonzern. Das Unternehmen entwickelt, produziert und verkauft in sich geschlossene End-to-End-Elektronikprodukte wie Mobilgeräte, Computer und tragbare Musikplayer. Außerdem vertreibt Apple die dazugehörige Software, Peripheriegeräte, Netzwerkprodukte sowie digitale Inhalte und Apps.

Zu den bekanntesten Hardwareprodukten des Unternehmens gehören das Smartphone iPhone, die Tabletprodukte der Reihe iPad, die Desktopcomputer und Notebooks aus der Reihe Mac, die tragbaren Musikplayer iPod in verschiedenen Ausführungen, die Apple Watch sowie der Fernsehdienst Apple TV. Digitale Inhalte und Apps können über die unternehmenseigenen Dienste iTunes Store, App Store, iBookstore und Mac App Store erworben werden.

Seit Juni 2015 ist die Apple Music™ App auf dem Markt, eine Kombination aus Musik Streaming Dienst, weltweitem Liveradiosender und Kontaktmöglichkeit zu den Künstlern. Apple-Produkte werden in Apple Stores sowie über den Online-Store des Unternehmens und über Drittanbieter verkauft.

Mein Konto

Mein Konto