Knapp ein Jahr vor den Präsidentschaftswahlen ist der zuletzt parteilose Staatschef Jair Bolsonaro der Mitte-rechts-Partei Partido Liberal beigetreten. Das hat einen so triftigen wie simplen Grund: Ein Kandidat für das oberste Amt im Land muss einer Partei angehören. Ob es für Bolsonaro aber zu einem erneuten Wahlsieg reicht, ist fraglich: Der Präsident ist so unbeliebt wie nie zuvor in seiner Amtszeit. In Umfragen kommt er auf Zustimmungswerte von nur 22 Prozent. Gleichzeitig macht sein Herausforderer, der Ex-Präsident Lula da Silva, Boden gut.

Bolsonaros Beliebtheit leidet auch, weil es wirtschaftlich nicht mehr läuft. Das aktuell wohl größte Problem ist die Inflation in der größten Volkswirtschaft Süd- und Mittelamerikas. Die liegt bei über zehn Prozent und damit deutlich über dem von der Notenbank ausgegebenen Maximalwert von 5,25 Prozent. Auch im Vergleich mit anderen Staaten Lateinamerikas schneidet Brasilien schlecht ab. In Mexiko etwa, der zweitgrößten Volkswirtschaft der Region, ist die Teuerung gerade mal halb so hoch. Bei so manchem werden da unangenehme Erinnerungen an die 90er-Jahre wach, als das Land mit einer Hyperinflation zurechtkommen musste.

Vermutlich ist die hohe Inflation auch eine Folge der von Bolsonaro in die Wege geleiteten massiven fiskalischen Expansion, um die Folgen der Corona-Krise abzufedern. Das hatte Erfolg und sorgte für eine Belebung der Nachfrage - aber eben um den Preis steigender Inflation.

Die Zentralbank ist daher gefordert. In mehreren Schritten hat sie den Leitzins im laufenden Jahr drastisch von anfangs zwei auf aktuell 7,75 Prozent angehoben. Das hat den Preisauftrieb zuletzt etwas gebremst, allerdings auch der wirtschaftlichen Erholung zugesetzt. Der anfangs kräftige Aufschwung seit dem Lockdown beginnt zu schwächeln. Frühindikatoren wie der Einkaufsmanagerindex für die Industrie deuten jedenfalls eine erkennbar nachlassende Dynamik an.

Aktienmarkt unter Druck

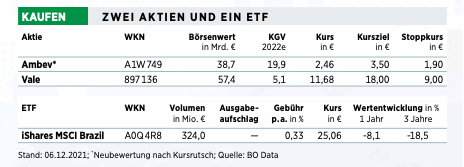

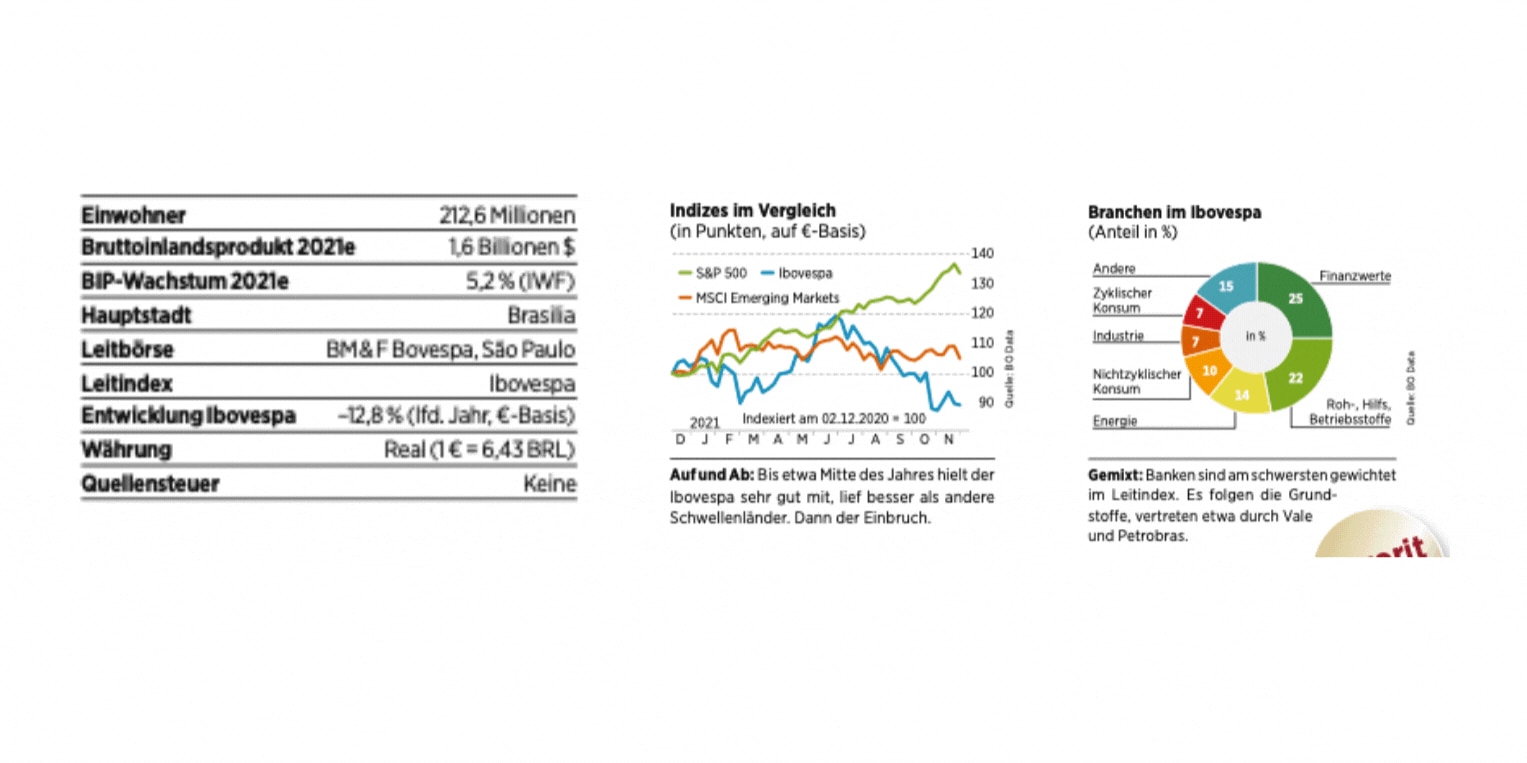

Das bekommt die Börse in São Paulo zu spüren. Lief es in der ersten Jahreshälfte noch sehr gut, rutschten die Kurse seit Juni ab: Fast 30 Prozent hat der Ibovespa seither verloren. Durch den Ausverkauf sind die Bewertungen brasilianischer Aktien auf ein historisches Tief gefallen. Das Kurs-Gewinn-Verhältnis liegt mit 7,5 für die 2022er-Gewinne so niedrig wie seit der Finanzkrise 2008/09 nicht mehr.

Dabei ist die Entwicklung der einzelnen Unternehmen höchst unterschiedlich. JBS beispielsweise, der größte Fleischproduzent der Welt, legte in diesem Zeitraum um 21 Prozent zu. Auch Petrobras, das halbstaatliche Ölunternehmen, gewann dank der hohen Energiepreise elf Prozent hinzu. Ambev dagegen, der größte Getränkehersteller Lateinamerikas und Tochter der belgischen Anheuser-Busch Inbev, verlor seit Anfang Juni 19 Prozent, und Rohstoffförderer Vale, das gewichtigste Unternehmen des Landes überhaupt, gab 29 Prozent ab.

Vale vor dem Turnaround

Trotzdem ist Vale auf dem jetzigen Kursniveau wieder interessant. Im dritten Quartal erwirtschaftete das Unternehmen einen bereinigten operativen Cashflow von 9,1 Milliarden Dollar - den höchsten in der Geschichte des Unternehmens. Davon profitieren die Aktionäre: Dank zusätzlicher rekordhoher Barreserven gab Vale im selben Zeitraum 7,4 Milliarden Dollar für Dividenden und weitere 2,8 Milliarden Dollar für Aktienrückkäufe aus. Für die kommenden 18 Monate wurde zudem ein weiteres Rückkaufprogramm für 200 Millionen Aktien angekündigt.

Dass Vale größter Eisenerzförderer der Welt ist, hat dabei eine problematische Kehrseite. Im Vergleich zur Konkurrenz ist man stark auf einen einzigen Rohstoff konzentriert: 85 Prozent der Einnahmen stammen aus dem Eisenerzgeschäft. Das Management will hier jedoch gegensteuern und das Geschäft mit den Basismetallen Nickel und Kupfer auf 30 Prozent der Einnahmen ausbauen. Ein kluger Schachzug, ist doch mit einer weiteren Verlangsamung der chinesischen Stahlproduktion wegen der Schuldenkrise bei der China Evergrande Group zu rechnen.

Ein Turnaround-Kandidat sollte auch Ambev sein. Das Unternehmen kontrolliert 65 Prozent des Biermarkts in Brasilien und sollte davon profitieren, dass der Bierkonsum in Restaurants, Bars und Stadien angesichts der Lockerung der Sperrungen und Beschränkungen steigt. Die bisherige Pandemiezeit hat Ambev genutzt, um die Kosten zu senken und Anlagen zu modernisieren. Das Gesamtbiervolumen des Unternehmens könnte dadurch 2021 um etwa sieben Prozent steigen. Die ordentliche Netto-Cash-Position verschafft dem Unternehmen reichlich Liquidität, um dem Druck der Pandemie standzuhalten und gleichzeitig eine hohe Ausschüttung an die Aktionäre beizubehalten.

Bleibt der Risikofaktor Politik. Lange Zeit sahen die Investoren in Bolsonaro einen Garanten für fiskalische Disziplin und Deregulierung. Außerdem hat er mit der Pensionsreform eine drohende Überschuldung des Landes fürs Erste abgewendet. Doch zuletzt zeigte sich, dass Bolsonaro die Disziplin lockert und wegen der kommenden Wahl mit neuen Sozialprogrammen die Ausgaben erhöht: So will er die Stimmung im Volk bessern. Fragwürdig. Für die Gesundung der Wirtschaft. Und für die Wahl.

Auf einen Blick

Brasilien

Mein Konto

Mein Konto