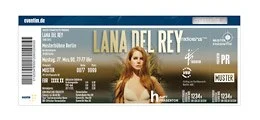

CTS Eventim: Kursrücksetzer bietet Einstiegsgelegenheit

Die Aktie des Ticketvermarkters CTS Eventim ist nach den Terroranschlägen von Paris unter Druck geraten. Einige -Anleger befürchteten, dass aus Angst vor weiteren terroristischen Attacken vor allem Konzerte und Großveranstaltungen zukünftig weniger gut besucht sein könnten. Das wiederum könnte das Kerngeschäft des MDAX-Konzerns schwächen. Wir halten das Terrorismusrisiko zwar momentan grundsätzlich für leicht erhöht, im Gegenzug werden aber insbesondere Veranstalter von Großereignissen ihre Kontrollmaßnahmen deutlich verschärfen. Unserer Meinung nach fiel der jüngste Kursrückschlag übertrieben aus und bietet Neueinsteigern jetzt eine gute Kaufgelegenheit. CTS ist weiterhin auf einem dynamischen Wachstumskurs, die Zahlen für 2015 werden sehr solide ausfallen. Im kommenden Jahr dürfte sich zudem der Aufwärtstrend - zusätzlich angetrieben durch Zukäufe - fortsetzen.

LAW

Krones: Weniger Kosten für mehr Gewinn

Der Abfüllanlagenbauer Krones will die Gewinnmarge der Sparte Prozesstechnik verbessern. Der Bereich war im vergangenen Jahr für zwölf Prozent des Umsatzes, aber weniger als zwei Prozent des Vor-steuergewinns verantwortlich. Die in Neutraubling beheimatete MDAX-Firma will die Abläufe in der Sparte verbessern und Kosten senken. Ab 2017 plant Krones für die Prozesstechnik mit einer Vorsteuermarge von mindestens vier nach zuletzt 0,9 Prozent. Für das Maßnahmenpaket stellt das Unternehmen im laufenden Quartal zwei bis drei Millionen Euro zurück. Das Gewinnziel für 2015 sei nicht betroffen. Weiterhin ein Thema sind Übernahmen. Bei einer Nettocash-position von zuletzt 254 Millionen Euro wäre ein kleinerer Zukauf locker zu stemmen. Alternativ könnte Krones nach Einschätzung der Commerzbank die Ausschüttungsquote der Dividende erhöhen oder Aktien zurückkaufen. Der Titel bleibt ein Favorit der Redaktion.

RED

Metro: Dividende deutlich angehoben

Die Aktie des größten deutschen Handelskonzerns Metro sprang zuletzt deutlich an. Ein Grund: Vorstandschef Olaf Koch will die Dividende für 2015 von 90 Cent auf einen Euro anheben. Zudem versprach Koch, die Gewinne in Zukunft grundsätzlich großzügiger auszuschütten. Statt 40 bis 50 Prozent des Ergebnisses je Aktie vor Sondereinflüssen sollen künftig 45 bis 55 Prozent als Dividende gezahlt werden. Der Handelskonzern wird auch von Analysten gelobt. Das US-Haus Jefferies hob die Verzahnung von Onlinegeschäft und stationärem Handel der Elektroniktochter Media-Saturn hervor - jahrelang war das eine Baustelle. Preispunkte und Service reichten fast an Amazon heran. Die Risiken im Absatzmarkt Russland seien zudem gesunken. Metro hat durch den Verkauf der Warenhaustochter Galeria Kaufhof Schulden abgebaut. Die großzügigere Dividendenstrategie spricht für eine nachhaltig positive Entwicklung.

BAU

Straumann: Zukauf und Sparkurs zahlen sich aus

Der Schweizer Hersteller von Zahn-implantaten zeigt auf Ertragsseite wieder kräftig Biss. Dank höherer Kapazitätsauslastung zogen die Margen im ersten Halbjahr um vier Prozent auf 24 Prozent an. Von Januar bis September verbuchte Straumann ein organisches Umsatzplus von acht Prozent auf umgerechnet 542 Millionen Euro. In dieser Größenordnung soll sich auch das Wachstum fürs Gesamtjahr bewegen. Straumann hat mit niedrigeren Verkaufspreisen und Managementgehältern auf den starken Schweizer Franken reagiert. Mit neuen Produkten wie Dentalscannern will die Gesellschaft zum Komplettanbieter für Fachärzte und Zahnlabore avancieren. Nach der jüngsten Akquisition von Neodent aus Brasilien deckt sie auch das untere bis mittlere Preissegment ab. Die Aktie ist bereits stramm bewertet. Der sich abzeichnende Gewinnsprung für 2016 lässt aber weiteren Spielraum nach oben.

SRI

FvS Multiple Opportunities: Starkes Flaggschiff ohne Experimente

Mischfonds sind momentan en vogue. Der Mix aus Aktien, Anleihen und anderen Anlageklassen kommt bei vielen Anlegern gut an. Wirklich stark sind aber nur wenige Produkte. Eines davon ist der FvS Multiple Opportunities. Das Flaggschiff der Kölner Vermögensverwaltung Flossbach von Storch ist acht Milliarden Euro schwer - ein Indiz für die überdurchschnittliche Leistung von Bert Flossbach in den vergangenen Jahren. Der Manager sieht zurzeit kaum Alternativen zu Aktien. Deshalb sind zwei Drittel des Portfolios in diese Anlageklasse investiert. Anleihen machen nur acht Prozent aus. Hinzu kommt traditionell ein wenig Gold, das Flossbach als Versicherung gegen Extremrisiken des Finanz-systems sieht. Bei den Aktien macht der Manager keine Experimente und setzt auf internationale Konzerne wie Nestlé, Coca-Cola oder Swatch, die verlässlich Gewinne erzielen und nachhaltig wachsen.

cp

Mein Konto

Mein Konto