Bei Daimler haben sie derzeit ordentlich Gegenwind. Das fängt mit dem Diesel-Ärger und der Rückruf-Aktion für rund 774.000 Fahrzeuge einschließlich der nötigen Software-Updates an. Dazu kommen Auslieferungsverzögerungen bei Mercedes-Benz, weil noch nicht alle Motor-Getriebekombinationen die Zulassung beim neuen Abgastestverfahren WLTP (Worldwide harmonized Light vehicles Test Procedure) haben. Und dann ist da noch der Streit um das Kältemittel 134a. Die EU hält die Substanz für gefährlich, was Daimler heftig bestreitet.

Und als ob das nicht schon genug wäre, bläst den Schwaben auch am Markt der Wind ins Gesicht. In Großbritannien drückt der nahende Brexit aufs Geschäft. Und zu allem Überfluss hat der Konzern ausgerechnet auf dem weltweit größten Pkw-Markt in China auch noch mit höheren Importzöllen zu kämpfen.

Die Folgen dieser Gemengelage aus hausgemachten und externen Problemen machen den Stuttgartern schwer zu schaffen. Erst am vergangenen Freitag musste der Konzern eine neue Gewinnwarnung veröffentlichen. Es war bereits die zweite innerhalb von vier Monaten.

Von Juli bis September war das operative Ergebnis (Ebit) um 27 Prozent auf 2,49 Milliarden Euro nach unten gerauscht. Noch schlimmer war die Entwicklung bei Mercedes-Benz Cars. Die wichtigste Konzernsparte musste einen Ebit-Rückgang um gut ein Drittel auf 1,372 Milliarden Euro verkraften. Die operative Marge schrumpfte auf magere 6,3 Prozent. In der Transporter-Sparte Vans stand per Ende September gar ein Verlust von 93 Millionen Euro nach 214 Millionen Gewinn im Vorjahresquartal.

Immerhin: Bei Daimler Trucks brummt das Geschäft. Mit Ausnahme von China und der Türkei zogen die Absätze weltweit an. Das bescherte der Sparte ein Umsatzplus von neun Prozent auf 10,045 Milliarden Euro, wie aus dem heute veröffentlichten Zwischenbericht hervorgeht. Das operative Ergebnis zog um 38 Prozent auf 850 Millionen Euro an.

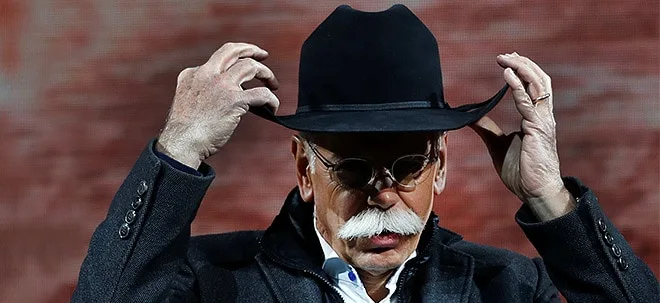

Bei Daimler lassen sie sich von dieser Entwicklung indes nicht beirren. "Die Automobilindustrie und damit auch Daimler befinden sich weiterhin in einem sehr herausfordernden Umfeld", sagte Konzern-Chef Dieter Zetsche. Die nach wie vor "hohe Nachfage" stimme den Konzern für das vierte Quartal aber zuversichtlich.

Auf Seite 2: Einschätzung der Redaktion

Einschätzung der Redaktion

Das Umfeld für Daimler ist derzeit so herausfordernd wie schon lange nicht. Natürlich kann der Konzern für den drohenden Brexit und die höheren Importzölle in China nichts. Aber an der Diskussion um den Schadstoff-Ausstoß seiner Dieselmotoren, die schleppende WLTP-Umstellung und den Streit um das richtige Kältemittel sind die Schwaben nicht ganz unschuldig.

Jetzt müssen sie mit den Folgen kämpfen. Das geht beim schwindenden Vertrauen der Investoren los. Angesichts der zweiten Gewinnwarnung binnen weniger Monate müsse man sich "Gedanken über die interne Steuerung des Konzerns machen", schreibt etwa NordLB-Analyst Frank Schwope in einer aktuellen Einschätzung. Dazu kommen die finanziellen Belastungen. Alleine das Diesel-Desaster kostet Daimler laut Finanzchef Bodo Uebber einen "mittleren dreistelligen Millionen-Betrag".

Der teure Cocktail aus Dieselaffäre, Auslieferungsstopps und Kältemittel-Streit hinterlässt bereits tiefe Bremsspuren im Zahlenwerk. Im dritten Quartal sind die freien Mittelzuflüsse aus dem Industrie-Geschäft auf minus 60 Millionen Euro abgeschmiert. Im Vorjahr stand hier noch ein Plus von 5,8 Milliarden Euro.

Auch operativ wird es nun eng. Im vierten Quartal muss der Konzern jene Autos und Transporter in den Markt drücken, die wegen fehlender Zulassungen zuletzt auf Halde standen - zusätzlich zum üblichen Quartalsgeschäft. Da geht es nicht um Peanuts. Die entsprechenden Fahrzeuge hätten einen Gesamt-Wert von rund zwei Milliarden Euro, sagte Uebber am Donnerstag in einer Telefon-Konferenz mit Journalisten.

Dabei haben die rund 300.000 Mitarbeiter angesichts der Rückruf-Aktionen um Diesel und Kältemittel und dem normalen Geschäft schon jetzt alle Hände voll zu tun. Und in der Zentrale arbeiten sie nebenher auch noch an der geplanten Neuaufstellung. Nach den Plänen soll Daimler künftig aus drei rechtlich selbständigen Einheiten (Pkw, Lkw, Finanzdienstleistungen) bestehen. Bis zum Frühjahr sollen die Vorbereitungen abgeschlossen sein. Am 22. Mai 2019 ist die HV. Dann sollen die Aktionäre über den wohl größten Konzern-Umbau in der Geschichte abstimmen. Noch eine Gewinnwarnung kann sich der scheidende Daimler-Boss Dieter Zetsche bis dahin wohl kaum leisten, wenn es nach der vorgesehenen Abkühlphase mit dem Sprung an die Aufsichtsratsspitze wirklich klappen soll.

Charttechnisch ist die Daimler-Aktie nach der jüngsten Gewinnwarnung angeschlagen. Mit 48,77 Euro hat das Papier am Freitag zwischenzeitlich den tiefsten Stand seit Sommer 2013 markiert. Seither hat sich der Kurs zwar etwas erholt. Aber auf dem Niveau der jüngsten Unterstützungszone zwischen 53 und 57 Euro wartet ein dicker Widerstand. Ein Einstieg drängt sich aktuell nicht auf. Halten.

Kursziel: 57 Euro

Stopp: 48 Euro

Mein Konto

Mein Konto