Value-Anleger sind überzeugt von der bewährten Strategie „Dogs of the Dow“. Dabei setzt man jedes Jahr auf die zehn Aktien des Dow-Jones-Index mit der höchsten Dividendenrendite. Von Martin Blümel

Strategien, um an der Börse erfolgreicher zu sein als andere oder um besser abzuschneiden als ein Vergleichsindex oder der breite Markt, gibt es schier unendlich viele. Zu den seit Jahrzehnten beliebtesten und vielleicht gar berühmtesten Strategien gehört dabei jedoch der Ansatz „Dogs of the Dow“. Diese Methode geht zurück auf den US-Wirtschaftswissenschaftler und Investor Benjamin Graham, der die Dogs in seinem 1949 erschienenen Buch „The Intelligent Investor“ erstmals vorstellte.

Die Strategie ist recht simpel: Immer zu Beginn eines Jahres setzt man auf die „zurückgebliebenen“ Aktien des Dow Jones Index. Keine echten Vierbeiner also, sondern sprichwörtlich so etwas wie die Underdogs. Schön gleichgewichtet. Die Idee dahinter ist die, dass bei einer Aktie des Dow Jones, also einem Standardwert, auf ein schlechtes Jahr mit recht hoher Wahrscheinlichkeit ein gutes Jahr folgen wird. Nach zwölf Monaten überprüft man die Zusammensetzung der Auswahl und stellt diese — wenn nötig — neu zusammen.

Antizyklisches Investieren mit dieser Dividendenstrategie

Das entscheidende Kriterium bei der Auswahl der Aktien ist dabei die Höhe der Dividende. Zu erkennen sind die Dogs nämlich daran, dass die Dividende in Relation zum Aktienkurs hoch ist, dass der Kurs also zu niedrig erscheint. Die Dogs sind also schlicht und einfach die zehn Werte des Index mit der zum Beginn des neuen Jahres höchsten Dividendenrendite. Die Strategie ist demnach auch eine Contrarian-Strategie: Es geht um antizyklisches Investieren konträr zu den bisher erfolgreichen Trends. Und das verbunden mit dem Value-Ansatz, der sich in der hohen Dividende widerspiegelt. Gerade in einem Aktienmarkt, der als hoch bewertet gilt, kann sich diese Art der Schnäppchenjagd besonders lohnen.

Die Bilanz der Strategie kann sich sehen lassen: Seit der Jahrtausendwende ist die Rechnung in immerhin 13 von 22 Jahren aufgegangen, und die Dogs schnitten besser ab als der gesamte 30 Aktien umfassende Dow Jones. Auch langfristig passt es: So schafften die Dogs nach einer Studie der Société Générale zwischen 1957 und 2003 eine durchschnittliche jährliche Kurssteigerung von 14,3 Prozent. Das waren drei Prozentpunkte mehr als der gesamte Dow Jones Index. In den 70er- und 80er-Jahren des vergangenen Jahrhunderts war der Unterschied noch größer.

So ging die Aktien-Strategie mit Dividenden im Jahr 2022 auf

Manchmal versagt die Strategie aber auch — wie beispielsweise während der Finanzkrise 2008/2009. Unter den Dogs waren damals viele Banken, die zwar als dividendenstark galten, aber nun mal Auslöser und Epizentrum des Börsenbebens waren. Auffallend ist auch, dass in generell starken Börsenjahren oft ganz einfache Indexinvestments besser abschneiden. In schwachen Börsenjahren laufen die Dogs aber in der Regel besser. Das beste Beispiel liefert das vergangene Jahr: 2022 lagen die Hunde vorn und kamen auf ein Plus von im Schnitt 2,2 Prozent. Im Gegensatz dazu verlor der breite Index fast sieben Prozent.

Dass die Dogs-Strategie 2022 besser lief, lag vor allem an zwei Werten: Der Ölkonzern Chevron schaffte inklusive Dividende ein Plus von 56 Prozent, während der Pharmakonzern Merck 49 Prozent erreichte. Chevron profitierte von den höheren Ölpreisen und den geopolitisch bedingten Unsicherheiten rund um das Thema Energiesicherheit. Bei Merck ist besonders bemerkenswert, dass das Unternehmen die Dividende nun schon das zwölfte Jahr in Folge steigerte.

Diese Aktien liefen ebenfalls gut

Ebenfalls gut im Plus waren die Biotech-Firma Amgen mit 20 Prozent Gewinn und Coca-Cola mit zehn Prozent. Dass die Strategie 2022 insgesamt nicht noch besser abschnitt, lag daran, dass vor allem der Halbleiterhersteller Intel ein schlimmes Börsenjahr hatte und knapp 50 Prozent an Wert verlor. Was die Dow-Strategie also knifflig macht: Denn eine hohe Dividendenrendite schützt offensichtlich nicht zwingend vor Kursverlusten.

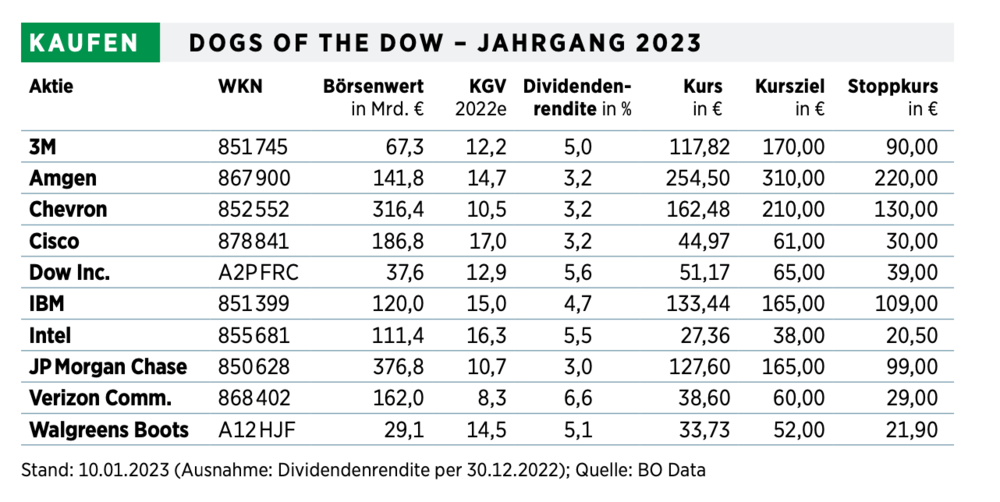

Im neuen Jahr hat sich im Vergleich zur 2022er-Liste gar nicht so viel geändert: Zwei Werte mussten getauscht werden. Nicht mehr mit dabei ist Coca-Cola, weil die Dividendenrendite auch dank der guten Wertentwicklung im vergangenen Jahr nur noch 2,8 Prozent beträgt. Ebenfalls raus ist Merck mit einer Rendite von inzwischen nur noch 2,4 Prozent.

Übrigens: Aus diesem Grund würde Warren Buffett Coca Cola niemals verkaufen.

Neu mit dabei ist dagegen die Großbank JP Morgan Chase mit einer Dividendenrendite von 3,0 Prozent. Die Bank mit Sitz in New York ist das größte Finanzinstitut der USA und entstand im Jahr 2000, als die Chase Manhattan Bank und JP Morgan fusionierten. Ebenso aufgerückt in die Top Ten ist der Tech-Wert Cisco mit immerhin 3,2 Prozent Rendite.

Bis zu 6,6 Prozent Dividendenrendite

Ganz oben auf der Dogs-Liste steht der Mobilfunkanbieter Verizon Communications mit einer Dividendenrendite von 6,6 Prozent — kein anderer der 30 Werte des Dow Jones kann da mithalten. Dass die Aktie nicht gerade zu den Anlegerfavoriten gehörte, liegt am harschen Wettbewerb auf dem US-Markt. Nur dank eines leichten Überhangs bei den Firmenkunden steigerte das Unternehmen zuletzt die Zahl der Nettoneuanschlüsse.

Der Chemie-Riese Dow folgt Verizon mit einer Rendite von 5,6 Prozent und Intel mit 5,5 Prozent. Beim Chipspezialisten gibt es immer wieder Probleme bei der Umstellung auf die neueste Chipgeneration. Nun sollen Kostensenkungen für bessere Zahlen sorgen: Bis Ende 2025 will man jährlich acht bis zehn Milliarden Dollar einsparen. Hinter Intel folgen die Drogeriekette Walgreens mit 5,1 Prozent Dividendenrendite und der Mischkonzern 3M mit 5,0 Prozent — auch diese beiden Werte befanden sich bereits im Vorjahr auf der Dogs-Liste.

Ob wie im Vorjahr die Hunde auch 2023 den Index abhängen werden, hängt von der generellen Börsenstimmung ab. Denn mit Beginn eines jeden neuen Jahres werden die Karten neu gemischt. Oder um es frei nach John F. Kennedy zu formulieren: „Das Leben ist ungerecht, aber denke daran: nicht immer zu deinen Ungunsten.“ Sollte es also wegen anhaltender Zinsanstiege, Rezessions- und Kriegssorgen ein ähnlich schwieriges Jahr wie 2022 werden, dürften günstig bewertete Firmen mit hoher Dividende erneut gefragt sein. Sollten dagegen die Notenbanken ihre Zinsanhebungen stoppen und die Inflation rascher fallen als bisher angenommen, könnten Wachstumswerte ein Comeback erleben.

Dieser Artikel erschien zuerst in BÖRSE ONLINE 02/2023. Hier erhalten Sie einen Einblick ins Heft.

Mein Konto

Mein Konto