Stellen Sie sich vor, Sie stehen vor einer großen Wand mit Hunderten von Schließfächern. Auf jedem steht eine Bezeichnung - teils kurz, teils lang, meist mit einer Abkürzung in Großbuchstaben und recht kryptisch.

Sie wissen, dass Ihr Geld in manchen Fächern besser aufgehoben ist als in anderen. Nun haben Sie die Wahl und müssen entscheiden, wo Sie das Vermögen deponieren wollen. In einem Schließfach, in mehreren, in allen?

Vor dieser Wand im übertragenen Sinn stehen Anleger regelmäßig. Sie müssen bestimmen, in welche Wertpapiere sie ihr Kapital investieren möchten. Die Auswahl ist riesig.

In den vergangenen Jahren sind Exchange Traded Funds als Anlageprodukt immer beliebter geworden. Die unter ihrem Kürzel ETF bekannten Fonds kommen ohne aktives Management aus und bilden stattdessen Börsenindizes eins zu eins nach.

Der Vorteil dieser Konstruktion: ETFs sind extrem günstig. Produkte auf gängige Kursbarometer verlangen weniger als 0,3 Prozent Gebühren pro Jahr. Das ist weit entfernt von den Kosten aktiv gemanagter Fonds. Für die Verwaltung von Aktienportfolios rufen diese 1,5 bis zwei Prozent per annum ab, manchmal sogar mehr.

Auch der Ausgabeaufschlag, der bei aktiv gemanagten Fonds fällig werden kann, entfällt bei ETFs, da diese an der Börse gehandelt werden. Einzig die Transaktionsgebühren und der Abstand zwischen Kaufkurs und Verkaufskurs (Spread) sind auf der Kostenseite im Auge zu behalten. Rund 1.400 ETFs sind an der Börse in Frankfurt erhältlich. Sie bilden mehrere Hundert Indizes ab. Doch welcher ist der richtige fürs eigene Depot?

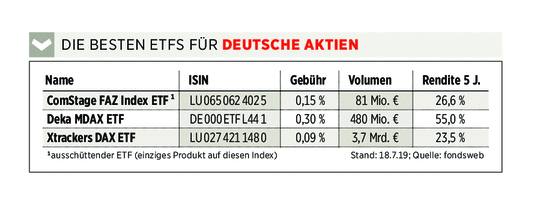

€uro am Sonntag bringt Licht ins Dunkel. Auf den folgenden Seiten wirft die Redaktion einen Blick auf gängige Aktienindizes aus den wichtigsten Ländern und Regionen. Kursbarometer wie der DAX, der Euro Stoxx 50 und der Dow Jones für US-Aktien sind in aller Munde und weithin bekannt. Auch via ETF sind sie für jedermann verfügbar. Doch oft gibt es Alternativen, die zwar weniger stark im Rampenlicht stehen, als Anlageziel aber deutlich besser geeignet sind.

Die Analyse erstreckt sich auf Indizes aus vier verschiedenen Regionen: Deutschland, Europa, USA und Welt. Für jede stellt €uro am Sonntag drei Kursbarometer vor, die das jeweilige Anlagesegment abdecken. Tortendiagramme veranschaulichen, welche Struktur der jeweilige Index hat. Sie geben Auskunft über die Gewichtung der unterschiedlichen Wirtschaftszweige und Länder.

Diversifikation ist Trumpf

Wenig hilfreich bei der Auswahl des besten Index ist es, ausschließlich die Rendite zu betrachten. Denn dieser Blick geht in die Vergangenheit, und schon im kommenden Jahr kann die Leistung eines Kursbarometers ganz anders aussehen.

Ob ein Index geeignet ist, die Basis eines Depots zu bilden, entscheidet sich vielmehr an anderer Stelle. Ein gutes Kursbarometer erfüllt eine wichtige Vorgabe: Es legt breit gestreut an. Denn nur durch eine ausreichende Diversifikation wird das Risiko auf viele Schultern verteilt und die Stabilität wird erhöht. Idealerweise enthält ein Index mehrere Hundert Titel und bietet einen ausgewogenen Mix aus Branchen und Ländern. Klumpenrisiken können so vermieden werden.

Kosten und Größe entscheidend

Natürlich ist auch die Produktseite wichtig: Es nützt nichts, wenn man einen guten Index aufgespürt hat, aber der entsprechende ETF Schwächen hat. Deshalb stellt die Redaktion für alle analysierten Indizes jeweils einen empfehlenswerten ETF vor.

Oft hat man als Anleger die Wahl, da viele Kursbarometer von mehreren Gesellschaften via ETF offeriert werden. Dann hilft eine Handvoll Kriterien bei der Entscheidung. Eine wichtige Rolle für die Wahl des besten Produkts spielen die laufenden Kosten, die möglichst niedrig sein sollten. Zusätzlich sollte der ETF nicht allzu klein sein, um die Gefahr zu verringern, dass er aus dem Programm genommen wird. Darüber hinaus sind große ETFs meist leichter an der Börse verfügbar, was die Preisdifferenz beim Kauf und Verkauf minimiert.

Gerade langfristige Investoren sollten zudem darauf achten, thesaurierende ETFs zu kaufen, die Erträge wie Zinsen und Dividenden erneut im Fondsvermögen anlegen. So macht sich der Zinseszinseffekt beim Ansparen besonders bemerkbar und die mühselige eigenhändige Wiederanlage entfällt.

Deutschland:

Mehr als nur 30 Unternehmen

Der Standardwerte-Index DAX gilt als Synonym für den deutschen Aktienmarkt. Dabei sind Firmen aus der zweiten Reihe ebenso einen Blick wert wie ein breit gestreuter Index-Oldie.

Adidas, Daimler, Lufthansa, Siemens - diese Unternehmen sind den Deutschen bestens bekannt. Und ihre Aktien finden sich in vielen heimischen Depots. Das ist nicht verwunderlich, schließlich ist man als Anleger hierzulande "nah dran". Die Unternehmen sind einem vertraut, man nutzt ihre Produkte und Dienstleistungen, man kann die Nachrichten über sie verfolgen. Gute Gründe also, um in die deutschen Wirtschaftsriesen zu investieren.

Dabei muss man sich nicht zwangsläufig auf eine oder ein paar wenige Aktien konzentrieren. Mithilfe von ETFs können Anleger ihr Investment in viele Titel lenken - und damit das Risiko streuen. Das Ganze läuft auch noch ausgesprochen bequem und kostengünstig ab. Den bei Weitem beliebtesten Zugang zu einem diversifizierten deutschen Aktienportfolio stellen ETFs auf den DAX dar. Rund ein Dutzend Produkte mit diesem Anlagefokus gibt es hierzulande auf dem Markt.

Im DAX sind die - bezogen auf den Börsenwert - 30 größten Unternehmen Deutschlands versammelt. Eben jene Namen, die den heimischen Anlegern geläufig sind. Das höchste Gewicht im Index mit mehr als zehn Prozent nimmt aktuell die Aktie des Softwarekonzerns SAP ein, dahinter folgen die Anteilsscheine von Linde und Allianz. Rechnet man nun noch Siemens, BASF und Bayer hinzu, machen diese sechs Unternehmen bereits die Hälfte des Indexvolumens aus.

Der DAX ist nicht "der Markt"

Generell ist der DAX kein sehr ausgewogenes Börsenbarometer. Denn Firmen aus zyklischen und damit konjunkturabhängigen Branchen dominieren. Unternehmen wie der Gasehersteller Linde oder der Chemieriese BASF, die zum Sektor Roh-, Hilfs- und Betriebsstoffe zählen, haben ein großes Gewicht im Index. "Wer ein passives Investment etwa in den DAX tätigt, geht in der Regel davon aus, dass er den ,Markt‘ kauft. Dies ist insbesondere bei einem sehr konzentrierten Index wie eben dem DAX aber nur eingeschränkt richtig", sagt Stephan Schrödl vom Analysehaus FondsConsult.

Schrödl empfiehlt daher, auch einen Blick auf Nebenwerte zu werfen. Diese gelten zwar als riskanter, weil ihre Kurse historisch betrachtet stärker schwankten, aber im Gegenzug offerierten sie auch höhere Renditen. Das zeigt sich deutlich beim deutschen Nebenwerteindex MDAX. Er hat in den vergangenen fünf Jahren eine mehr als doppelt so hohe Wertentwicklung erzielt wie der DAX. Das Erstaunliche dabei: Die Schwankungsbreite des Index war in diesem Zeitraum sogar niedriger als bei seinem Standardwerte-Pendant. Das kann sich künftig freilich wieder ändern. Aber als deutsches Aktieninvestment ist ein ETF auf den MDAX dennoch eine gute Alternative (oder Ergänzung) zu einem DAX-Indexfonds.

Im MDAX sind die 60 größten heimischen Unternehmen enthalten, die in puncto Marktkapitalisierung und Orderbuchumsatz auf die 30 DAX-Konzerne folgen. Rund ein Drittel des Index besteht aus mittelständischen Industrieunternehmen. Damit ist er eher ein Spiegel der deutschen Wirtschaft als der DAX.

Bis zum September vergangenen Jahres bestand der MDAX aus 50 Werten. Dann wurde er auf die aktuelle Anzahl erweitert, um einige Unternehmen aufzunehmen, die bisher nur im deutschen Technologieindex TecDAX enthalten waren. Der Sektor Industrie hat aber nach wie vor das größte Gewicht im Index. Der größte Titel mit rund zehn Prozent ist das deutsch-französische Luftfahrtunternehmen Airbus.

Wer nicht nur Nebenwerte, aber eine deutlich breitere Streuung als beim DAX will, der sollte sich einen deutschen Index-Oldie anschauen: den FAZ-Index. 1961 von der "Frankfurter Allgemeinen Zeitung" ins Leben gerufen, galt er bis zur Einführung des DAX 1988 als der wichtigste Index für den Aktienmarkt hierzulande. Er bildet die Wertentwicklung der 100 nach Marktkapitalisierung größten deutschen Aktiengesellschaften ab, die an der Deutschen Börse gehandelt werden.

Hersteller von Nicht-Basiskonsumgütern, zum Beispiel Adidas, Daimler oder die Optikerkette Fielmann, bilden aktuell den größten Sektor im Index. Im Gegensatz zum DAX ist der FAZ-Index ein reines Kursbarometer. Das heißt, Dividenden finden keine Berücksichtigung. Der ComStage-ETF auf den FAZ-Index berücksichtigt die Dividenden jedoch und reicht sie an die Anleger weiter.

Europa:

Den ganzen Kontinent kaufen

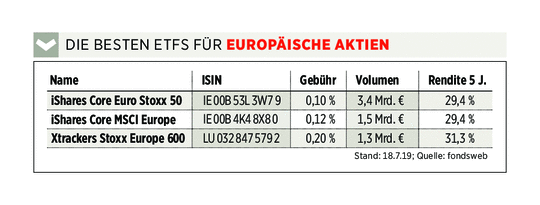

Das geläufigste Kursbarometer für den europäischen Aktienmarkt ist der Euro Stoxx 50. Doch für Anleger gibt es besser geeignete Indizes, die das Investment auf stabilere Füße stellen.

Wenn in den Massenmedien vom Zustand des europäischen Aktienmarkts die Rede ist, wird als Indikator meist der Euro Stoxx 50 herangezogen. Der Index enthält die 50 größten Unternehmen der Eurozone. Kein anderes europäisches Kursbarometer ist hierzulande bekannter.

Für Investments in Aktien des heimischen Kontinents ist der Euro Stoxx 50 aber eher ungeeignet. Er gibt die Entwicklung von lediglich 50 Titeln wieder - zu wenig, um eine ausreichende Diversifikation zu gewährleisten.

Auch bei der Gewichtung der Länder offenbaren sich Klumpenrisiken. Französische und deutsche Aktien machen zusammen etwa 70 Prozent des Index aus und dominieren dadurch stark. Spanien und die Niederlande kommen gerade noch auf jeweils zehn Prozent, alle übrigen Länder spielen nur eine untergeordnete Rolle.

"Zusätzlich weist der Euro Stoxx 50 auch noch eine ziemlich massive Schieflage beim Anlagestil auf, dem die Aktien zuzuordnen sind", sagt FondsConsult-Analyst Stephan Schrödl. Der Grund: Die meisten Aktien im Index seien als Value-Titel einzustufen - Unternehmen, die günstig bewertet sind, aber nicht gerade schnell wachsen. Das muss zwar nicht zwangsläufig zu einer niedrigen Rendite führen, lässt aber in puncto Ausgewogenheit zu wünschen übrig.

Den Horizont erweitern

Ein wesentlich besseres Bild gibt der MSCI Europe ab. Er setzt sich aus 442 Titeln zusammen und erweitert den Anlagehorizont auf ganz Europa. Neben den Ländern der Eurozone sind Großbritannien und die Schweiz im Kursbarometer vertreten. Beide Staaten machen dann auch sogleich einen großen Anteil aus: Großbritannien 27 Prozent, die Schweiz 15 Prozent. Die größere Zahl an Titeln und die breitere regionale Aufstellung sorgen für eine wesentlich bessere Diversifikation als beim Euro Stoxx 50. Hinzu kommt, dass mit dem britischen Pfund und dem Schweizer Franken zwei Nicht-Euro-Währungen relevant werden. Auch dadurch wird die Streuung erhöht.

Nicht viel anders zusammengesetzt ist der Stoxx Europe 600. Seine Gewichtung der unterschiedlichen Sektoren und Länder gleicht der des MSCI Europe. Der Index des Anbieters Stoxx enthält jedoch 600 Titel, also noch einmal rund ein Drittel mehr Unternehmen als das MSCI-Kursbarometer.

Die drei Positionen mit dem höchsten Gewicht sind bei beiden Indizes identisch. Auf dem Podest stehen drei Schweizer Unternehmen: der Lebensmittelhersteller Nestlé sowie die Pharmakonzerne Novartis und Roche.

Ein knapper Sieger

Sowohl der MSCI Europe als auch der Stoxx Europe 600 eignen sich für Anleger, die breit gestreut in europäische Aktien investieren möchten. Dank der höheren Titelzahl hat der Stoxx-Index aus Sicht der Redaktion leicht die Nase vorn. Empfehlenswert ist hier ein ETF von Xtrackers (siehe PDF-Tabelle).

ETFs auf den Euro Stoxx 50 bieten sich als Depotbasis für europäische Titel nicht an. Nur Anleger, die partout keine Fremdwährungen aufnehmen möchten, sollten über einen Einstieg nachdenken.

USA:

Beeindruckende Größe

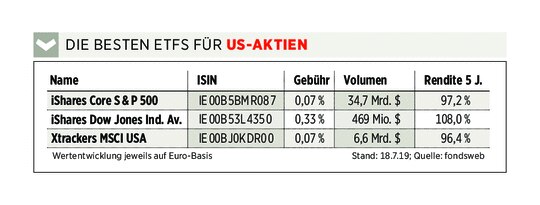

Der größte Aktienmarkt der Welt leistet sich einen der ungewöhnlichsten Leitindizes. Der Dow Jones ist zwar extrem bedeutsam, doch Anleger weichen mit ihren ETFs besser auf Alternativen aus.

Man mag von den USA oder Präsident Donald Trump im Speziellen halten, was man will. Tatsache ist aber, dass US-Werte in ein breit aufgestelltes Aktiendepot gehören. Die USA sind nicht nur die stärkste Volkswirtschaft der Welt, sondern auch der weitaus größte Aktienmarkt. Rund 4.400 Unternehmen sind an US-Börsen gelistet, ihre Marktkapitalisierung liegt bei mehr als 27 Billionen Euro. Zum Vergleich: In Deutschland sind weniger als 500 Aktien erhältlich, ihr Börsenwert beträgt gut 1,5 Billionen Euro.

Wer sich über die Verfassung des US-Aktienmarkts informieren will, stößt häufig auf drei Kursbarometer. Besonders oft zitiert werden der Dow Jones Industrial Average und der Nasdaq 100, die verkürzt als Dow Jones und Nasdaq bezeichnet werden. Regelmäßig taucht auch der S & P 500 auf. Seltener wird der MSCI USA als Index genannt.

Was Alter und Würde angeht, kommt an den Dow Jones Industrial Average nichts heran. Er zählt zu den ältesten Kursbarometern der Welt und wurde 1896 von Charles Dow und Edward Jones, den Gründern des "Wall Street Journal", ins Leben gerufen.

Seine Zusammensetzung hat sich in den vergangenen 123 Jahren völlig verändert. Heute zählen 30 Titel zum Index, die zu den bedeutendsten Unternehmen der USA gehören.

Wunderlicher Senior

Hier zeigt sich die erste Eigenheit des Dow-Jones-Index. Bei den 30 Titeln muss es sich nicht zwangsläufig um die 30 größten US-Unternehmen handeln. So fehlen in dem Kursbarometer insbesondere die Internetriesen Amazon, Facebook und Alphabet, die zu den fünf größten Firmen des Landes zählen. Vielmehr orientiert sich die Zusammensetzung des Dow Jones Industrial Average an der Geschichte. Bevorzugt werden Traditionsunternehmen, die sich lange am Markt behaupten konnten.

Welche Konzerne das sind, entscheiden auch heute noch die Herausgeber des "Wall Street Journal". Feste Regeln zur Zusammensetzung gibt es nicht - die zweite Eigenheit.

Die dritte Besonderheit betrifft die Berechnungsmethode. Nicht der Börsenwert ist entscheidend für das Gewicht einer Aktie, sondern ihr Kurs. Titel mit hohen Notierungen beeinflussen den Index also stärker als Aktien mit niedrigem Kurs.

Das alles macht den Dow Jones nicht nur zu einem der ältesten Kursbarometer der Welt, sondern auch zu einem der ungewöhnlichsten. "Der Index scheint in seiner Konstruktionsweise aus der Zeit gefallen", meint Experte Stephan Schrödl.

Festen Regeln folgen dagegen die beiden wesentlich breiteren US-Aktienindizes S & P 500 und MSCI USA. Sie gewichten ihre Titel, wie heute üblich, nach der Marktkapitalisierung, also dem Gesamtwert aller Aktien eines Unternehmens.

"Die Unterschiede zwischen dem S & P 500 und dem MSCI USA sind marginal", sagt Schrödl. Das Gewicht der einzelnen Branchen ist nahezu identisch. Der Sektor Informationstechnologie gibt klar den Ton an, auch Aktien aus den Bereichen Gesundheits- und Finanzwesen sind stark vertreten. Die Zahl der Titel ist beim MSCI USA allerdings etwas höher: 643 Unternehmen sind darin vertreten, beim S & P-Pendant sind es 500.

Neue Besen kehren besser

So altehrwürdig der Dow Jones Industrial Average auch sein mag, so groß seine Bedeutung als Gradmesser der US-Märkte: Als Basisinvestment ist er nicht geeignet. Die beinahe skurrile Konstruktionsweise ist das eine Gegenargument, seine geringe Streuung das andere, das nochmals deutlich schwerer wiegt.

Ihre breite Diversifizierung macht dagegen den S & P 500 und den MSCI USA zu sehr guten Basisinvestments für den US-Aktienmarkt. Der MSCI USA kann seine etwas höhere Titelzahl als Pluspunkt für sich ins Feld führen, der S & P 500 seine größere Bekanntheit, die zu einigen sehr liquiden Produkten auf diesen Index geführt hat.

Der Nasdaq 100, der die 100 wichtigsten Technologieunternehmen enthält, eignet sich dagegen nicht als Basisinvestment. Zwar ist die Zahl der Titel groß genug, um für eine akzeptable Streuung zu sorgen. Doch die Beschränkung auf einzelne Branchen genügt den Anforderungen an eine breite Diversifikation nicht. Zudem ist die Dosis an Technologieaktien auch in den marktbreiten Indizes hoch, sodass viele Anleger damit gut bedient sein dürften.

Welt:

Einmal rund um den Globus

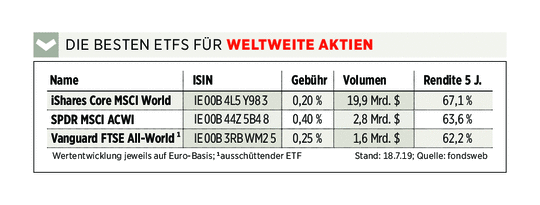

Mehr als 1.500 Werte stecken in Indizes, die den globalen Aktienmarkt abbilden. Anleger, die einsteigen, müssen sich der Dominanz von US-amerikanischen Titel bewusst sein.

Kursbarometer, welche die Entwicklung der Aktienmärkte widerspiegeln, gibt es nicht nur für einzelne Länder oder Regionen, sondern auch für die ganze Welt.

Der bekannteste globale Index ist der MSCI World. In ihm stecken mehr als 1.600 Titel. Sein Name führt allerdings etwas in die Irre, denn berücksichtigt werden nur Industrieländer. Dazu zählen etwa die USA, in Asien Japan, Hongkong und Singapur, viele Länder Westeuropas oder Australien.

Die Gewichtung der Sektoren ist im MSCI World einigermaßen ausgewogen. Zwar stammen die meisten Aktien aus den Branchen IT und Finanzwesen, doch ihr Anteil ist nicht übermächtig.

Ganz anders sieht es bei den Ländern aus: Hier ist die Dominanz der USA eklatant. Fast 63 Prozent des Börsenwerts im MSCI World stammen aus den Vereinigten Staaten.

Was wie ein Konstruktionsfehler des Index aussieht, ist vielmehr ein Abbild der Realität: Die USA sind der mit Abstand größte Aktienmarkt der Welt. Ein Index wie der MSCI World, der sämtliche Industrieländer weltweit aufnimmt und sich am Börsenwert orientiert, kann nicht anders, als die Gewichtung so vorzunehmen, wie sie ist.

Mehr Länder, weniger Amerika

Noch immer hoch, aber doch spürbar geringer ist der USA-Anteil im MSCI All Country World Index (ACWI). Dieser hat den Anspruch, ein echter Weltindex zu sein. Dazu bindet er auch Schwellenländer wie China, Indien oder Brasilien ein.

Anleger, die auf einen ausgeglichenen Mix aus entwickelten und aufstrebenden Volkswirtschaften hoffen, werden allerdings enttäuscht. Schwellenländer steuern nur rund zehn Prozent zum Index bei. Insgesamt werden etwas mehr als 2.800 Aktien erfasst.

Bei den Sektoren gibt es nur leichte Unterschiede zwischen den beiden Kursbarometern. Banken, Versicherungen & Co (Finanzwesen) sind im MSCI ACWI etwas höher gewichtet, die Gesundheitsbranche etwas niedriger. Diese Tendenz gilt umso mehr für den dritten globalen Index, den FTSE All-World. Aktien aus dem Finanzwesen haben einen noch höheren Anteil, Aktien aus dem Gesundheitswesen einen kleineren. Darüber hinaus ist der USA-Anteil geringer als beim MSCI ACWI. Mit 3.200 Titeln ist er der breiteste der drei hier vorgestellten Weltindizes.

Unter dem Aspekt der Diversifikation sind die beiden umfassenderen Kursbarometer zu bevorzugen. Sie enthalten nicht nur mehr Aktien, sondern sind auch regional vielfältiger. Gegenüber dem MSCI ACWI erringt der FTSE All-World dank noch breiterer Streuung einen Punktsieg.

Dass der USA-Anteil dort geringer ist als im MSCI World, sollten Anleger, die ein globales Basisinvestment suchen, eher als Vorteil denn als Nachteil ansehen. Die Dominanz des US-Aktienmarkts war in den vergangenen Jahren enorm. Die USA haben dadurch vor allem im MSCI World ein Gewicht, das deutlich höher ist, als ihre volkswirtschaftliche Stärke nahelegt. "Glaubt man daran, dass die Aktienmärkte sich langfristig an die Wirtschaftskraft angleichen, wäre eine Inklusion etwa von China oder Indien rational", sagt Analyst Schrödl. Auch fundamental sind der MSCI ACWI und der FTSE All-World damit besser diversifiziert.

Mein Konto

Mein Konto