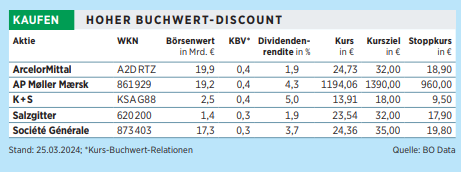

Gerade Value-Investoren achten auf den Buchwert einer Aktie. Ist der Abschlag zum Kurs hoch, entsteht ein Puffer, der Risiken begrenzen kann. Bei fünf Aktien kommen dadurch die Chancen von selbst.

Wird die Sicherheit einer Aktie danach bemessen, welches Rückschlagrisiko sie hat, liefert die Kurs-Buchwert-Relation Hilfestellung. Der Buchwert ist der in der Bilanz ausgewiesene Betrag, um den das Vermögen die Schulden übersteigt. Wird das Eigenkapital durch die Anzahl der Aktien geteilt, errechnet sich der Buchwert pro Aktie. Ist das Kurs-Buchwert-Verhältnis kleiner als eins, wird das bilanzielle Vermögen im Kurs nicht bezahlt. Je geringer die Relation, umso größer ist die Vermutung, dass der größere Teil der Risiken im Kurs abgebildet sein könnte.

Allerdings reicht die reine Betrachtung der Relation nicht aus. In der Analyse spielt auch die Verschuldung eine Rolle. Bei Firmen mit hohen Verbindlichkeiten besteht die Gefahr, dass der Buchwert etwa durch Kapitalmaßnahmen verwässert werden kann. „Gerade bei zyklischen Firmen liefert der Kurs-Buchwert gute Hinweise“, sagt Hans-Peter Schupp, Fondsmanager bei Fidecum. „Es gibt historische Durchschnittswerte. Handelt ein Wert mit hohem Abschlag dazu, könnte ein Boden gefunden, das Restrisiko geringer sein.“

Gewinne bei Salzgitter könnten explodieren

Beim Stahlkonzern Salzgitter etwa könnte das laut Schupp der Fall sein. Die Nachfrage nach Stahl schwankt mit der Wirtschaft. Bei schwacher Konjunktur gehen die Preise runter, die Kapazitäten sind nicht ausgelastet. Erwirtschaften die Hersteller geringe Kapitalrenditen, ist ein Abschlag zum Buchwert gerechtfertigt. Im Moment jedoch beträgt die Relation von Kurs zum Buchwert knapp 0.3. Und das war nach Schupps Beobachtungen historisch selten der Fall.

Und so schlecht, wie es sich im Kurs darstellt, ist die operative Entwicklung nicht. Der Konzern verdient trotz tiefer Stahlpreise Geld. Die Anlagen sind also etwas wert. Zudem besitzt Salzgitter noch einen Anteil von 30 Prozent am Kupferverarbeiter Aurubis; der Wert dieser Aktien legt eine zusätzliche Sicherheitsstufe unter den Kurs. „Stahl wird gebraucht, und wenn Salzgitter bei tiefen Preisen Geld verdienen kann, explodieren die Gewinne, wenn die Nachfrage und Preise anziehen“, sagt Schupp. Das gilt auch für andere Stahlwerte. So hat der Stahlriese ArcelorMittal ebenfalls den Boden beim Kurs-Buchwert-Verhältnis der vergangenen Zyklen erreicht. Die Gesellschaft verdient dabei immer noch recht gut und sollte die Gewinne eher steigern können.

Minen unter Nachbaukosten

Die Nachhaltigkeit der Substanz ist auch bei K+S ein Argument für Sicherheit. Das Unternehmen stellt Kali und Auftausalze her. Der Buchwert wird durch Minen und Anlagen getragen. Während das Salzgeschäft eher stabile Einnahmen liefert, schwankt der Kalibereich mit den Weltmarktpreisen. Im Moment sind die Preise tief, die Gewinne unter Druck und der Kurs weit entfernt von früheren Bestwerten. Deshalb handelt die Aktie auch mit einem Kurs-Buchwert von knapp 0,4. Der Blick auf die Historie zeigt, dass diese Relationen früher auch schon erreicht wurden. Damals allerdings war der Konzern hoch verschuldet und hatte geringere Produktionskapazitäten.

Die Schulden sind abgebaut, was eigentlich den Buchwert-Floor anheben sollte. Das ist nicht geschehen, wird aber folgen, wenn die Kalipreise anziehen. Bis dahin gibt es ein ordentliches Sicherheitspolster. Für den Unternehmenswert lassen sich die Minen auf jeden Fall nicht neu errichten. Während es bei Industrieunternehmen viel Interpretationsspielraum geben könnte, ist der Zusammenhang von Eigenkapital und Kurs klar: Bei geringer Rendite ist der Abschlag zum Buchwert hoch. Aber selbst bei Banken, die nur geringe Gewinne liefern, gibt es eine Untergrenze, die nur in einem wirklichen Krisenfall unterschritten wird.

Banken mit Chancen

An dieser Untergrenze dürfte die Aktie von Société Générale angekommen sein. Die Aktie der französischen Bank handelt im Moment nur mit 0,3-fachem Buchwert. Bei anderen Banken ähnlicher Aufstellung hat sich dieses Level als Unterstützung gezeigt, und das sollte auch bei Société Générale der Fall sein. Auf dem Tief angekommen, gibt es weniger Risiko, die Chancen gewinnen an Bedeutung. Gelingt es der Bank ihre Eigenkapitalrendite zu steigern, gewinnt das Eigenkapital an Wert, der Kurs steigt deutlich an.

Bei Banken wie Unicredit ging es von dem Kurs-Buchwert-Boden bei 0,3 bis auf eine Relation bei 0,8. Heißt: Der Kurs hat sich vervielfacht. Die französische Bank hat seit nicht ganz einem Jahr eine neue Leitung, die behutsam die Eigenkapitalrendite aufbauen will. Die Planung sieht etwa neun bis zehn Prozent für 2026 vor, nach rund vier Prozent für 2023. Gelingt das, müsste der Kurs-Buchwert mindestens doppelt so hoch sein.

Reederei mit Risiko?

Die hohen Kursverluste bei der Aktie der dänischen Reederei AP Møller Mærsk deuten nicht gerade auf ein sicheres Investment hin. Das gilt für alle, die zu Kursen um 3000 Euro gekauft haben. Jetzt hingegen, bei einem Drittel des Höchstwerts, fängt die Substanz in Form von Schiffen, die auf den Ozeanen Container transportieren, in Form von Beteiligungen an Hafenanlagen und weiteren Logistikinvestments den Kurs wieder auf. Die Kurs-Buchwert-Relation liegt auf langjährigem Tiefstniveau, obwohl sich die Substanz und vor allem auch die Bilanzstabilität eher verbessert hat.

Lesen Sie auch: 1500% in 10 Jahren: Das Amazon von Lateinamerika ist laut Analysten 2024 ein heißes Aktien-Eisen

Oder: Rüstungsaktien wie Rheinmetall sind nicht zu stoppen. Wie lange geht die Rallye noch?

Mein Konto

Mein Konto