US-Aktien gelten derzeit als teuer. Das zeigen Kennziffern wie das Shiller-KGV oder das KBV. Preiswerter geht es in Europa und in den Schwellenländern. Wie Anleger profitieren

Die gute Nachricht zuerst: Aktien sind im Großen und Ganzen derzeit günstig. Die schlechte: Auf US-Aktien trifft das eher nicht zu. Und das ist deswegen eine unangenehme Sache, weil sich amerikanische Aktien in vielen Depots finden. Ebenso ist das US-Gewicht in weltweit aufgestellten Fonds meist sehr hoch. Denn die orientieren sich zumeist am Weltaktienindex MSCI World, der wiederum zu 60 Prozent in Aktien der Wall Street inves- tiert ist — das kann zu einem Risiko für die Wertentwicklung werden.

Denn allgemein gilt: Je günstiger ein Markt bewertet ist, desto besser sind die Renditechancen. Frei nach der alten Kaufmannsregel: „Im Einkauf liegt der Gewinn.“ Das gilt für einzelne Aktien genauso wie für ganze Märkte, für die sich Durchschnitte ermitteln lassen.

Beim Geldverwalter Taunus Trust hat man das erkannt: „Wir stellen uns praktisch umgekehrt auf. Mit über 50 Prozent Gewicht in den attraktivsten zehn Ländern, nur fünf Prozent in den USA und einer breiten Streuung, fühlen wir uns deutlich besser aufgestellt“, sagt Norbert Keimling, der mitverantwortlich ist beim Taunus-Fonds Huber Portfolio SICAV.

Hinweise vom Nobelpreisträger

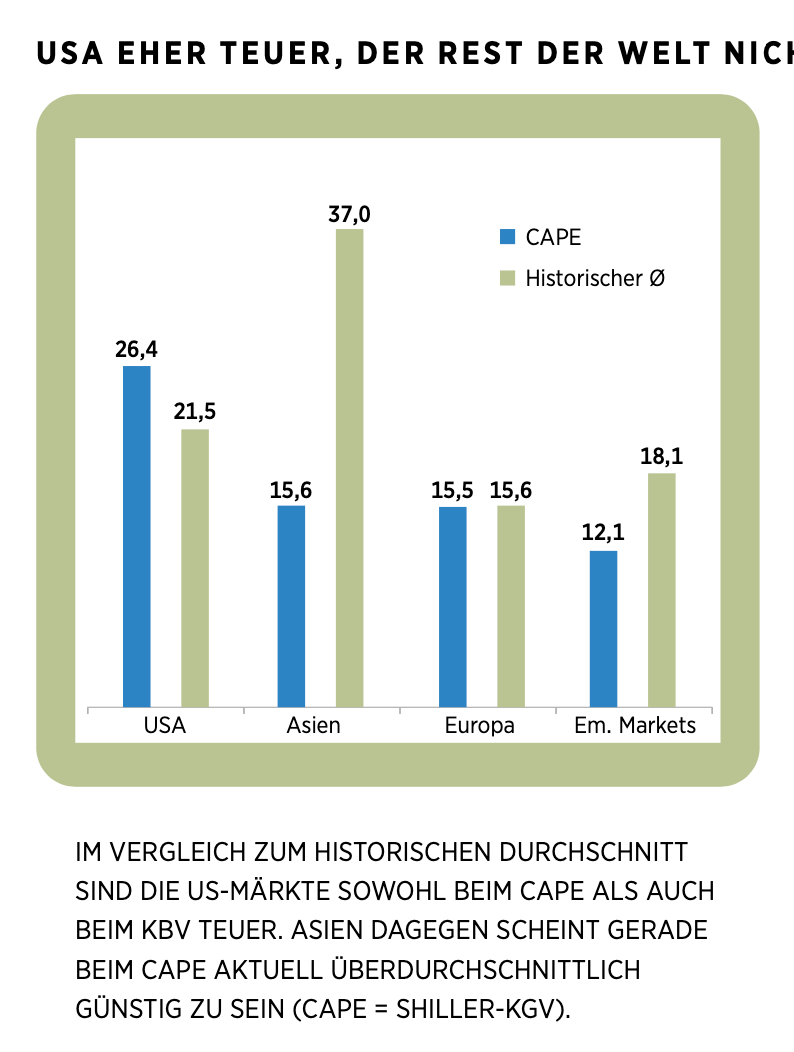

Kennziffern, um diese günstigen Länder zu finden, gibt es so einige. Die wohl bekannteste ist das Kurs-Gewinn-Verhältnis, oder kurz KGV. Dabei gilt: Je niedriger, desto besser. Denn letztlich zeigt das KGV an, wie viele Jahre es dauert, bis mit den Erlösen der Unternehmen der Kaufpreis wieder eingefahren ist. Ähnlich funktioniert das Shiller-KGV, das man auch als „CAPE-Ratio“ kennt und das von dem Nobelpreisträger Robert Shiller erfunden wurde. Unterschied zum KGV: Hier wird der Aktienkurs ins Verhältnis zu den durchschnittlichen Gewinnen der zurückliegenden zehn Jahre gesetzt.

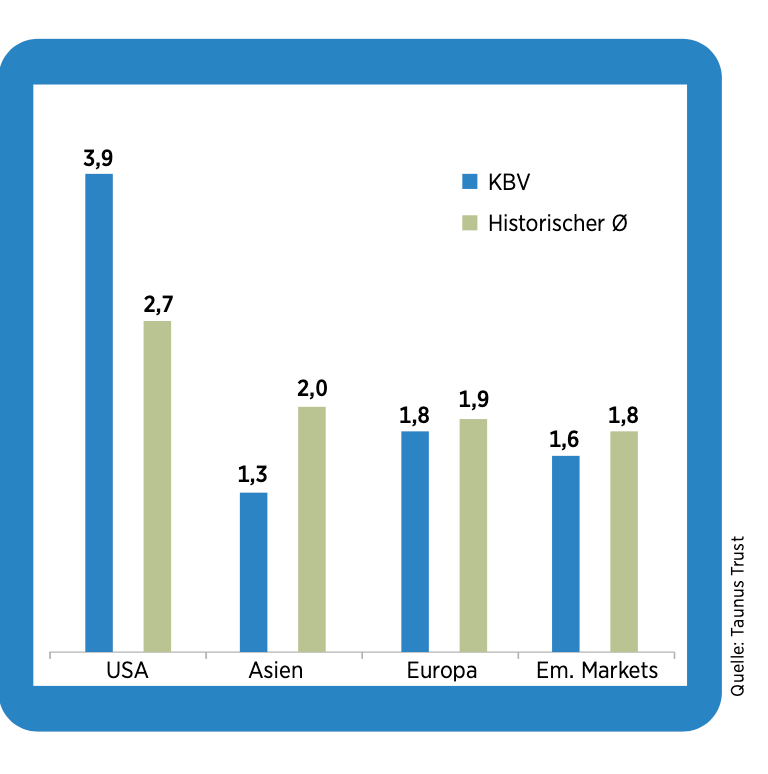

Eine Methode, mit der auch bei Taunus Trust gearbeitet wird. Wichtig und beliebt bei Value-Investoren und Schnäppchenjägern sind letztlich auch die Dividendenrendite sowie das Kurs-Buchwert-Verhältnis (KBV).

Aktuell würden diese Kennziffern vor allem für Investments in Schwellenländer sprechen. Im Schnitt weisen die Emerging Markets nach Berechnungen von Taunus Trust ein Shiller-KGV von 12,1 auf und ein KBV von 1,6. Für Industrieländer sind es dagegen 22,6 beim CAPE-Ratio und 2,8 beim KBV. Geht es um spezifische Länder, tun sich bei Taunus Trust auf einer Liste von 20 ausgewählten Nationen vor allem Südkorea, Brasilien und China hervor. Für Schwellenländer scheint das Chance-Risiko-Profil also nicht schlecht zu sein. Ganz im Gegensatz zu den vergangenen fünf Jahren: 2022 wird in den Statistiken als das schlechteste Jahr für diese Märkte seit mehr als einer Dekade gelistet. Und seit 2018 hinken Schwellenländer-Investments dem breiten MSCI World um 50 Prozentpunkte hinterher.

Doch das könnte sich ändern. Auch in anderen Auswertungen sind die aufstrebenden Nationen gut vertreten. So hat etwa Keppler Asset Management eine Liste unterschiedlicher Länder nach Kategorien wie KGV, KBV und Dividendenrendite aufgestellt, in denen etwa Taiwan, Polen und Südkorea vorn mit dabei sind. Einer der Katalysatoren der positiven Entwicklung ist die aktuelle Lage in China mit der dortigen Abkehr vom strikten Lockdown-Kurs. Das dürfte die Wirtschaft im Land, aber auch in den Nachbarstaaten beleben: Für das neue Jahr wird den Ländern an der Schwelle zur Industrienation ein Plus von 3,7 bis vier Prozent zugetraut. Da kommen die Industrieländer nicht mit: In den USA wird das Wachstum 2023 wohl stagnieren, und in Europa werden die Bäume wohl auch nicht in den Himmel wachsen. Ähnlich sieht es auf Unternehmensebene aus. Nach Prognosen der Schweizer Bank Pictet werden die Schwellenländerkonzerne in diesem Jahr ihre Gewinne im Schnitt um fast sieben Prozent steigern — im Kontrast zu stagnieren- den Erträgen in den USA und einem Rück- gang von sieben Prozent bei europäischen Unternehmen.

Kleinen kommen groß raus

Dennoch sollte man nicht vorschnell alle Industrienationen über einen Kamm scheren. Auch Österreich, Polen, Italien, Spanien und Norwegen kommen in den Rankings ganz weit vorn vor. Deutschland nicht zu vergessen: Hier hat es nur knapp nicht zu den Rängen ganz vorn gereicht. Um von diesem Mix aus günstig bewerteten Industrie- und Schwellenländern zu profitieren, bieten sich für Anleger neben ETFs, die in die einzelnen Märkte investieren, auch breiter aufgestellte Investments an. Etwa der Huber Portfolio SICAV, in dem neben deutschen Aktien auch Werte aus Japan, Südkorea, Italien und Spanien relativ stark gewichtet sind. Interessant ist auch der Keppler-Fonds Global Advantage Emerging Markets High Value mit relativ großen Positionen etwa in China, Brasilien und Polen. Wer aus welchen Gründen auch immer nicht in China investieren möchte, dem bleibt als Alternative der Lyxor-ETF MSCI Emerging Markets Ex China.

Übrigens: Wie Sie mit diesem ETF von Warren Buffett noch vor der Rente Millionär werden können

Dieser Text erschien zuerst in BÖRSE ONLINE 04/2023. Hier erhalten Sie einen Einblick ins Heft.

Mein Konto

Mein Konto