Erdölkonzerne und erneuerbare Energien? Ja, das funktioniert. Im Juni ist in Japan ein neuer Solarpark ans Netz gegangen, Betreiber ist der französische Ölkonzern Total zusammen mit einem japanischen Energieunternehmen. Die Photovoltaikanlage versorgt mit einer Kapazität von 25 Megawatt rund 8000 Haushalte mit Strom. Das Kraftwerk ist so konzipiert, dass es die strengen erdbebensicheren Gebäudestandards Japans vollständig erfüllt. Das Projekt ist Teil eines langfristigen Plans. Es ist der zweite Solarpark in Nippon, an dem die Franzosen beteiligt sind. Total will den Bereich der verantwortungsvollen Energieversorgung stärken und ein profitables Geschäft mit kohlenstoffarmer Stromproduktion aufbauen.

Seit zwei Jahren investiert der Ölmulti intensiv in erneuerbare Energien aus Sonne, Wasser und Wind sowie in Infrastruktur, etwa in ein System von Ladestationen mit 10 000 Terminals für Elektroautos. Erklärtes Ziel ist es, bis 2040 rund 15 bis 20 Prozent der Konzernumsätze im Bereich der erneuerbaren Energien zu erwirtschaften. Dafür investiert Total zwischen 1,5 und 2,0 Milliarden US-Dollar in kohlenstoffarme Stromproduktion aus Gas und erneuerbare Energien.

Auch wenn Ölkonzerne immer noch keine ökologischen Vorzeigeunternehmen sind, das Image als Umweltverpester nagt an den fossilen Giganten. Beim World Petroleum Congress in Istanbul im Jahr 2017 zeigten sich führende Vertreter der Industrie geläutert. "Wir müssen unser Geschäft fit für eine kohlenstoffarme Welt machen", sagte etwa Bob Dudley, Chef des britischen Konzerns BP. Der Vorstandsvorsitzende des Konkurrenten Royal Dutch Shell, Ben van Beurden, hatte zuvor erklärt, bis Ende der Dekade jährlich bis zu einer Milliarde Dollar in die Division Neue Energien zu investieren. Ende 2018 verkündete Shell, die Investitionsausgaben für erneuerbare Energien auf vier Milliarden Dollar pro Jahr hochzuschrauben.

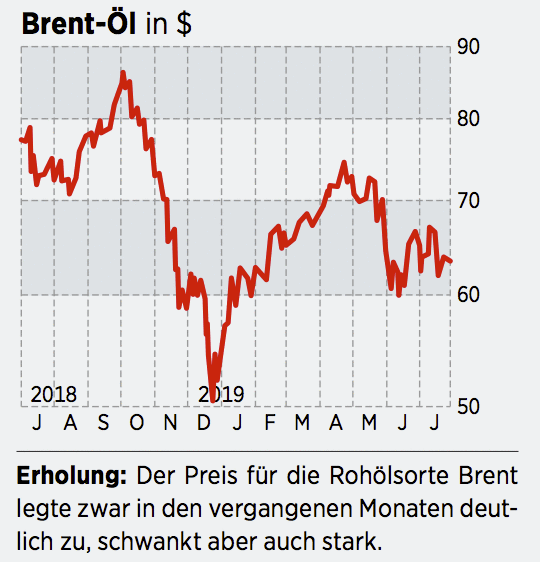

Das Kerngeschäft der Industrie besteht allerdings weiterhin in der Exploration und Förderung von Erdöl (Upstream) sowie seiner Verarbeitung und Vermarktung (Downstream). So umfasst das Tankstellennetz von Total allein in Deutschland mehr als 1200 Standorte. Trotzdem halten Experten die Investitionen und Ankündigungen der Ölkonzerne, in erneuerbare und alternative Technologien einzusteigen, für glaubhaft. Der Schwenk hin zur grünen Technik ist auch eine Folge des Ölpreiseinbruchs der vergangenen Jahre. Bis Mitte 2014 kostete ein Fass Rohöl (159 Liter) der Sorte Brent noch mehr als 100 Dollar. Dann rauschte der Kurs um 50 Prozent in die Tiefe. Anfang 2016 waren es sogar nur noch 30 Dollar. Dies hinterließ tiefe Spuren in den Bilanzen der Konzerne.

Trendwende eingeleitet

Allein bei den fünf unabhängigen Multis ExxonMobil, Royal Dutch Shell, BP, Chevron und Total schrumpfte der Umsatz zwischen 2014 und 2016 von zusammengerechnet 1,64 Billionen auf 916 Milliarden Dollar - der Gewinn brach um 75 Prozent auf rund 18 Milliarden Dollar ein. Hinzu kommt, dass die internationalen Anstrengungen, den Klimawandel zu stoppen, die Konzerne zwingt, ihr Geschäft neu zu strukturieren. Die Auflagen für die CO2-Emissionen, die nötig wären, um die Erderwärmung auf 1,5 Grad zu begrenzen, sind kaum vereinbar mit den alten Geschäftsmodellen der Ölfirmen.

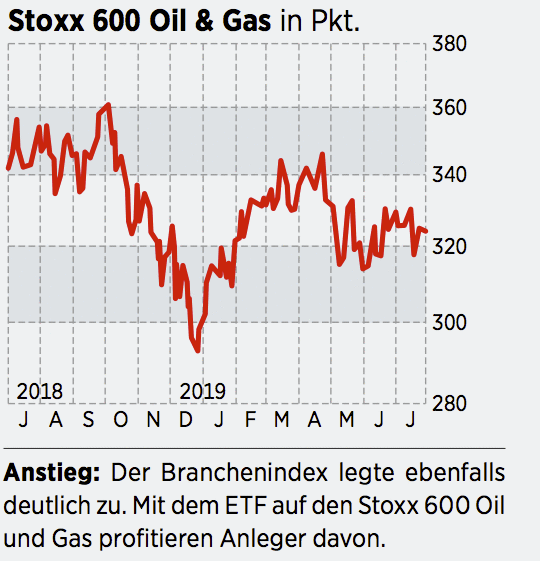

Die Konzerne haben zuletzt harte Sparmaßnahmen ergriffen, um bei niedrigen Rohölpreisen profitabel produzieren zu können. Im Schnitt fuhren die Unternehmen ihre Investitionen nach 2014 um 50 Prozent zurück. Zudem erholte sich der Preis moderat - die Ölsorte Brent notiert aktuell bei rund 63 Dollar. Die Strategie geht auf: Total reicht inzwischen ein Ölpreis von rund 50 Dollar, um Investitionen und Dividenden zu bezahlen. Bis 2020 soll diese Profitabilitätsschwelle auf 45 Dollar sinken. Jeder Dollar darüber setzt zusätzliche Mittel frei für Investitionen, Aktienrückkäufe und Dividendenzahlungen. Die Branche hat sich nach dem Ölpreisschock stabilisiert. Dafür sprechen wachsende Kassenbestände, steigende Dividenden und Aktienrückkaufprogramme in großem Stil. Total steigerte 2018 sein bereinigtes Nettoergebnis um fast ein Drittel auf 13,6 Milliarden Dollar. Gewinntreiber waren die strenge Kostendisziplin und die Ausweitung der Produktion. 2019 will der Konzern seine Produktion um mehr als neun Prozent steigern.

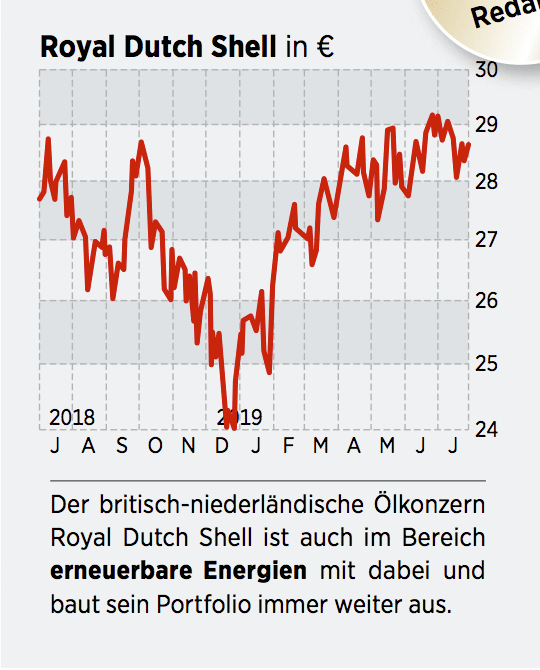

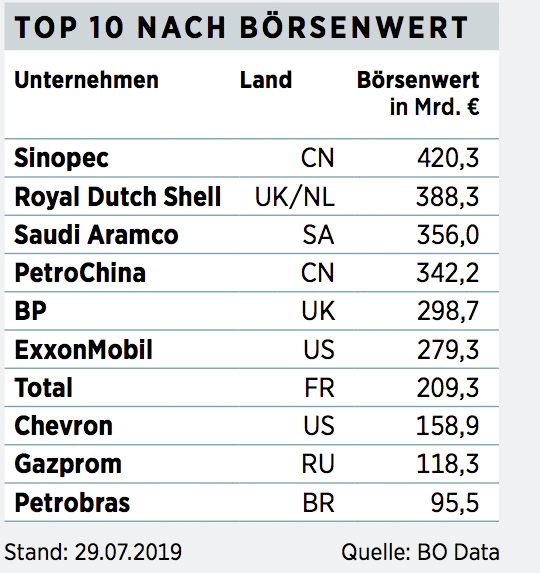

Auch wenn Anleger bei Ölaktien angesichts der volatilen Rohölmärkte stärkere Schwankungen in Kauf nehmen müssen: Ölfirmen bieten hohe Dividendenrenditen. Bei Total waren das in den vergangenen fünf Jahren rund fünf Prozent pro Jahr. Ein wahrer Dividendenkönig ist der britisch-niederländische Ölkonzern Royal Dutch Shell, der im vergangenen Jahr fast 16 Milliarden Dollar an seine Anteilseigner ausschüttete - mehr als jedes andere Unternehmen der Welt. In den vergangenen fünf Jahren lag die Dividendenrendite bei jährlich knapp sechs Prozent.

Und das Geld soll weiterhin sprudeln. Von 2021 bis 2025 will Shell mindestens 125 Milliarden über Dividenden und Aktienrückkäufe an die Aktionäre weiterreichen. Durch die nach dem Ölpreisverfall eingeleiteten Maßnahmen zur Effizienzsteigerung ergibt sich beim Konzern ein hoher Hebel für den freien Cashflow. Bis zu 35 Milliarden Dollar will Shell bis 2025 jährlich an operativem Cashflow fördern, aus dem hochprofitablen Geschäft mit Tiefseeplattformen etwa oder dem umfangreichen Raffinerie- und Tankstellennetz.

Kalkulationsbasis ist ein Ölpreis von

60 Dollar pro Barrel. Shell-Chef van Beurden verspricht Anlegern auch für die Zukunft, eine hohe Ausgabendisziplin einzuhalten. Der Niederländer will die Bilanz bis 2025 weiter verbessern. So soll das Verhältnis von Schulden zu Eigenkapital von 25 Prozent auf im Schnitt 20 Prozent sinken. Und die Kapitalrendite soll von derzeit knapp unter zehn Prozent auf zwölf Prozent steigen.

Öl, Gas und erneuerbare Energien

Shell gilt in der Ölbranche als Vorreiter bei regenerativen Energien. So hat der Konzern in Solarparkbetreiber und -projekte sowie in Ladestationen für Elektromobile investiert. 2018 wurde der britische Versorger First Utility übernommen. Shell plant, künftig stärker auf das Stromgeschäft zu setzen und durch den Zukauf von Grünstrom-Erzeugern diese Sparte ausbauen. "Wir werden noch viele Jahrzehnte Geld mit Öl und Gas verdienen, aber wir müssen für den Wandel gerüstet sein", konstatiert van Beurden.

Auch BP arbeitet seit ein paar Jahren wieder profitabel. Der operative Gewinn (Ebit) lag 2018 bei 18,5 Milliarden Dollar, für 2019 werden 19,7 Milliarden erwartet. Die jährlichen Dividendenrenditen lagen von 2014 bis 2018 über sechs Prozent - für 2019 werden 6,3 Prozent erwartet. Der Konzern investiert seit einiger Zeit erheblich in die Modernisierung des eigenen Raffineriesystems. Ein Beispiel ist der Standort Gelsenkirchen. Für die Erneuerung der Anlage will das Unternehmen zwei Milliarden Euro in die Hand nehmen.

In den Wachstumstrend bei den europäischen Ölunternehmen reiht sich auch der österreichische Öl- und Gaskonzern OMV ein. Das Unternehmen betreibt mehr als 2000 Tankstellen in zehn Ländern. Seit 2016 konnte OMV Umsatz und operativen Gewinn (Ebit) Jahr für Jahr steigern. Der Erlös lag 2018 bei knapp 23 Milliarden und der operative Gewinn bei 3,6 Milliarden Euro. Die Dividendenrendite beträgt für 2018 rund vier Prozent, für 2019 werden 4,4 Prozent erwartet.

Das Unternehmen will gemeinsam mit Österreichs führendem Stromkonzern Verbund die größte Solaranlage des Landes bauen. Sie soll Ende 2020 in Betrieb gehen und 18 Gigawatt Strom produzieren. Das entspricht dem Jahresstromverbrauch von 5500 Haushalten und spart 12 000 Tonnen CO2 pro Jahr. Für einen Einstieg in Ölaktien sprechen üppige Dividenden und die aktuell günstige Bewertung.

Auf einen Blick

Mein Konto

Mein Konto