Der Münchner Halbleiterhersteller hat gut 1,5 Milliarden Euro frisches Kapital aufgenommen, um damit die bislang größte Übernahme der Firmengeschichte zu finanzieren. Rund 113 Millionen neue Aktien - eine Kapitalerhöhung um zehn Prozent - wurden binnen weniger Stunden bei professionellen Anlegern untergebracht, wie das Unternehmen am späten Montagabend mitteilte.

Sie wurden zu einem Preis von 13,70 Euro je Aktie zugeteilt. Das ist ein Abschlag von weniger als fünf Prozent auf den Xetra-Schlusskurs vom Montag - für eine Kapitalerhöhung in dieser Größenordnung ein Erfolg. Mit dem Geld will Infineon einen Teil der Kredite vorzeitig ablösen, die das Unternehmen aus Neubiberg bei München für die neun Milliarden schwere Übernahme des kalifornischen Chipherstellers Cypress Semiconductor aufgenommen hatte. "Wir glauben, dass die Kapitalerhöhung auch ein gewisses Maß an Zuversicht signalisiert, dass die Fusion von den Wettbewerbshütern in den USA und in China genehmigt wird", schrieben die Liberum-Analysten.

Die Papiere waren stark gefragt. Bereits gut eine Stunde nach der Ankündigung schlossen die begleitenden Banken die Orderbücher. Cypress ist die bisher teuerste Übernahme in der Geschichte von Infineon. Der Chipkonzern hatte angekündigt, den Zukauf zu einem Drittel mit Eigenkapital zu finanzieren - das wären drei Milliarden Euro. Die Hälfte davon hat er damit unter Dach und Fach. Finanzvorstand Sven Schneider hatte auch eine Pflichtwandelanleihe ins Spiel gebracht, die in den nächsten Monaten platziert werden könnte.

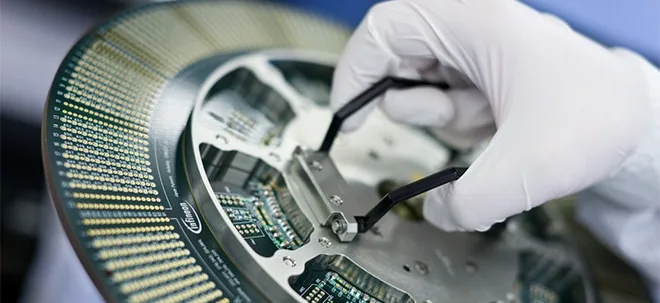

Die Amerikaner produzieren Halbleiter unter anderem für selbstfahrende Autos, Infineon erwirtschaftet einen Großteil seines Umsatzes mit der Autoindustrie, die im Umbruch steckt. Die Entwicklung selbstfahrender Autos birgt für den Konzern neue Chancen. Denn für diese Fahrzeuge wird eine komplexe Steuertechnik benötigt. Infineon hat mit Cypress aber auch andere Geschäfte im Blick: die Vernetzung und Steuerung von Haushaltstechnik wie Heizungen, Beleuchtung oder Kühlschränken.

rtr

Mein Konto

Mein Konto