es ist kein Wunder, daß sich die Aufmerksamkeit der Anleger kurz vor dem G-20-Gipfel in erster Linie auf eine mögliche Schlichtung des Handelskriegs konzentriert. Denn immer deutlicher werden die Bremsspuren im globalen Wirtschaftswachstum und die Zurückhaltung vor größeren Investitionen nimmt quer durch die Branchen zu. Eine gefährliche und sich psychologisch verstärkende Abwärtsspirale könnte bereits begonnen haben. Ein Ausdruck davon ist die große Zahl an Gewinnwarnungen, die in den vergangenen Tagen und Wochen auf uns eingepreist sind. Die täglichen Ad-Hoc-Meldungen de Gewinnwarnungen haben sich längst in den Alltag eingeschlichen und lösen keine Aufregung mehr aus. Daimler ist dafür das jüngste Beispiel.

Da ist es fast schon symptomatisch, dass Präsident Trump immer aggressiver gegen FED-Chef Powell twittert, um ihn zu einer baldigen Zinssenkung zu nötigen.

Die entscheidende Frage für uns Investoren ist daher, in wie weit die Abwärtsrisiken bereits in den Preisen enthalten sind und ob wir bereits jetzt Kaufkurse erleben? Immerhin wird an der Börse die Zukunft gehandelt und falls wir jetzt nicht in eine Rezession abgleiten, was die meisten Wirtschaftswissenschaftler vermuten, wären die ausgebombten zyklischen Aktien und sogar die Nebenwerte jetzt sehr interessant.

Speziell über die angebliche Schwäche der Nebenwerte ist in den vergangenen Wochen in den Medien diskutiert worden. Auslöser dafür war, dass der Russell Index vor wenigen Tagen unter seine wichtigsten gleitenden Durchschnitte gefallen ist, was natürlich als potentiell negatives Omen starke Beachtung fand.

Immerhin gelten die Nebenwerte als guter Indikator für die zukünftige Verfassung der Wirtschaft. Vielen Investoren gelten sie auch als vorlaufender Indikator für die etablierten und übergeordneten Indizes.

Krisenindikator Nebenwerte?

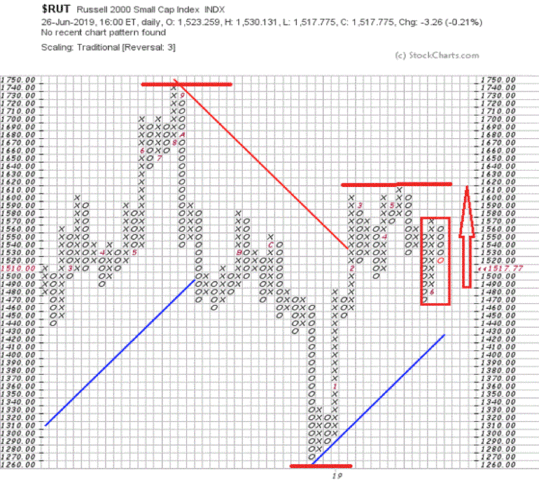

Die folgende Grafik zeigt Ihnen den bekannten US-Nebenwerte Index Russell, der ca. 2.000 kleine Aktien enthält und ca. 10 % der US- Marktkapitalisierung repräsentiert.

Aus Sicht der gelassenen P & F Technik ist die Aufregung um die Nebenwerte und die Sorge um die zukünftige Entwicklung der Konjunktur unbegründet.

Wie Sie sehen, ist der seit Jahresanfang etablierte Aufwärtstrend vollkommen intakt. Die positive Unterstützungsgerade wurde noch nicht einmal ernsthaft getestet. Trotzdem ist es negativ zu werten, dass der Index es nicht geschafft hat seine Seitwärtsbewegung bei etwa 1.610 Punkten nach oben hin zu verlassen. Damit befinden wir uns heute auf dem Niveau vom Frühjahr des vergangenen Jahres. Von relativer Stärke oder gar Outperformance kann also keine Rede sein. Anfang Mai ereigneten sich sogar zwei Verkaufssignale in Folge. Die Käufer konterten diesen Angriff aber erneut mit einer positiven x-Achse und einem Kaufsignal bei 1.56o. Dieses Signal ist auch heute noch aktiv - trotz der gültigen negativen 0-Spalte im rechten Bereich der Grafik. Gefährlich für die Käufer wird es erst wieder, falls die Nullspalte bei 1.470 unter die vorhergehende marschieren und die Trendgerade attackieren würde. Dann wäre der Druck der Verkäufer aus irgendwelchen Gründen auf diesem Niveau stärker als beim letzten Angriff.

So lange die Trendgerade der Nebenwerte aber intakt ist, sollten wir nicht unbegründet aus Aktien flüchten. Umgekehrt sehr positiv für uns Anleger wäre natürlich die Überwindung des hartnäckigen Widerstands bei etwa 1.610 Punkten. Das zyklische Hoch der Nebenwerte aus dem vergangenen Sommer bei 1.750 geriete dann sofort auf den Radar der Investoren.

Auf Seite 2: Deutsche Aktien: jetzt eine Chance?

Deutsche Aktien: jetzt eine Chance?

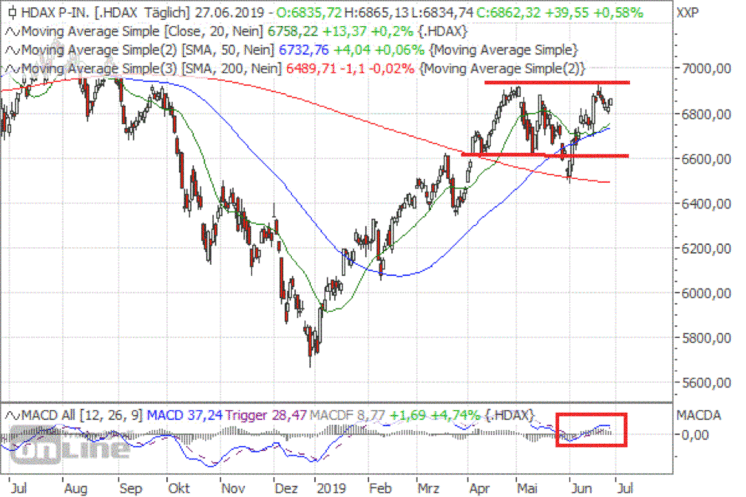

Traditionell ist der Russell Index, obwohl er im Gegensatz zum DAX ein Kursindex ist, recht hoch mit dem deutschen Aktienmarkt korreliert. Speziell für die zyklischen deutschen Werte, z.B. die Titel aus den Sektoren Chemie und Maschinenbau, sind die US- Nebenwerte eine interessante Richtschnur. Da diese Branchen gut im leider wenig beachteten HDAX mit seinen 101 Index Mitgliedern präsentiert sind - und ich außerdem kein besonderer Freund vom DAX bin - zeige ich Ihnen heute den repräsentativen HDAX.

Sehr dynamisch hat der HDAX die negative Übertreibungsphase nach unten hin abgelehnt und sich sehr schnell wieder seinem Ausgangsniveau vom vergangenen Sommer angenähert. Ähnlich wie die US-Nebenwerte des Russell notiert auch der HDAX nicht nur seit dem vergangenen März, sondern auch seit dem Sommer 2018 übergeordnet seitwärts. Mit Spekulationen auf den Index war also nur durch geschicktes Timing "ein Blumentopf zu gewinnen". Oder natürlich, man hat es als geschickter Anleger geschafft, sich auf die relativ betrachtet interessantesten Aktien des Index zu konzentrieren.

Trotzdem zeigt der breite HDAX aber, dass die Lage besser als die Stimmung ist. Zum Beispiel anhand der kurzfristigen Verletzung des jüngsten Seitwärtstrendkanals unterhalb von 6.600 Punkten.

Sehr positiv ist nämlich, dass nach dem erfolgreichen Test der wichtigen 200- Tage -Linie der Index sich nicht nur zurück in den Trendkanals rettete, sondern auch umgehend dessen oberer Begrenzung attackierte. Da sowohl die mittelfristig relevante 50- Tage Linie, als auch die kurzfristig wichtige 20- Tage -Linie nach oben geneigt sind, sehe ich die Bullen klar im Vorteil und gehe davon aus, dass der seit Neujahr geltende Aufwärtstrend fortgesetzt wird. Einen Test der zyklischen Hochs aus dem vergangenen Jahr halte ich für wahrscheinlicher als einen Test des Tiefs bei 5.700.

Dafür spricht auch die Markttechnik und der hier abgebildete trendfolgende MACD. Dieser ist zwar insgesamt nicht besonders stark, was während einer Seitwärtsbewegung nicht verwunderlich ist, hat aber immerhin jüngst ein Kaufsignal geliefert.

Bitte beachten Sie meinen Newsletter, falls Sie sich für die Philosophie der P & F Charts und den inneren Markt interessieren.

Ich wünsche Ihnen viel Erfolg mit ihren Investitionen und gegen die Hitze einen schattigen Ort.

Ihr Klaus Buhl

Klaus Buhl, Geschäftsführer der Libra Invest GmbH (www.libra-invest.de), bekennender Anhänger von Point and Figure Charts und der Philosophie des "inneren Marktes".

Mein Konto

Mein Konto