Keine Kurschancen verpassen: Die Analysten von Morgan Stanley offenbaren drei Kaufchancen für Halbleiter-Aktien, die bis zu 20 Kurschance in petto haben

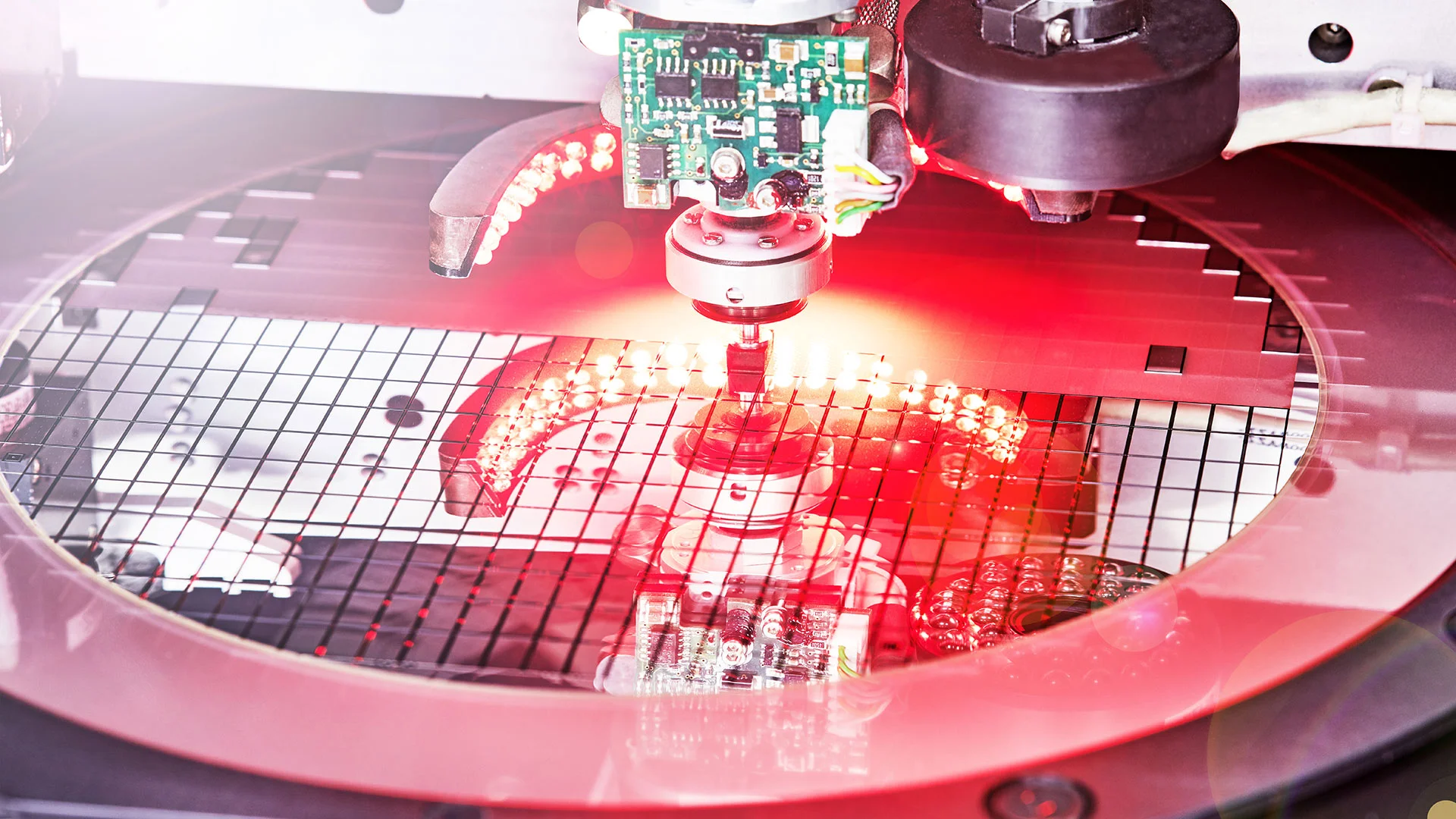

Sie sind das Herz und Hirn eines jeden digitalen Geräts: Halbleiter. Ohne sie wäre unsere digitale Welt, wie wir sie kennen, nicht möglich. Gerade, wenn in den kommenden Jahren Themen wie künstliche Intelligenz, autonomes Fahren und das Internet der Dinge eine immer größere Rolle spielen, werden die Chips zu einem der begehrtesten Güter der Welt. Laut Fortune Business Insights soll der weltweite Markt für Halbleiter bis 2029 jedes Jahr noch über zwölf Prozent wachsen.

Doch für Aktionäre kann der Halbleitermarkt auch tückisch sein – es ist daher sinnvoll, bei der Wahl der Aktien äußerst selektiv zu sein, rät Morgan Stanley: „Während wir immer noch dafür plädieren, selektiv zu sein, spricht die Kombination aus sich erholenden Fundamentaldaten und der Bedeutung von Halbleitern in der frühen KI-Phase für eine höhere Gewichtung als der Markt", erklärte der Analyst Joseph Moore laut dem Finanzportal TipRanks. „Generell gilt, dass wir in einigen Bereichen die Talsohle durchschritten haben, wenn es nicht zu makroökonomischen Verwerfungen kommt, und dass in den meisten anderen Bereichen die Talsohle in Sicht ist. Wenn es keine wirtschaftlichen Verwerfungen gibt, sollte sich die Lage im Laufe des Jahres 2024 verbessern.“

Doch auf welche Halbleiter-Aktien sollte man setzen? TipRanks berichtete von drei Top-Picks, zu denen Morgan Stanley derzeit rät.

Drei Top Halbleiteraktien laut Morgan Stanley

Qorvo: Bei der ersten Aktie handelt es sich um das US-Halbleiterunternehmen Qorvo, das sich auf Hochfrequenzsysteme für Breitbandkommunikation konzentriert. Die Aktie liegt seit Jahresanfang bereits 14 Prozent im Plus doch laut Joseph Moore ist mit einem Kursziel von 134 Dollar noch rund 20 Prozent Kurschance. „Mit dem Schwung des gestiegenen Apple-Anteils und dem Rückschlag bei China Android verfügt Qorvo über genügend GM-Expansion, um bis CY2025 ein EPS von $10+ zu erreichen. Die Aktie wird derzeit mit dem 10-fachen des Gewinns pro Aktie in CY25 gehandelt, was am unteren Ende der historischen Spanne liegt und angesichts der Erwartungen eines starken Gewinnwachstums günstig erscheint.“, so der Experte laut TipRanks. „Die Bewertung wird angesichts des langfristigen Anteilsdrucks aus China, der hohen Kundenkonzentration und des bescheidenen Smartphone-Wachstums am unteren Ende der US-Halbleiterindustrie bleiben, aber von diesem Niveau aus gibt es noch erhebliches Aufwärtspotenzial..."

Ambarella: Bei Ambarella handelt es sich um ein Fabless-Halbleiterdesignunternehmen. Fabless-Halbleiterunternehmen beschäftigen sich mit der Entwicklung und dem Verkauf der Chips, während die Fertigung an einen anderen Hersteller gegeben wird. Ambarellas Produkte kommen zum Beispiel bei Fahrerassistenzsystemen, Robotikanwendung oder dem autonomen Fahren zum Einsatz. „Für Anleger, die ein SMID-Engagement suchen, bevorzugen wir AMBA weiterhin aufgrund des langfristigen Risiko-Rendite-Verhältnisses. Wir sehen in der Technologie von AMBA langfristig einen hohen strategischen Wert, der unserer Meinung nach in der Zukunft einen bedeutenden Aufschwung unterstützen wird. Kurzfristig bleiben wir jedoch vorsichtig, da sich das Unternehmen derzeit inmitten einer starken Bestandskorrektur befindet und seine Marktanteile im Bereich Legacy-Video unter Druck geraten sind.“, erklärt Moore. „Wir gehen davon aus, dass der Gegenwind im alten Überwachungsgeschäft im nächsten Jahr nachlassen wird, und bleiben positiv gegenüber der Bedeutung der Technologielösungen, die das Unternehmen langfristig anbietet“. Die Aktie liegt seit Jahresanfang 25 Prozent im Minus doch ein Blick auf den langfristigen Chart zeigt, was in ihr steckt: Seit 2012 liegt sie über 1000 Prozent im Plus. Moores Kursziel von 67 Dollar gibt der Aktie derzeit ein Aufwärtspotenzial von zehn Prozent.

Analog Devices: Bei Analog Devices handelt es sich um einen Halbleiterhersteller aus Boston, den Moore für besonders widerstandsfähig hält: Tatsächlich konnte sich die Aktie in den vergangenen Jahren relativ gut behaupten und liegt auf Sicht von fünf Jahren 130 Prozent im Plus. „ADI hat sich in den letzten drei Abschwungphasen besser entwickelt als andere Unternehmen, da die Bruttomarge während des gesamten Zyklus stabil geblieben ist, und wir erwarten, dass das Unternehmen auch in der aktuellen Abschwungphase eine stabile Bruttomarge aufweisen wird. Das Unternehmen verfügt über Produkte mit relativ hohem ASP, was den direkten Wettbewerb mit den aufstrebenden chinesischen Kapazitäten begrenzen dürfte.“, so der Experte laut TipRanks. „Die jüngsten Ergebnisse des Unternehmens stimmen uns zuversichtlich, dass der derzeitige Abschwung im zweiten Quartal 2024 seinen Tiefpunkt erreicht haben dürfte: Das Unternehmen verzeichnet eine sequenzielle Verbesserung der Buchungen und deutet auf eine Stabilisierung hin, die Stornierungen sind zum ersten Mal seit fast einem Jahr deutlich zurückgegangen und der Abbau der Bestände bei seinem größten Kunden hat sich beschleunigt". Moore stuft die Aktie als Overweight mit einem Kursziel von 219 Dollar ein – 15 Prozent Kurschance.

Mein Konto

Mein Konto