Geholfen hat den Kursen zuletzt die Aussicht auf eine Lösung beim Brexit sowie darauf, dass die Handelsstreitigkeiten nicht nur weiter eskalieren. Außerdem setzen viele Marktteilnehmer offenbar auf eine sich zumindest etwas belebende Konjunktur. Allgemein lautet der Tenor aber auch, dass die Bäume diesbezüglich nicht in den Himmel wachsen dürften.

Ähnlich fällt auch der Ausblick von Goldman Sachs aus. Die US-Investmentbank sieht das Wachstum des Bruttoinlandsproduktes in der Euro-Zone im kommenden Jahr bei 1,1 Prozent und im übernächsten Jahr bei 1,4 Prozent. Für Deutschland rechnet man gleichzeitig mit 0,8 Prozent bzw. mit 1,4 Prozent. Das verspricht jeweils keine umwerfende Dynamik, ist aber immerhin etwas mehr als das, was der Konsens erwartet.

Für Deutschland kann sich Goldman Sachs ebenso wie in den Fällen von Frankreich und Italien einige expansive fiskalpolitische Impulse vorstellen. Die Geldpolitik der EZB dürfte ohnehin expansiv bleiben, heißt es beim Blick nach vorne auf das neue Jahr.

Allerdings glauben die Analysten gleichzeitig auch, dass die Kurse bereits relativ viel Positives vorweggenommen haben. Deshalb geht man in Europa in 2020 nur von einem moderaten Aufwärtspotenzial im einstelligen Prozentbereich bei den Kursen aus.

Es gibt im beobachteten Anlageuniversum aber natürlich Einzelaktien, bei denen Goldman Sachs auch prozentual zweistellige Zuwächse für möglich hält. So hat die US-Investmentbank in dieser Woche bereits für vier deutsche Aktien ihre Kaufempfehlung bekräftigt und dabei Kursziele genannt, die nennenswert über den derzeitigen Notierungen liegen. Wir stellen diese vier Aktien nachfolgend etwas näher vor.

Teamviewer-Aktie

Unter den Favoriten von Goldman Sachs befinden sich neuerdings unter anderem die Aktien von Teamviewer. Der zuständige Analyst Mohammed Moawalla hat gerade die Abdeckung dieses Neulings auf dem deutschen Kurszettel aufgenommen und dabei eine Kaufempfehlung mit einem Kursziel von 33,00 Euro versehen. Gegenüber dem aktuellen Kurs von 26,02 Euro verspricht das einen Anstieg von 26,8 Prozent.

Die zugrunde liegende Annahme lautet, dass der Software-Anbieter von Remote-Konnektivitätslösungen von 2018 bis 2023 das EBITDA mit einer durchschnittlichen jährlichen Rate von 34 Prozent steigern kann. Beitragen soll dazu Wachstum im Kernmarkt "Connect" sowie eine geografische Expansion und eine erhöhte Anzahl von Nutzern.

Hinzu dürfte eine Expansion in den Segmenten "Manage" und "Interact" mit neuen Anwendungsfällen kommen. Mit einem Multiplikator von rund 21 auf Basis der Schätzungen für 2021 beim Verhältnis von Unternehmenswert zum EBITDA handele der Titel verglichen mit der ebenfalls wachstums- und margenstarke SaaS-Vergleichsgruppe. Denn diese komme im Schnitt auf einen Multiplikator von rund 35 und das, obwohl Teamviewer überdurchschnittlich stark wachsen dürfte.

Wie weiter hervorhebt, taxierte TeamViewer den mit seinen Angeboten adressierbaren Gesamtmarkt für das Vorjahr auf 10,3 Milliarden Euro. Basierend auf einer Marktstudie von McKinsey, die den Markt für Videokonferenzen ausklammert, lautet die Prognose, dass bis zum Jahr 2023 durchschnittliche Marktwachstumsraten von 24,0 Prozent zu erwarten sind.

Den angepassten Gewinn je Aktie sieht man von 2018 bis 2021 von 0,25 Euro auf 0,91 Euro steigen. Auf letztgenannter Basis ergibt sich ein geschätztes KGV von 28,6. Zu ergänzen ist zu Teamviewer noch, dass der Börsenbetreiber Deutsche Börse am Mittwoch beschlossen hat, die Aktien des Software-Anbieters in den Nebenwerte-Index MDax aufzunehmen.

Charttechnik

Die Anteilsscheine von Teamviewer sind erst seit dem 25. September an der Börse notiert. Der Chart ist somit noch nicht sehr aussagekräftig. Das IPO erfolgte zu einem Ausgabepreis von 26,25 Euro, so dass sich bisher unter dem Strich noch nicht viel getan hat. Nachdem die Notiz im Oktober bis auf 21,80 Euro zurückgefallen war, konnte der Titel diesen Rückgang zuletzt immerhin wieder ausbügeln. Wie es weiter geht, lässt sich charttechnisch noch nicht wirklich beurteilen. Man ist als Beobachter des Charts aber geneigt, davon zu sprechen, dass der Kurs eher weiter nach oben als nach unten will.

Profil

Die TeamViewer AG ist ein weltweit führender Software-Anbieter von Remote-Konnektivitätslösungen. Über die Konnektivitätsplattform von TeamViewer kann eine Vielzahl an elektronischen Geräten über das Internet der Dinge miteinander vernetzt werden, um die Fernsteuerung, Verwaltung und Interaktion zwischen Personen und Geräten, Personen und Personen oder Geräten und Geräten zu ermöglichen.

Das Unternehmen bietet dadurch Organisationen jeder Größe sichere Fernzugriffs-, Support-, Kontroll- und Kollaborationsfunktionen. Die modulare Architektur von TeamViewer ist cloud-basiert und wurde bereits auf mehr als zwei Milliarden Geräten aktiviert. Das 2005 gegründete Unternehmen unterhält Niederlassungen in Europa, den USA und im asiatisch-pazifischen Raum.

Volkswagen-Aktie

Kaufen lautet das Urteil von Goldman Sachs auch zu den Aktien von Volkswagen. Das Kursziel für die im DAX enthaltenen Vorzüge des Autobauers ist seit Oktober im Zuge der Erstbesprechung des Titels auf 193,00 Euro festgezurrt. Bei einer derzeitigen Notiz von 175,16 Euro hat dieser Titel damit theoretisch gut zehn Prozent Luft nach oben, zumindest für den Fall, dass die Rechnung aufgeht.

Wobei zum potenziellen Wertzuwachs auf Sicht von zwölf Monaten auch noch die Ausschüttung hinzuzurechnen ist. Bei der Dividende für 2019 rechnet man jedenfalls mit einer Anhebung der Zahlung von 4,86 Euro auf 6,06 Euro je Aktie. Das wäre gleichbedeutend mit einer geschätzten Dividendenrendite von 3,46 Prozent. Und für die beiden Folgejahre sollen dann gemäß den Schätzungen 6,26 Euro und 6,46 Euro je Anteilsschein fließen.

Nach dem Urteil des zuständigen Analysten George Galliers sprechen folgende Argumente zugunsten des Wolfsburger Autobauers. Ersten sei Volkswagen angesichts einer Gesamtinvestition von 30 Milliarden Euro in Phase 1 und einem sehr fokussierten Ansatz als führend bei Elektrofahrzeugen einzustufen.

Daraus sollte für den Konzern in den kommenden Jahren ein erheblicher Wettbewerbsvorteil resultieren. Läuft es besonders gut, könnte sich bis 2022 der Gewinn vor Steuern und Zinsen um is zu zwei Milliarden Euro erhöhen. Das sei ein Wachstum, für das Investoren bereit sein könnten, eine beträchtliche Prämie zu zahlen.

Außerdem geht man davon aus, dass VW in den nächsten fünf Jahren einen freien Cashflow von durchschnittlich 10,2 Milliarden Euro p.a. generiert. Das sei eine sehr lukrative Perspektive gemessen am aktuellen Börsenwert.

Zieht man eine Berechnung auf Basis der Summe der Einzelteile des Konzerns mit seinen zwölf Fahrzeugmarken heran, dann könne man auch auf einen Wert von 153 Milliarden Euro kommen. Das heißt, mit den passenden unternehmerischen Maßnahmen lasse sich daraus Kapital generieren. Darüber hinaus arbeite das Unternehmen an Kostensenkungen und an einer Verringerung der Komplexität, woraus sich ebenfalls potenzieller Rückenwind ergebe.

Beim Gewinn je Aktie bewegen sich die Schätzungen für das laufende Jahr bei 26,93 Euro nach zuletzt 23,59 Euro. In den beiden kommenden Jahren sollen dann 30,42 Euro bzw. 32,15 Euro herausspringen. Auf letztgenannter Basis ergibt sich ein geschätztes KGV von 5,45.

Charttechnik

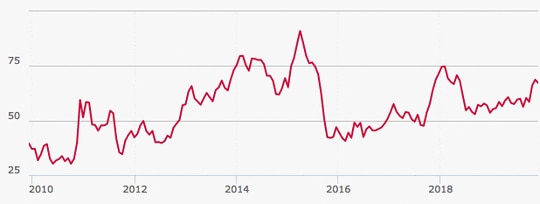

Wie die Anteilsscheine von so vielen Autobauern konnten auch die Vorzugsaktien von Volkswagen Langfrist-Aktionären in den vergangenen Jahren keine Kursgewinne bescheren. Bei dem DAX-Mitglied ist es beispielsweise so, dass die Notiz derzeit nur auf einem bereits Ende 2012 gültigen Niveau handelt. Immerhin konnte sich der Titel in den vergangenen Monaten befestigen. Charttechnisch gesehen wäre es ein wichtiger Schritt vorwärts, wenn es gelingen sollte, das Vorjahreshoch von 188,50 Euro zu überwinden.

Profil

Die Volkswagen AG ist der größte Automobilhersteller in Europa und einer der führenden weltweit. Volkswagen konzentriert seine Tätigkeit auf das Automobilgeschäft und bietet entlang der gesamten Wertschöpfungskette einschließlich der Segmente Finanzdienstleistungen und Finanzierung ein breites und vollständiges Dienstleistungsspektrum an. Der Konzern ist in die Bereiche Automobile und Finanzdienstleistungen strukturiert.

Es gehören die Marken Volkswagen, Audi, SEAT, Skoda, Bentley, Bugatti, Lamborghini, Porsche, Ducati, Volkswagen Nutzfahrzeuge, Scania und MAN zum Portfolio. Dabei hat jede Marke ihren eigenen Charakter und operiert selbständig am Markt. Das Angebot reicht von verbrauchsarmen Kleinwagen wie dem VW Up! bis zu Luxusautos. Im Bereich Nutzfahrzeuge reicht die Produktpalette von Pick-ups bis zu Bussen und Schwertransportern.

In weiteren Segmenten produziert Volkswagen Großdieselmotoren, Turbolader, Turbomaschinen und Kompressoren sowie chemische Reaktoren. Auch Spezialgetriebe für Fahrzeuge und Windräder sowie Gleitlager und Kupplungen gehören zum Sortiment.

Porsche-Aktie

Als einen Kauf hat Goldman Sachs auch die Vorzugsaktien von Porsche eingestuft. Aufgenommen hat die US-Investmentbank die Abdeckung dieses Titels im Oktober. Das damals ausgesprochene positive Anlagevotum ging einher mit einem Kursziel von 77,00 Euro. Auf Basis dieser Vorgabe hat der Titel bei einer aktuellen Notiz von 67,06 Euro die Chance auf einen Anstieg von fast 15 Prozent.

Hinzu kommt eine erwartete Dividendenzahlung von 2,65 Euro für das Geschäftsjahr 2019. Das heißt, es kommt auf die erwarteten Kursgewinne auch noch eine geschätzte Dividendenrendite von derzeit 3,95 Prozent hinzu. In den beiden kommenden Geschäftsjahren soll die Ausschüttung den Prognosen zufolge zudem auf 3,01 Euro bzw. auf 3,19 Euro je Anteilsschein steigen.

Laut dem zuständigen Analysten George Galliers beruht bei VW-Großaktionär die Anlageüberlegung vor allem auf dem Nettoinventarwert. Dabei ist es so, dass ein Kursziel von 193,00 Euro zugetraut wird. Ansonsten lautet die Annahme, dass auf Porsche keine rechtlichen Verpflichtungen zukommen. Weder im Zusammenhang mit VW-Emissionsforderungen noch wegen Kapitalmarktklagen im Zusammenhang mit den historischen Beteiligungen von Porsche an Volkswagen.

Anwendung findet aber ein Abschlag auf das Holding-Konstrukt. Wobei sich das im Einklang mit dem üblichen Durchschnitts-Rabatt der jüngeren Vergangenheit bewege. Dieser habe zwar immer wieder Schwankungen unterlegen, derzeit gebe es aber keine Veranlassung dazu anzunehmen, dass sich an dessen jüngste Höhe etwas Entscheidendes ändert.

Neben den bereits erwähnten rechtlichen Risiken verweist man mit Blick auf Porsche selbst auch auf ein gewisses Dividendenrisiko. Und zwar für den Fall, dass es hier zu Veränderungen gegenüber den bisherigen Gepflogenheiten kommen sollte. Zuletzt habe Porsche traditionell Dividenden von VW bezogen, aber aus Liquiditätsüberlegungen zugunsten von VW sei nicht völlig auszuschließen, dass man sich künftig gegen die Vereinnahmung einer Dividende entscheidet.

Die Vorhersagen für den Gewinn je Aktie bewegen sich von 2019 bis 2021 bei 26,52 Euro, 30,10 Euro und 31,87 Euro, nach 22,68 Euro im Vorjahr. Auf KGV-Basis ergibt sich somit eine optisch sehr tiefe Bewertung.

Charttechnik

Nimmt man das Schlussrekordtief von 1,63 Euro vom Dezember 1988 als Maßstab, dann stimmt die Performance der Porsche Vorzugsaktien bei einem aktuellen Schlusskurs von 27,06 Euro an diesem Mittwoch unter dem Strich zwar. Blickt man dagegen primär auf das Schlussrekordhoch vom Oktober 2007 von 158,39 Euro, dann fällt die Würdigung sehr viel schlechter aus. In diesem Jahr kann sich die Bilanz aber sehen lassen und das Chartbild hat sich dadurch insgesamt verbessert.

Profil

Die Porsche Automobil Holding SE ist eine deutsche Holdinggesellschaft. Sie hält die Mehrheit der Stammaktien an der Volkswagen AG, einem der weltweit führenden Automobilhersteller. Der Volkswagen-Konzern besteht aus den Marken Volkswagen Pkw, Audi, SEAT, ŠKODA, Bentley, Bugatti, Lamborghini, Porsche, Ducati, Volkswagen Nutzfahrzeuge, Scania und MAN. Außerdem gehört ein Anteil von 10 Prozent an dem US-amerikanischen Technologieunternehmen INRIX Inc. zum Portfolio der Porsche Automobil Holding.

Wirecard-Aktie

Als vierten Wert stellen wir aus den Kaufempfehlungen von Goldman Sachs zu deutschen Aktien die Anteilsscheine von Wirecard vor. Als Kursziel nennt der zuständige Analyst Mohammed Moawalla 175,00 Euro. Gemessen an der aktuellen Notiz von 117,75 Euro verfügt der Zahlungsdienstleister damit theoretisch über die Chance auf Kursgewinne von 48,6 Prozent.

Die US-Investmentbank Goldman Sachs hatte das Kursziel im Oktober von 230,00 Euro gleich um 55,00 Euro gesenkt, aber die Einstufung auf Kaufen belassen. Moawalla reagierte damit auf die veränderte Risikosituation, die sich unter anderem aus offenen Fragen zu den angewandten Bilanzierungspraktiken ergeben.

Gleichzeitig verwies der Analyst aber auch auf die anhaltend robuste Wachstumsdynamik des Zahlungsabwicklers. Die für das dritte Quartal vorgelegten Ergebnisse hätten dabei den Erwartungen entsprochen

In der Kernthese bleibe es dabei, dass Wirecard dabei sei, mit der bestehenden digitalen Plattform über den Zahlungsmarkt hinauszuwachsen. Hinzu kämen eine regionale Expansion sowie die Akquise von größeren Kunden.

So habe der Vorstand zuletzt immer wieder verschiedene strukturelle Wachstumschancen in der globalen Zahlungsverkehrslandschaft aufgezeigt. Zudem hätten die Verantwortlichen den Investoren die neuen technologischen Innovationen, die strategischen Prioritäten, die Erweiterung des Partnerökosystems und die mittel- und langfristige Finanzperspektive vorgestellt. Wobei das alles insgesamt recht viel versprechend klinge.

Ganz ähnlich scheinen das auch andere Analysten zu sehen. Denn die Schätzungen für den Gewinn je Aktie sehen von 2018 bis 2022 eine Verbesserung von 3,09 Euro auf 10,35 Euro vor. Das sind stramme Wachstumsaussichten, welche die optisch noch immer recht hohen Bewertungsrelationen relativieren.

Erwähnenswert mit Blick auf Goldman Sachs und Wirecard ist auch nich, dass Meldungen zufolge die US-Investmentbank jüngst die Position beim deutschen Anbieter von digitalen Zahlungsmethoden aufgestockt hat. Demnach ging es mit der Direktbeteiligung von 1,0 Prozent auf 2,31 Prozent nach oben. Das Investment umfasst 2.851.837 Aktien nach bisher 1.229.647 Aktien.

Charttechnik

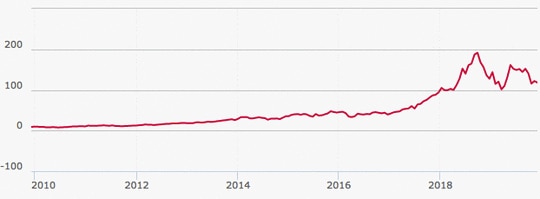

Die Aktien von Wirecard haben für den Zeitraum von Februar 2003 bis September 2018 einen Anstieg von 0,77 Euro auf 195,75 Euro vorzuweisen. Das ist eine vorzügliche Performance-Bilanz. Zuletzt sorgten aber Spekulationen rund um die betriebenen Bilanzierungspraktiken aber für ein Ende des Höhenflugs. Im Zwischentief fiel die Notiz unlängst sogar bis auf 96,86 Euro zurück. Davon hat sich der Kurs zuletzt zwar wieder abgesetzt, als erfolgreich beendet ist die Korrekturbewegung derzeit aber noch nicht einzustufen. Vielmehr ist das Geschehen der vergangenen Wochen als Bodenbildungsversuch zu sehen, dessen Ausgang noch offen ist.

Profil

Die Wirecard AG ist einer der führenden internationalen Anbieter elektronischer Zahlungs- und Risikomanagementlösungen. Weltweit unterstützt Wirecard über 20.000 Kunden aus unterschiedlichen Branchen bei der Automatisierung ihrer Zahlungsprozesse und der Minimierung von Forderungsausfällen. Die Wirecard Bank AG bietet Konten- und Kreditkarten-Dienstleistungen sowohl für Geschäfts- als auch Privatkunden und ist Principal Member von VISA, MasterCard und JCB und als Kreditkarten-Acquirer weltweit aktiv.

Der Internetbezahldienst Wirecard ermöglicht Konsumenten sicheres Bezahlen bei Millionen von MasterCard Akzeptanzstellen. Zusätzlich können registrierte Nutzer in Echtzeit untereinander Geld versenden oder empfangen. Darüber hinaus bietet die Wirecard-Gruppe über die eigene Bank Lösungen in den Bereichen Corporate Banking, Prepaid- bzw. Co-branded-Karten- sowie Konten-Produkte; sowohl für Geschäfts- als auch für Privatkunden.

Mein Konto

Mein Konto