In keinem Jahr unter Kaufkurs: Das perfekte Depot: Weniger kann mehr sein. Mit diesen zehn Aktien schlagen Anleger den S&P 500 Index um Längen. Aus 10 000 Euro werden in zehn Jahren 120 000 Euro.

„Gewinne an der Börse sind Schmerzensgeld", sagte einmal der verstorbene Altmeister André Kostolany. "Erst kommen die Schmerzen, dann das Geld." Grundsätzlich hat er natürlich recht. Grundsätzlich. Aber die Frage, ob es auch zu dieser Regel Ausnahmen gibt, ließ die Redaktion von BÖRSE ONLINE nicht los. Die Aufgabe lautete: Finde zehn Aktien, die sich in ihrer Diversifikation so gut ergänzen, dass das Depot aus diesen zehn Aktien auch in Krisenzeiten jedes Jahr mit einem Plus abschließt.

Vorweg: Wir haben diese zehn Aktien gefunden -und es ist im Prinzip auch ganz logisch, dass sie in der Rückschau jede Krise überstanden haben. Im schwierigen Börsenjahr 2018, als der S&P 500 um sieben Prozent und der DAX um fast 20 Prozent verloren haben, legte unser Depot um 15 Prozent zu. Das Corona-Jahr 2020, das die Börsen weltweit durchschüttelte, beendete unser Depot mit einem Gewinn von 18 Prozent. Und selbst im Jahr 2022, im Jahr des Kriegsbeginns in der Ukraine, als der S&P 500 Index fast 15 Prozent und der DAX sogar 20 Prozent verlor, lag unser Depot mit sieben Prozent im Plus.

Das perfekte Depot – so setzt es sich zusammen

Wie setzt sich das Depot zusammen? Zunächst aus einem stabilen Kern – zwei Aktien, die jeweils in den vergangenen zehn Jahren nur ein einziges Mal im Minus abschlossen: Berkshire Hathaway und der Abfallentsorger Waste Management. Waste Management buchte im Jahr 2022 ein kleines Minus von 4,5 Prozent, Berkshire Hathaway verfehlte im Jahr 2015 das Ziel mit minus zwölf Prozent.

Die Würze bekommt das Depot mit fünf unbekannten Dauerläufer-Aktien, die wir Ihnen auf den folgenden Seiten vorstellen. Cintas Corporation, ein auf die Herstellung von Berufsbekleidung und Uniformen spezialisiertes Unternehmen aus Cincinnati, schaffte es, in zehn Jahren kein einziges Mal im Minus zu landen. Gleiches gilt für Itochu Corporation, eine japanische Dachholding, die sich auf Übernahmen spezialisiert hat, und Comfort Systems, ein US-Hersteller von Ventilatoren- und Air-Condition-Systemen.

Last but not least haben wir noch drei Assets für schlechte Zeiten hinzugefügt: Gold für Krisen, Lockheed Martin für Kriegszeiten und ExxonMobil als Absicherung gegen steigende Ölpreise. Die schmälern zwar insgesamt die Performance, bieten aber eine erhöhte Sicherheit in Krisenphasen.

Wie sieht nun die Performance unseres Depots im Detail aus?

Die durchschnittliche Rendite seit 1. Januar 2014 liegt inklusive Dividenden bei fast 29,7 Prozent. Der S &P 500 brachte es inklusive Dividenden gerade mal auf 12,4 Prozent. Aus 10 000 Euro wären in zehn Jahren rund 120 000 Euro geworden. Zum Vergleich: Beim S &P 500 hätte sich der Einsatz "nur" etwas mehr als verdreifacht. Die Sortino-Rate, das Maß für den risikobereinigten Gewinn einer Geldanlage, liegt mit 3,13 etwa dreimal besser als der S &P 500, und im besten Jahr brachte das Depot 74 Prozent, im schlechtesten Jahr immerhin gut sieben Prozent Gewinn.

Die "Upside Capture Ratio", das Maß, wie sich unser Portfolio gegenüber dem S &P 500 in guten Zeiten geschlagen hat, liegt bei 125 Prozent. Das heißt, in guten Zeiten hat unser Depot den S &P 500 um 25 Prozent outperformt. Die "Downside Capture Ratio", das Maß, wie unser Portfolio gegenüber dem S &P 500 in schlechten Zeiten abgeschnitten hat, beträgt hingegen nur 51 Prozent. Bedeutet im Klartext: Es hat nur 51 Prozent der negativen Entwicklung der Märkte mitgemacht.

Immer besser als der S&P 500 – mit diesem Depot

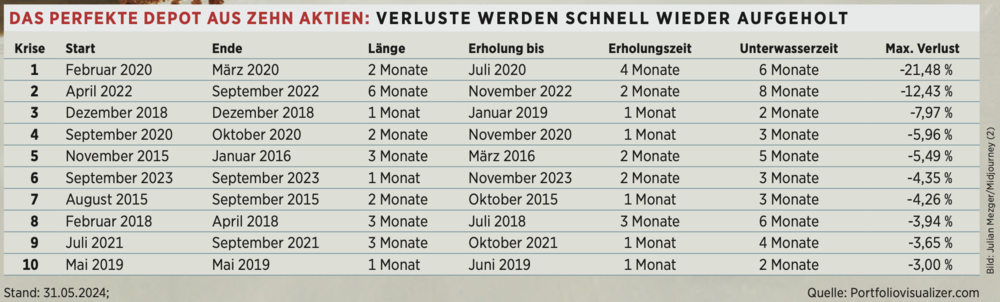

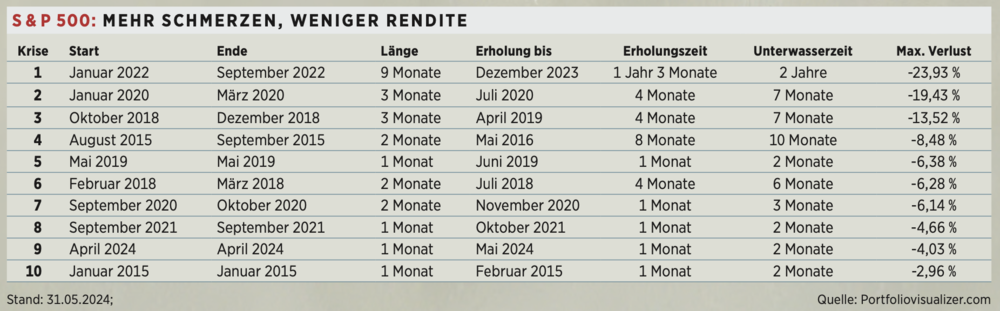

In keinem einzigen der vergangenen zehn Jahre hat das Portfolio schlechter abgeschnitten als der S &P 500. Und auch im laufenden Jahr 2024 liegt das Portfolio mit plus 21 Prozent gegenüber plus 15 Prozent beim S &P 500 wieder vorn. Und rutschte das Depot mal ins Minus, dauerte es maximal sechs Monate, bis wieder ein Plus vor der Rendite stand. Beim S &P 500 betrug der Zeitraum, in dem Anleger Verluste verdauen mussten, bis zu zwei Jahre.

Natürlich hat André Kostolany auch in unserem Fall recht: Erst kommen die Schmerzen, dann kommt das Geld. Wenn aber so wenig Schmerzen so viel Geld gegenübersteht, dann zeigt sich, was das Wunder der Diversifikation bewirken kann: weniger Stress und mehr Rendite in guten und in schlechten Zeiten.

Übrigens: Diese Geschichte erschien zuerst in der neuen Print-Ausgabe von BÖRSE ONLINE. Dort werden die einzelnen Aktien des perfekten Depots nochmal im Detail vorgestellt. Die Ausgabe finden Sie hier

Oder lesen Sie auch: Dividenden-Ersatz winkt bei Bayer-Aktie: So einfach sind 10,69% Zinsen möglich

Hinweis auf Interessenkonflikte

Der Vorstandsvorsitzende und Mehrheitsinhaber der Herausgeberin Börsenmedien AG, Herr Bernd Förtsch, ist unmittelbar und mittelbar Positionen über die in der Publikation angesprochenen nachfolgenden Finanzinstrumente oder hierauf bezogene Derivate eingegangen, die von der durch die Publikation etwaig resultierenden Kursentwicklung profitieren können: ExxonMobil.

Mein Konto

Mein Konto