Wachstum, Bewertung, Dollarschwäche und Chinas Corona-Öffnung sprechen für Gewinne in Emerging Markets. Welcher ETF sich besonders lohnen kann.

Das Jahr 2022 war auch ein Horrorjahr für Schwellenländer: Über 20 Prozent brach der MSCI Emerging Markets Index auf Dollarbasis ein. Dies hatte vor allem zwei Gründe: erstens die strikte Zero-Covid-Politik in China. Mit einer Gewichtung von über 33 Prozent am MSCI Emerging Markets ist das Reich der Mitte die dominierende Nation im Index schlechthin. Experten zufolge wuchs die chinesische Wirtschaft im vergangenen Jahr so langsam wie seit 40 Jahren nicht mehr. Zweitens der starke US-Dollar, der im Zuge der aggressiven Zinssteigerungen der amerikanischen Zentralbank Rekordmarken durchbrach. Für Schwellenländer war dies in der Historie immer negativ — die letzte Dollarrally war dabei keine Ausnahme.

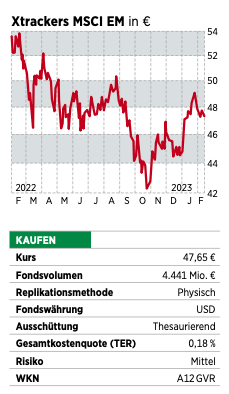

So steht es um den MSCI Emerging Markets

Doch nun hat sich das Momentum in beiderlei Hinsicht stark gewandelt. Denn während China die strengen Corona-Maßnahmen Schritt für Schritt abbaut, sogar ausländische Impfstoffe zulässt und laut Prognosen des Internationalen Währungsfonds dieses Jahr wieder 5,2 Prozent wachsen soll, hat sich der Dollar bereits seit Wochen merklich abgeschwächt. Die Folge: Seit dem vorläufigen Tiefpunkt im Oktober 2022 konnte der MSCI Emerging Markets Index um mehr als 20 Prozent zulegen. Und es gibt gute Gründe, wieso diese Entwicklung weitergehen könnte. Denn die Märkte spekulieren darauf, dass die amerikanische Zentralbank noch im ersten Halbjahr 2023 eine Pause bei den Zinserhöhungen einlegen wird und möglicherweise schon im vierten Quartal 2023 zu Zinssenkungen übergeht. Ein Szenario, welches den US-Dollar zusätzlich schwächen könnte. Doch es sind nicht nur das sich öffnende China und ein sich abschwächender US-Dollar, die für ein Invest in Schwellenländer sprechen, sondern auch die zunehmende Relevanz eben jener Länder: Laut World Economics tragen die Schwellenländer mittlerweile 50 Prozent zum globalen Bruttoinlandsprodukt bei und waren in den vergangenen zehn Jahren für 66 Prozent des Wachstums verantwortlich. Tendenz weiter steigend.

Für jedes Weltdepot geeignet Zusammengefasst: Das Comeback der Schwellenländer hat bereits begonnen. Mehrere Treiber sprechen dafür, dass die Aufholjagd weitergeht. Zum Jahresstart waren Schwellenländeraktien laut Lazard Asset Management gemessen am KGV 35 Prozent günstiger bewertet als Industrieländeraktien.

Der Einstiegszeitpunkt ist also weiterhin günstig — auch über 2023 hinaus macht der fortschreitende Emanzipierungsprozess vieler Schwellenländer, insbesondere Chinas, ein Investment in den Emerging Markets sowohl mittel- als auch langfristig Sinn. Mit einem Standardprodukt wie dem ETF Xtrackers MSCI Emerging Markets gelingt der Einstieg in Schwellenländer einfach und zudem auch noch kostengünstig (TER 0,18 Prozent).

Lesen Sie auch:

Mein Konto

Mein Konto