Für viele Anleger sind Dividendenfonds nicht spannend genug. Doch im Krisenjahr 2022 feierten die vermeintlichen Langweiler ein Comeback. Welche Dividendenfonds und Dividenden-ETFs die besten sind.

Nicht jeder mag sie riechen, doch sie ziehen ihre Leidenschaft konsequent durch: Raucherinnen und Raucher. Daher waren Zigaretten und Tabakprodukte trotz steigender Preise auch 2022 nicht totzukriegen. Das schmeckt den Tabakkonzernen. Denn mit dem blauen Dunst sind hohe Margen drin. British American Tobacco (BAT) etwa weist eine Gewinnmarge von 25 Prozent netto aus. Damit wandern von jeder Packung zu sieben Euro rechnerisch 1,75 Euro direkt in die Kasse der Londoner. Die Aktie bietet zudem eine Dividendenrendite von über sechs Prozent.

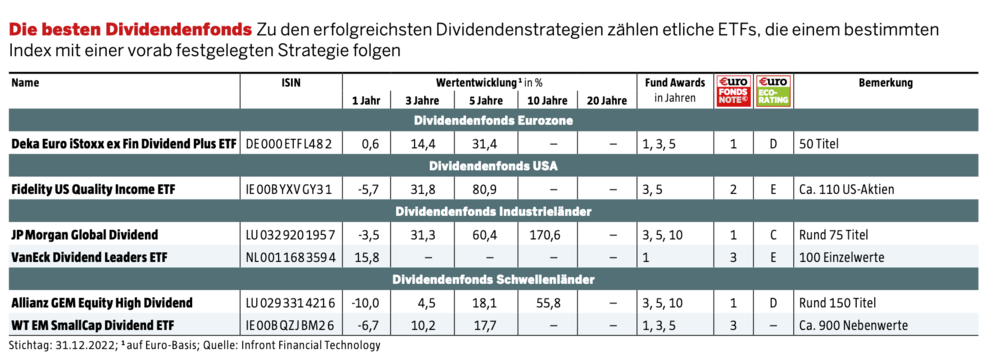

Tabakaktien sind einer der Faktoren, die den VanEck Dividend Leaders ETF 2022 mit einem Plus von mehr als 15 Prozent zum besten Dividendenfonds der vergangenen zwölf Monate avancieren ließen. Die Tabakriesen BAT und Altria zählen zu seinen Top-Ten-Werten. Darüber hinaus haben klassische Öl- und Gasaktien wie Exxon Mobil und Totalenergies den Kurszuwachs des VanEck-ETFs unterstützt. Wegen des Ukraine-Kriegs waren Energiewerte 2022 gefragt. Die steigenden Preise ließen ihre Gewinne und Kurse explodieren. Zudem sind Öl- und Gaswerte traditionell verlässliche Dividendenzahler. Ein weiterer Erfolgsgarant für den VanEck-ETF, der einem globalen Morningstar-Index mit 100 Aktien folgt: Mit dem Ende der Nullzinswelt sind auch Banken- und Versicherungsaktien nach langer Zeit erstmals wieder gut gelaufen.

Die besten Dividendenfonds und Dividenden-ETFs

Dass auch die Eurozone 2022 dank der Dividende Gewinne abliefern kann, zeigt der Deka Euro iStoxx ex Fin Dividend Plus ETF, der einen Euroland-Index ohne Finanztitel abbildet. Mit einem kleinen Plus von 0,6 Prozent konnte der Deka-ETF das Jahr 2022 positiv abschließen und damit den Euro Stoxx 50 Index hinter sich lassen.

Dabei profitierte der Deka-ETF davon, dass sich „das Interesse der Investoren 2022 zunehmend auf Substanzwerte mit einer attraktiven Dividendenrendite fokussiert“ habe, nachdem „2021 noch vorwiegend Wachstumstitel gefragt waren“, wie Ulrich Neugebauer, Sprecher der Geschäftsführung von Deka Investment, ausführt. Zudem hat sich der Dividenden-ETF der Deka über die vergangenen drei und fünf Jahre einen FundAward verdient. „Auch im Jahr 2023 dürften Dividendentitel gefragt sein“, betont Neugebauer. „Speziell für die europäischen Märkte sind wir moderat zuversichtlich gestimmt. Die Dividende wird einen maßgeblichen Anteil zum Aktien-Gesamtertrag beisteuern“, erwartet er.

In der Vergangenheit war aber auch eine kluge Mischung von dividendenstarken Werten und Wachstumstiteln erfolgreich. Das zeigt der JP Morgan Global Dividend (ISIN: LU0329201957), der über drei, fünf und zehn Jahre bei den globalen Dividendenfonds überzeugte. Das verdankte er zuletzt seinem Fokus auf Pharma- und Gesundheitstitel wie Abbvie, BrIstol-Myers und UnitedHealth. Zudem halten Fondsmanager Sam Witherow und Helge Skibeli stabile, aber wenig schillernde Technologietitel wie Analog Devices und Texas Instruments, die eine Dividende ausschütten. Das gilt auch für Substanztitel mit Preissetzungsmacht wie Microsoft, Coca-Cola oder Johnson & Johnson, die Witherow und Skibeli im Portfolio führen. Das Team sucht nach „Unternehmen, die ihre Ausschüttungen überdurchschnittlich stark erhöhen können“, so Witherow — und weniger solche Titel, die gerade en vogue sind. Als aktive Manager legten sie stattdessen Wert auf Aktien, die „unsere globale Research-Plattform selektiert. Da liegt unsere Kompetenz, und so haben wir im Fonds weniger Dividendenkürzungen als im Markt“, sagt Witherow.

Blick nach Asien

Während sich die Manager Witherow und Skibeli mit mehr als 60 Prozent auf Nordamerika konzentrieren, zeigen ein Fonds und ein ETF, dass auch mit Dividenden aus den Schwellenländern ansehnliche Renditen drin sind. So legt der Allianz GEM High Dividend (ISIN: LU0293314216) zu mehr als 60 Prozent in China, Taiwan und Südkorea an und deckt auch Indien, Brasilien und Mexiko gut ab. Substanzstarke Titel wie Taiwan Semiconductor — seit 2022 auch bei Warren Buffett gefragt — trugen zum Erfolg der vergangenen drei, fünf und zehn Jahre bei.

Ebenfalls in der Erfolgsspur: der Wisdomtree Emerging Market SmallCap Dividend ETF, dessen zugrunde liegender Index rund 900 kleine und mittelgroße Titel aus vielen Schwellenländern abdeckt. Auf diese Weise können Anleger breit gestreut in ausschüttende Unternehmen aus Brasilien, China, Südafrika, Südkorea oder Taiwan investieren, die sie selbst kaum umfassend analysieren könnten.

Übrigens: Der weltbeste Analyst warnt vor einem Crash, sieht aber auch eine "großartige Kaufgelegenheit"

Der Artikel erschien zuerst in Euro 02/2023. Hier erhalten Sie einen Einblick ins Heft.

Mein Konto

Mein Konto