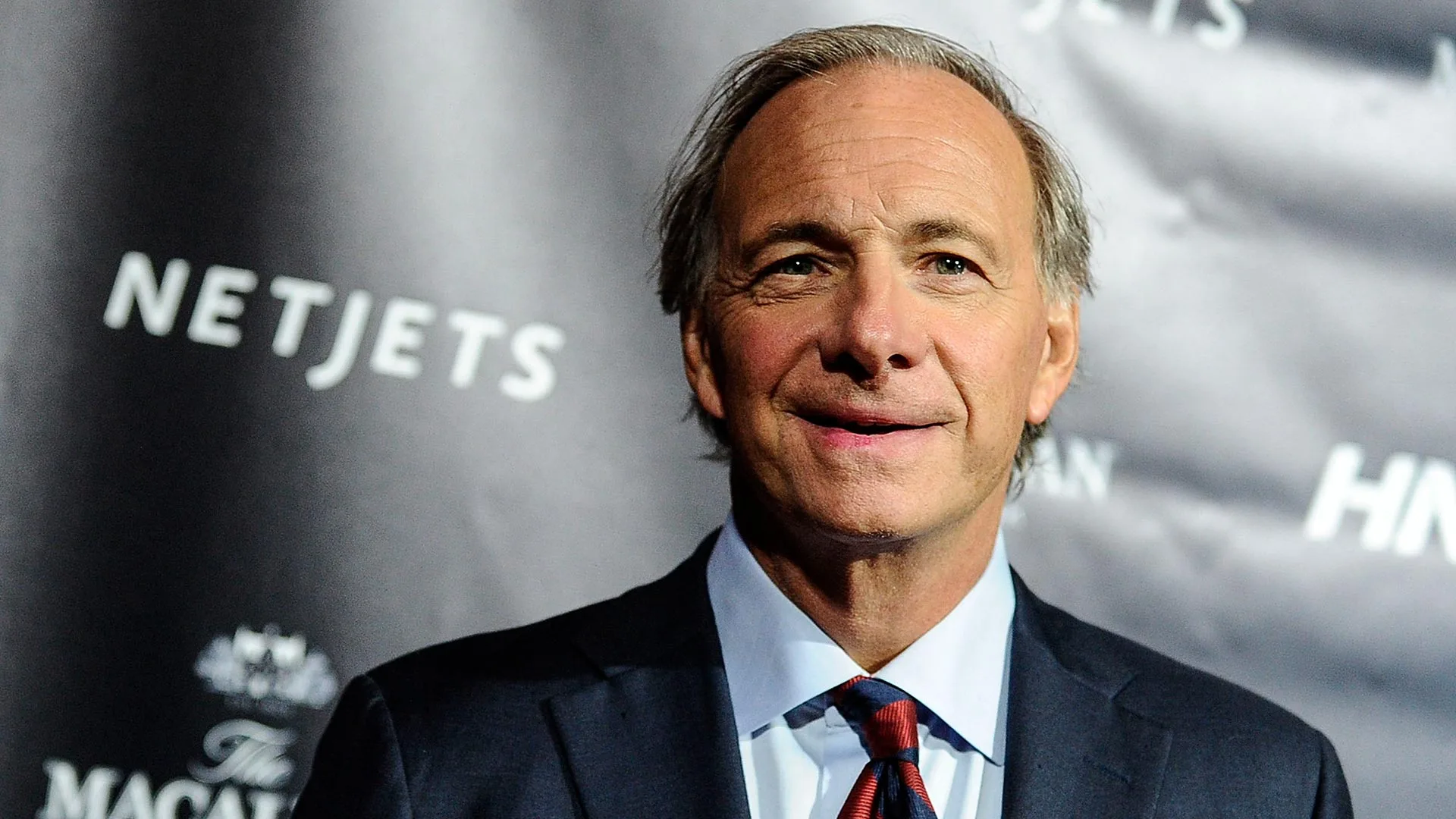

Er ist einer der bekanntesten Aktien-Investoren der Welt – doch ausgerechnet bei den zwei größten Positionen von Ray Dalios Portfolio handelt es sich um ETFs. Warum er mit diesen goldrichtig liegen könnte…

Ray Dalio (74) zählt zu den ganz großen Wall Street Legenden. Der heute 74-jährige gründete in den 70er Jahren aus einer Zwei-Zimmer-Wohnung in New York heraus Bridgewater Associates, der heute als der größte Hedgefonds der Welt gilt.

Auch, wenn Dalio nicht mehr selbst CEO des Hedgefonds ist, so bleibt er dem Unternehmen dennoch als CIO-Mentor erhalten und gilt als das Gesicht der Marke. Daher beobachten Anleger gerne genau, welche Aussagen der Börsen-Guru tätigt und auf welche Aktien es sein Hedgefonds abgesehen hat.

Doch ein jüngster Blick auf sein Portfolio, das derzeit den Stand zum Ende des ersten Quartals offenbart, zeigt: Ausgerechnet die zwei größten Positionen des Portfolios sind gar keine Aktien, sondern zwei bekannte ETFs. Keine schlechte Idee…

Sie sind fasziniert davon, wie die Superreichen investieren? Dann werfen Sie auch einen Blick auf den neuen Best of Billionaires Index von BÖRSE ONLINE, der auf die Top-Positionen von Milliardären wie Warren Buffett oder Ken Fisher setzt

Auf diese zwei genialen ETFs setzt Ray Dalio

Ein Blick auf Ray Dalios Portfolio zeigt: Die zwei größten Positionen im Portfolio von Bridge Water Associates sind derzeit der iShares Core S&P 500 ETF und der iShares Core MSCI Emerging Markets ETF. Zusammen nehmen sie rund zehn Prozent des Hedgefonds ein, der aus über 800 Positionen besteht. Beide ETFs sind jedoch schon seit 2010 und 2016 Bestandteil des Portfolios.

Beim iShares Core S&P 500 ETF handelt es sich um einen ETF, der wie der Name schon sagt versucht den S&P 500 Index abzubilden, setzt also auf die 500 größten börsennotierten Unternehmen aus de USA. Die durchschnittliche Rendite in den vergangenen zehn Jahren betrug jährlich 12,92 Prozent. Zu den Top-Positionen zählen Aktien wie Microsoft, Nvidia, Apple, Amazon und Meta. Das Geniale: Mit einem ETF auf den S&P 500 kann Dalio quasi nie verlieren. Denn eine Untersuchung des Marktanalyseunternehmens Crestmont Research zeigte, wie „Motley Fool“ einmal berichtete: Wer zwischen dem Jahr 1900 und 2022 zu einem beliebigen Zeitpunkt in einen Indexfonds des S&P 500 investiert und die Anlage für mindestens 20 Jahre gehalten hätte, so hätte man Sie inklusive Dividenden immer Gewinn gemacht. Heißt konkret: Egal, wann Sie ab 1900 eingestiegen wären und auf welche Krise Sie auch hätten stoßen können: Wer seinen ETF für mindestens 20 Jahre lang gehalten hätte, hätte stets eine positive Gesamtrendite erzielt. Der ETF ist in Deutschland als iShares Core S&P 500 UCITS ETF handelbar. Er ist thesaurierend und die Gesamtkostenquote liegt gerade einmal bei 0,07 Prozent p.a.

Auch der zweite ETF von Dalio könnte eine geniale Wachstumswette sein. Denn der iShares Core MSCI Emerging Markets IMI ETF bildet den MSCI Emering Markets Investable Market Index nach, der auf Aktien aus Schwellenländern weltweit setzt. Fast 24 Prozent davon stammen aus China, 20 Prozent aus Indien und 19 Prozent aus Taiwan. Der ETF ist thesaurierend und die Gesamtkostenquote liegt bei 0,18 Prozent. Die durchschnittliche jährliche Rendite der vergangenen zehn Jahre liegt mit 3,16 Prozent zwar deutlich unter der des S&P 500 ETFs. Zudem bringen Aktien aus Schwellenländern auch ein deutlich höheres Risiko mit sich. Dafür gelten sie aber als besonders aussichtsreich und könnten in den kommenden Jahren Anlegern hohes Wachstum bescheren. Zu den größten Positionen zählen etwa TSMC, Tencent, Samsung, Alibaba oder Reliance Industries. Die drei größten Industrien im ETF sind IT, Finanzen und Nicht-Basis-Konsumgüter. Der ETF ist in Deutschland als iShares Core MSCI Emerging Markets IMI UCITS ETF handelbar. Der ETF ist thesaurierend und die Gesamtkostenquote liegt bei 0,18 Prozent.

Lesen Sie auch: Nvidia, Microsoft und dieser Aktie sei Dank: Neues Rekordhoch beim MSCI World ETF

Hinweis auf Interessenkonflikte:

Der Preis der Finanzinstrumente wird von einem Index als Basiswert abgeleitet. Die Börsenmedien AG hat diesen Index entwickelt und hält die Rechte hieran. Mit dem Emittenten der dargestellten Wertpapiere hat die Börsenmedien AG eine Kooperationsvereinbarung geschlossen, wonach sie dem Emittenten eine Lizenz zur Verwendung des Index erteilt. Die Börsenmedien AG erhält insoweit von dem Emittenten Vergütungen.

Mein Konto

Mein Konto