Wer breit gestreut investieren will, greift in der Regel zu einem ETF auf den Weltindex. Den MSCI World gibt es aber auch mit unterschiedlichem Fokus und mit mehr Rendite. Von Bianca Krämer

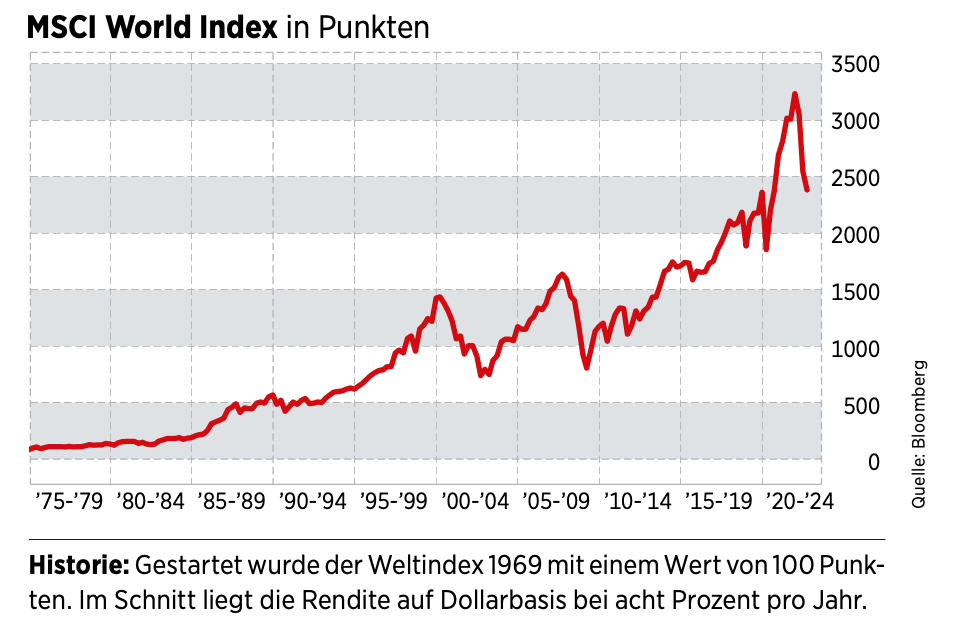

Der MSCI World ist beliebt bei Anlegern und dient als klassisches Basisinvestment — oft auch für ein sogenanntes Core-Satellite-Depot. Die Idee dabei: Einerseits mit dem MSCI World Index am Aufschwung des breiten Markts partizipieren. Und andererseits eigene Aktien und ETFs für eine Outperformance beimischen. Es gibt eine große Auswahl an ETFs auf den MSCI World und die meisten Broker bieten sogar Sparpläne auf die Produkte an, sodass sich mit geringem monatlichem Einsatz über viele Jahre ein Vermögen aufbauen lässt. Der MSCI World ist einer der am breitesten gestreuten Aktienindizes der Welt. Herausgegeben wird er vom US-Finanz dienstleister MSCI, der den Index im Dezember 1969 mit 100 Punkten startete. Der Weltindex bildet die Kursentwicklung von rund 1500 bis 1600 Aktien aus 23 Industrieländern ab. Das Gewicht der Unternehmen im Index hängt vom Börsenwert ab. Je höher die Marktkapitalisierung, desto größer der Indexanteil. Die wertvollsten Unternehmen der Welt, und damit die Top 10-Werte im Index, sind Apple, Microsoft, Amazon, Tesla, Alphabet A, Alphabet C, UnitedHealth Group, Exxon Mobil, Johnson & Johnson und Berkshire Hathaway B.

ETFs auf den Weltaktienindex

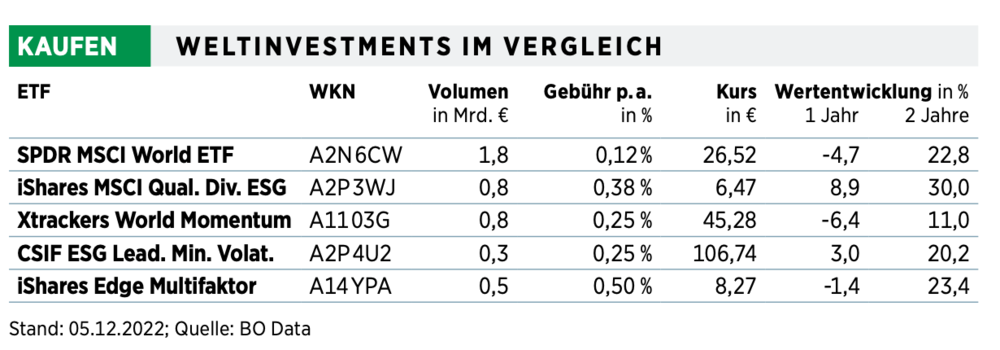

Es gibt viele Produkte von unterschiedlichen Anbietern auf den Index. Im Kern unterscheiden sie sich nicht allzu sehr voneinander, weil alle denselben Index ab bilden — mal mehr, mal weniger exakt, je nach Replikationsmethode. Der klassische MSCI World ETF, der auf Sicht von einem Jahr am vergleichsweise besten performt hat, ist der SPDR MSCI World ETF (WKN: A2N6CW). Doch neben den klassischen MSCI World ETFs gibt es noch MSCI World Strategie ETFs, die sich aus dem MSCI Universum bedienen, aber ihren Fokus etwa auf Dividenden, Momentum, Value, Growth oder auch Nachhaltigkeit legen. Wir haben uns die vier wichtigsten Alternativen um klassische MSCI World ETFs rausgepickt und untersucht, ob Anleger damit besser oder schlechter gefahren wären als mit einer Anlage in den SPDR MSCI World ETF.

Da viele dieser Alternativ-ETFs noch keine lange Kurshistorie besitzen, mussten wir uns auf einen Zeitraum festlegen. Wir haben uns daher die Einjahresperformance und auch die Zweijahresperformance angesehen. Das Interessante an diesem Zeitraum ist, dass er sowohl eine starke Boom-Phase (2021) als auch die Baisse 2022 beinhaltet. Bleibt die Frage: Wer hat sich über Boom und Baisse am besten geschlagen? And the winner ist: der iShares MSCI World Quality Dividend ESG ETF (WKN: A2P3WJ). Er setzt auf Aktien aus dem MSCI-World-Universum und wendet einen Optimierungsprozess an, der Unternehmen mit höheren Dividendenrenditen und höheren Qualitätsmerkmalen filtert. Gleichzeitig werden ESG-Kriterien berücksichtigt. Abgesehen von Apple und Microsoft findet man unter den Top-Werten auch Merck, Roche, Amgen oder den Konsumgüterriesen Unilever. Die Performance auf Sicht von zwei Jahren liegt bei plus 30 Prozent und selbst in den schwierigen vergangenen zwölf Monaten blieb noch ein Gewinn von 8,9 Prozent. Zum Vergleich: Die Performance des MSCI World Original ETF liegt bei plus 22,8 (zwei Jahre) beziehungsweise minus 4,7 Prozent (ein Jahr). In beiden Fällen trug der in diesem Zeitraum relativ starke Dollar zu relativ guten Performance auf Eurobasis bei.

Ähnlich wie der klassische MSCI World Index und damit mit wenig signifikanter Outperformance entwickelten sich der CSIF (IE) MSCI World ESG Leaders Minimum Volatility Blue ETF (A2P4U2) und der iShares Edge MSCI World Multifactor ETF (A14YPA). Ziel des CSIF (IE) MSCI World ESG Leaders Minimum Volatility Blue ETF ist es vor allem, Schwankungen zu reduzieren. Bei der Auswahl der Unternehmen wird der Minimum-Varianz-Ansatz verfolgt, also Firmen mit geringer Volatilität ausgewählt, die insgesamt zur Reduzierung des Risikos des gesamten Portfolios beitragen sollen. Die Entwicklung auf Jahsteht ein Plus von 20,2 Prozent.

Im iShares Edge MSCI World Multifactor ETF erfolgt die Aktienauswahl nach verschiedenen Faktoren wie Qualität, Momentum, Größe und Bewertung der Unternehmen. Wie günstig oder teuer ist beispielsweise eine Aktie im Vergleich zu anderen Gesellschaften desselben Sektors? Die Einjahresperformance liegt bei minus 1,4 Prozent, die Zweijahresperformance bei plus 23,4 Prozent.

Auf Momentum und damit auf der relativen Stärke eines Unternehmens liegt der Fokus beim Xtrackers MSCI World Momentum Factor ETF. (WKN: A1103G). Der ETF investiert in große und mittlere Unternehmen mit positivem Kurstrend. Die 344 Aktien werden anhand des Momentum-Score ausgewählt. Das Momentum der Titel ergibt sich aus der Kursentwicklung und den ausgeschütteten Dividenden in den vergangenen sechs und zwölf Monaten. Auf Jahressicht steht hier ein Minus von 6,4 Prozent, auf Zweijahressicht ein Plus von 11,0 Prozent. Fazit: Nur der Quality Dividend ETF ist eine echte Alternative zum Klassiker MSCI World.

Dieser Artikel erschien zuerst in BÖRSE ONLINE 49/2022. Hier erhalten Sie einen Einblick ins Heft.

Mein Konto

Mein Konto