Die Performance der Schwellenländer-Indizes ist schon seit dem Jahr 2010 schwach. Sorgt eine mögliche Abschwächung des US-Dollar für die große Trendwende? Von Sinan Krieger

Wenn man die vergangenen zehn Jahre der Schwellenländer-Indizes mit einem Wort zusammenfassen müsste, dann wäre dies sicherlich „enttäuschend“. So fällt die Underperformance im Vergleich zu den Börsen der Industriestaaten deutlich aus. Doch das jähe Ende des Bullenmarkts in Dow, DAX & Co zwingt Anleger schon fast wieder, nach Alternativen zu suchen. Und die gibt es: Die Leitindizes beispielsweise in Indien, Argentinien, der Türkei oder Indonesien konnten in den vergangenen zwölf Monaten sogar zulegen. Und auch ein Blick in die Jahresausblicke der Großbanken macht deutlich: Bei den Schwellenländern tut sich was — es wird wieder spannend.

Darum könnten Emerging Markets 2023 steigen

„Schwellenländeraktien wurden im Jahr 2022 nicht so stark in Mitleidenschaft gezogen wie in früheren Krisen. Dies ist eine Folge des relativ stabilen Wachstums in den Entwicklungsländern über das letzte Jahrzehnt. Die großen Schwellenländer Asiens und Lateinamerikas sind widerstandsfähiger geworden, aber langsamer wachsende Volkswirtschaften. Und sie bieten aus unserer Sicht attraktive Chancen für Investoren“, schreibt beispielsweise die Investmentgesellschaft Invesco und führt fort: „Wir glauben, dass EM-Aktien einen enormen Wert haben, selbst in einer Welt mit langsamerem Wachstum. EM-Aktien sind sowohl absolut als auch relativ günstig.“

Das sagt JP Morgan

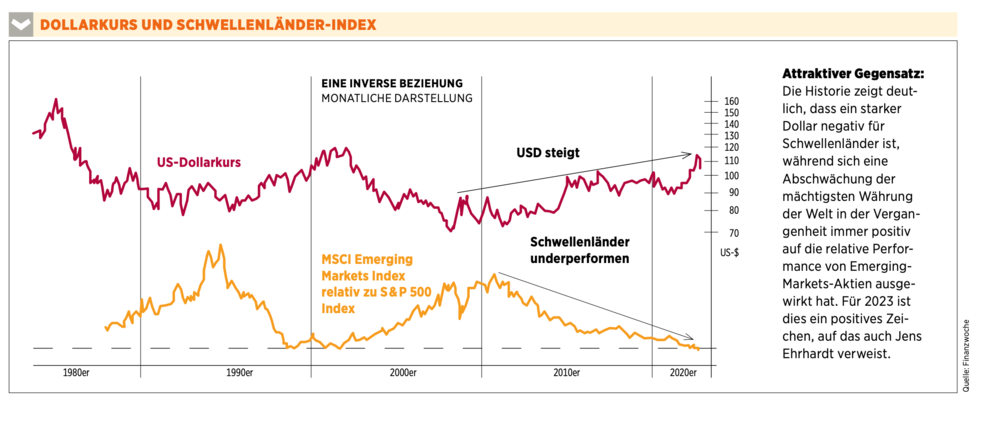

Auch laut der US-Bank JP Morgan macht „der erhebliche Bewertungsrückgang im vergangenen Jahr die Schwellenländer zu einer attraktiven Wahl für zyklische Engagements im Portfolio“, während Morgan Stanley bereits das Comeback für 2023 ausruft. Doch neben der günstigen Bewertung und attraktiven Wachstumsdynamik im Vergleich zu den lahmenden Industriestaaten verweist der bekannte Vermögensverwalter Jens Ehrhardt auf einen anderen Punkt: den US-Dollar. „Fundamental ist eine Abschwächung des Dollars gegenüber allen wichtigen Währungen zu erwarten. Bisher orientierte sich der Dollar an der relativen Stärke der US-Zinsentwicklung, zuletzt aber an den rückläufigen US-Inflationsraten, die in Zukunft niedrigere Zinsen erwarten lassen. Dies könnte auf den Dollar drücken, der auch markttechnisch als Most Crowded Trade noch überinvestiert erscheint. Vielleicht wird sich der Euro schwer tun, über 1,09 für den Dollar zu steigen, aber Schwellenländer-Währungen könnten vor einem stärkeren Anstieg gegenüber dem Dollar stehen“, prognostiziert der Gründer der DJE Kapital AG.

Unterstützung für Schwellenländer-Aktien

Ein Blick auf die Charts unten zeigt dabei die Korrelation zwischen Dollarkurs und der relativen Performance von Schwellenländeraktien. Ein schwächelnder Dollar würde 2023 EM-Aktien somit unterstützen.

MSCI World oder MSCI Emerging Markets – Welcher ETF performt 2023 besser?

Dieser Artikel erschien zuerst in Euro 52/2022. Hier erhalten Sie einen Einblick ins Heft.

Mein Konto

Mein Konto