Megatrends – das sind Entwicklungen, die die Welt verändern werden. Beispiele sind der Durchbruch der künstlichen Intelligenz (KI) und die Dekarbonisierung; beide versprechen strukturelles, langfristiges Wachstum. Wie können Anleger mit ETFs von der besonderen Stärke solcher Trends profitieren?

Im €uro-Tischgespräch erläutern Experten von BlackRock, STOXX und Xtrackers, was Interessenten über thematisches Investieren wissen sollten, um Innovation als Anlagechance nutzen zu können.

€uro: „Megatrends“ ist ja ein schillernder Begriff. Wie hat ihn die DWS für sich eingegrenzt?

Sebastian Wielert (Head of Xtrackers Regional Sales Germany): Megatrends sind mächtige Kräfte, die unsere Welt nachhaltig verändern. Sie wirken wie Strömungen, die ganze Gesellschaften und Wirtschaftsbereiche mit sich reißen. Sie sind Zukunftsmacher und geben uns einen Ausblick auf die Welt, die sich ständig weiterentwickelt. Wenn Unternehmen solche Megatrends frühzeitig erkennen und ihre Strategie entsprechend ausrichten, können sie sich einen deutlichen Wettbewerbsvorteil verschaffen. Anleger sollten aber auch kritisch bleiben und eine ausgewogene Anlagestrategie verfolgen. Bei der DWS konzentrieren wir uns auf ausgewählte Megatrends, die wir als besonders aussichtsreich identifiziert haben, wie zum Beispiel künstliche Intelligenz (KI), Digitalisierung und Nachhaltigkeit.

BlackRock hebt fünf Megatrends besonders hervor. Was zeichnet sie aus?

Alice Hübener (Manager Research and Strategic Clients, BlackRock): Themeninvestments sind der Schlüssel, um Portfolios auf die großen strukturellen Wachstumsbereiche der Welt auszurichten. Bei BlackRock nähern wir uns diesem Thema eher aus einer Kapitalmarktperspektive. Unsere Kapitalmarktspezialisten vom BlackRock Investment Institute haben fünf wichtige strukturelle Kräfte des Wandels identifiziert, die die Zukunft und das Investieren prägen. Diese nennen wir „MegaForces“. Das sind: digitale Disruption und künstliche Intelligenz, demografische Divergenz, geopolitische Fragmentierung, die Zukunft der Finanzen und der Übergang zu einer kohlenstoffarmen Wirtschaft.

Unsere Themenforschung ist eng mit diesen MegaForces verknüpft. Jeder unserer Themenfonds ist auf mindestens eine dieser MegaForces ausgerichtet. Ein Beispiel ist das Thema Robotik, das sowohl mit der MegaForce „Digitalisierung und künstliche Intelligenz“ als auch mit der „demografischen Divergenz“ verbunden ist, da Robotik auch eine der Antworten auf eine schrumpfende Arbeitskräftebasis ist. (1)

Welche Megatrends stehen bei STOXX besonders im Fokus?

Serkan Batir (Leiter der Indexproduktentwicklung und Benchmarks, STOXX): Bei STOXX konzentrieren wir uns auf ähnliche Megatrends wie BlackRock, darunter Digitalisierung, Nachhaltigkeit und demografischer Wandel. Das sind unsere Ausgangspunkte. Unsere Aufgabe ist es, diese Trends in Indizes abzubilden, die Investoren dann als Grundlage für ihre Anlageentscheidungen nutzen können. Wenn wir neue Anlagethemen identifizieren, betrachten wir diese aus einer Datenperspektive. Wir schauen uns an, in welche Geschäftsfelder Unternehmen investieren, welche Patente sie anmelden und wie diese Entwicklungen mit den Megatrends zusammenhängen. Aus diesen Informationen entwickeln wir dann themenspezifische Indizes. Der aktuell wohl stärkste Megatrend ist der Durchbruch der künstlichen Intelligenz.

Die KI ist bereits in vielen Lebensbereichen präsent. Anleger sehen die Chancen, fragen sich aber, wie sie konkret auf den Trend setzen können. Was würden Sie raten?

Hübener: Das letzte Jahr war definitiv das Jahr der künstlichen Intelligenz. In KI zu investieren, ist jedoch komplex, da es sich dabei eher um einen Prozess als um ein Produkt handelt. Wir betrachten KI ähnlich wie eine Wertschöpfungskette, die von Halbleitern über Hardware bis hin zu generativer KI und Anwendungen reicht. Bisher hat der Markt hauptsächlich von Unternehmen profitiert, die die Infrastruktur hinter der KI bereitstellen, wie etwa Hyperscaler (großer Cloud-Anbieter) und Halbleiterhersteller. Wir sehen jedoch in Zukunft spannende Chancen in Bereichen, die bisher weniger beachtet wurden. Ein konkretes Beispiel ist Robotik, wo KI die Fähigkeiten von Robotern erheblich erweitert. Es erfordert zum Beispiel eine stärkere Integration der Automatisierung, wenn die Produktion zurück ins Heimatland oder in Nachbarländer geholt wird, darunter fallen die Themen Reshoring beziehungsweise Friendshoring. Ein weiteres Thema, das uns besonders interessiert, ist die digitale Sicherheit. KI kann in den Händen böswilliger Akteure eine ernsthafte Bedrohung darstellen, was die Nachfrage nach Cyberabwehrsystemen steigern sollte. Unternehmen, die künstliche Intelligenz in ihre Sicherheitsprozesse integrieren, könnten von verbesserten Margen und einer stärkeren operativen Hebelwirkung profitieren, was diese Investitionschancen besonders attraktiv macht (2).

Wie versteht STOXX KI und welche Ansätze verfolgen Sie in diesem Bereich?

Batir: In vielen Gesprächen wird KI oft mit Automatisierung gleichgesetzt. Dabei geht KI weit über vordefinierte Prozesse und Ausführung dieser Prozesse hinaus. Künstliche Intelligenz ist mehr. Sie lernt mit jedem Durchgang dazu und passt sich an. Das sehen wir heute schon in Smartphones und vielen anderen Bereichen. Auch bei der Nutzung gibt es verschiedene Ansätze. Wir bei STOXX nutzen selbst KI, um externe Daten zu analysieren, zu bewerten und daraus Indizes zu entwickeln. Dabei betrachten wir die gesamte Wertschöpfungskette der KI, von den Technologieanbietern über die Lieferanten der Handware bis hin zu den Endnutzern, die beispielsweise im Metaverse Virtual Reality (VR) und Augmented Reality (AR) einsetzen.

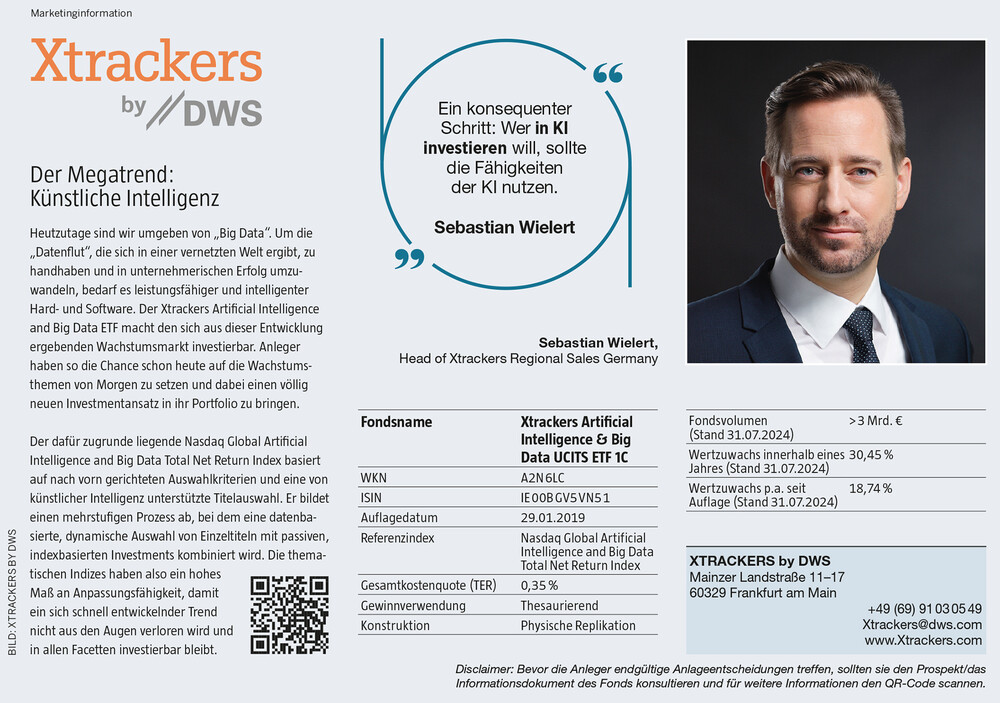

Was empfiehlt die DWS Anlegern, die in KI investieren möchten?

Wielert: Unser Xtrackers Artificial Intelligence ETF ist hier als derzeit weltgrößter KIETF die naheliegende Lösung. Dieser ETF wird seit fünf Jahren von KI selbst gemanagt, indem smarte Algorithmen Millionen von Patentdaten analysieren, um die attraktivsten Aktien auszuwählen. Das Besondere ist, dass dieser ETF im Portfolio automatisch ein regelmäßiges Rebalancing durchführt, um keine einzelnen Titel dominieren zu lassen und Gewinne mitzunehmen. Hier managt die KI schon den größten KIETF.

Es scheint also, dass KI in den Investmentprozessen bereits stärker integriert ist, als man denken könnte.

Wielert: Absolut. Früher haben wir oft auf historische Kennzahlen geschaut, während wir heute durch KI die Möglichkeit haben, riesige Datenmengen, wie zum Beispiel Patentdaten, auszuwerten. Das eröffnet völlig neue Allokationsmöglichkeiten und stellt bereits eine kleine Revolution dar. Wir haben bereits über Cybersecurity gesprochen.

Welche anderen Trends gewinnen in der breiter verstandenen digitalen Revolution an Bedeutung?

Wielert: Die Blockchain-Technologie ist hier besonders erwähnenswert, verbunden mit digitalen Währungen wie Ethereum und Bitcoin. Diese Technologien sind fest in den digitalen Umwälzungen verankert, wir bieten unseren Kunden mit ETCs entsprechende Lösungen über Xtrackers an, um digitale Werte aufzubewahren.

Bei insgesamt 40 einzelnen Trends, die in Indizes umgesetzt wurden: Erkennen Sie bei STOXX dort auch Entwicklungen, die durch die digitale Transformation gerade besonders Fahrt aufnehmen?

Batir: Ja, tatsächlich. Ich habe mir die Zahlen angeschaut, um zu sehen, welche unserer 40 Indizes am besten performt haben. Natürlich hängt die Performance auch mit den entsprechenden Investitionen zusammen. KI und Global Silver Mining waren beispielsweise im Juli wieder einmal die Best-Performer. Aber das hat auch Gründe: Silver Mining ist stark mit Nachhaltigkeit verbunden, da Silber in der Photovoltaiktechnologie verwendet wird, und KI ist ohnehin heiß. Ein weiteres Beispiel wäre die Next Generation Software.

Das verschiebt sich aber möglicherweise von Monat zu Monat. Gibt es auch Trends, die beständig gut laufen?

Batir: Das ist eine sehr gute Frage. Hier muss man zwischen Themen und Sektoren unterscheiden. Sektoren durchlaufen oft zyklische Entwicklungen, abhängig von Quartalsberichten. Themen hingegen umfassen mehrere Sektoren, und die Unternehmen, die in einem bestimmten Thema vertreten sind, kommen aus unterschiedlichen Bereichen. Themeninvestments sind daher eher langfristige Engagements, die in einem Portfolio eingesetzt werden können.

Zur Nachhaltigkeit: Es scheint, dass hier manche Erwartungen nicht oder noch nicht erfüllt wurden. Wir sehen Verzögerungen bei der Einführung von Elektroautos, Herausforderungen bei der Umsetzung von Wasserstoffprojekten und allgemein wirtschaftliche Schwierigkeiten, die den Übergang zu einer kohlenstoffarmen Wirtschaft erschweren. Wie sehen Sie diesen Megatrend?

Wielert: Persönlich finde ich es wichtig, dass es ETFs gibt, die sich auf spezifische Nachhaltigkeitsziele konzentrieren, wie etwa Kreislaufwirtschaft oder Wasserversorgung, gekoppelt mit Hygiene, oder nachhaltige Städte. Dies sind attraktive Zukunftsthemen mit großem Wachstumspotenzial.

Wie sind die Erfahrungen mit den 17 konkreten UN-Nachhaltigkeitszielen?

Wielert: Viele Anleger wissen noch nicht, dass es diese Möglichkeiten gibt, in ETFs zu investieren, die speziell auf einzelne UN-Nachhaltigkeitsziele ausgerichtet sind. Heute gibt es kostengünstige regelbasierte Indexlösungen, um Themen wie Wasser effizient zu erfassen und im Depot beizumischen.

Wie sieht BlackRock die Entwicklung des Themas Nachhaltigkeit?

Hübener: Wir haben viel zum Thema des Übergangs zu einer kohlenstoffarmen Wirtschaft geforscht. Wenn weltweit die Energiesysteme neu verkabelt werden, sind die Folgen weitreichend. Es eröffnen sich viele Möglichkeiten für neue Technologien und Dienstleistungsanbieter, die derzeit kohlenstoffintensive Technologien ersetzen. Wir benötigen viele Metalle, Roh- und Werkstoffe, um eine Infrastruktur für den Aufbau einer kohlenstoffarmen Wirtschaft zu schaffen. Ein besonders spannendes Beispiel ist Kupfer, das eine zentrale Rolle in kohlenstoffarmen Technologien spielt, von der Verkabelung von Elektrofahrzeugen bis hin zur Energiespeicherung. Laut einer Studie von S&P könnte die Nachfrage nach Kupfer bis Anfang der 2030er-Jahre das derzeitige Angebot um mehr als sechs Millionen Tonnen pro Jahr übersteigen (3). Das macht Kupfer zu einem spannenden Investitionsthema.

Der Wandel zur kohlenstoffarmen Wirtschaft betrifft nicht nur Hightech, sondern auch traditionelle Bereiche wie Bergbau.

Hübener: Absolut. Auch die Minenbetreiber müssen kohlenstoffarme Technologien einsetzen. Aber das Kernproblem ist, dass wir für diesen Wandel eine große Menge an Rohstoffen benötigen, und Kupfer ist hier besonders wichtig (4).

Wie können Indexinnovationen den Übergang zu einer nachhaltigen Wirtschaft voranbringen?

Batir: Indexinnovationen spielen eine entscheidende Rolle, indem sie Unternehmen, die nachhaltig operieren, im Kapitalmarkt sichtbar machen – das geht nur über die Indizes. Ein Beispiel für die Indexzusammenstellung ist die Exclude-Strategie, bei der Unternehmen, die nicht nachhaltig agieren, aus den Indizes herausgenommen werden. Eine andere Strategie ist das Enhanced-Modell, bei dem Unternehmen, die besonders nachhaltig sind, stärker gewichtet werden. Dadurch können Anleger gezielt in Firmen investieren, die den Übergang zur nachhaltigen Wirtschaft unterstützen.

Ist das Enhanced-Modell jetzt stärker gefragt als früher?

Batir: Ja, in der Tat. Es gibt eine steigende Nachfrage nach präziseren und innovativeren Lösungen, die zu einer stärkeren Fokussierung auf nachhaltige Unternehmen führen.

Ein kleiner Exkurs: Neben den klassischen Megatrends gibt es auch Entwicklungen an den Märkten, die durch besonders starke Mittelzuflüsse gekennzeichnet sind. Gibt es da Themen, die Sie hervorheben können?

Wielert: Am Ende entscheiden auch die Anleger mit ihren Zuflüssen, was große Trends sind. Ein solcher Trend ist die innovative Anlage von Geldern, über die der Anleger täglich verfügen kann. Innovative Investmentmöglichkeiten sind hier enorm gefragt. Geldmarktnahe ETFs sind in diesem Jahr zu einem riesigen Trend avanciert, wir haben hier bei den Assets gerade die Zehn-Milliarden-Euro-Grenze überschritten. Anleger schätzen es, kein Banken-Hopping betreiben zu müssen, um sich attraktive Geldmarktzinsen zu sichern.

Hübener: Ich würde diese Frage gern von einer anderen Perspektive aus angehen. Für uns ist die spannende Frage nicht nur, wohin die Zuflüsse gehen, sondern wie man die Investments in einem kohärenten Gesamtportfolio zusammenführt. Wir bei BlackRock haben intensiv an einem Ansatz gearbeitet, der Anlegern hilft, ein zukunftsorientiertes Portfolio zu erstellen, das thematische Risikoprämien berücksichtigt und gleichzeitig gegenüber einer Benchmark risikokontrolliert ist. Im Grunde genommen geht es darum, dass jedes Portfolio im Gesamtkontext stimmig sein muss und zu den Anlagezielen des Investors passt.

Wie könnte der Anleger das konkret in der Praxis umsetzen?

Batir: Der Anleger vergleicht letztlich immer das Risiko-Ertrags-Profil seines Portfolios mit einer klassischen Benchmark wie dem STOXX Global 1800, STOXX Europe 600 oder dem DAX. Je mehr Themen für Anleger transparent und verständlich sind, desto höhere Anteile im Portfolio können sie einnehmen. Wenn diese neuen Themen hinzukommen, ändern sich natürlich die Risikoprofile, und das muss stets einkalkuliert werden.

Wielert: Gerade beim Thema Risiko hilft ein Blick in die Vergangenheit. In Wachstumsbranchen gibt es oft starke Konkurrenz, und neue Wettbewerber können Marktanteile erobern, was den Gewinn von etablierten Unternehmen schmälert. Am Ende setzen sich nur wenige Unternehmen durch. Vom einstigen Megatrend „Eisenbahn und Fliegen“ sind nur noch wenige Unternehmen übrig. Die Vergangenheit zeigt, dass es sinnvoll ist, möglichst breit in einen Megatrend zu investieren.

Wenn man sich einen typischen Anleger vorstellt, der bisher in einen Weltindex mit Aktien aus Industriestaaten investiert hat und vielleicht überlegt, das mit einem ETF für die Emerging Markets zu ergänzen – was wäre dann der nächste Schritt, wenn er ein KI-Investment hinzufügen möchte? Gibt es dafür Empfehlungen?

Hübener: In einer idealen Welt würden unsere thematischen Investments, die auf langfristiges Wachstum ausgerichtet sind, im Lauf der Zeit konsistent absolut und relativ positive Renditen erzielen. Die Realität ist jedoch, dass die Renditen volatil sein können, da es sich trotz der Diversifikation um relativ zum globalen Aktienmarkt recht eng gefasste Strategien handelt. Eine Investition zum falschen Zeitpunkt kann schmerzhaft sein. Für Anleger, die ein Portfolio aufbauen, gibt es verschiedene Ansätze. Eine Möglichkeit ist, das gesamte Aktienengagement durch eine Vielzahl von Themenfonds zu diversifizieren als diversifiziertes thematisches Aktienportfolio. Häufiger jedoch werden Themenfonds als ergänzende „Satelliten“ zu einem bestehenden Aktienportfolio hinzugefügt oder als Teilsegment des Aktienportfolios, beispielsweise werden globale Aktien durch Themenfonds abgedeckt. Ich denke, es ist wichtig, dass sich Anleger erst einmal in ihrem Alltag umschauen und die Themen und Trends identifizieren, die sie auch in ihrer eigenen Umgebung beobachten. Es gibt viele Ressourcen, die dabei helfen können, sich in diese Themen einzuarbeiten. Auf unserer Homepage bieten wir zum Beispiel eine Vielzahl von Informationen zu den Treibern einzelner Themen an. Das hilft, Themen zu verstehen.

Verständnis ist entscheidend. Eine Anlage, die man nicht versteht, sollte man wahrscheinlich lieber meiden. Was raten Sie, Herr Wielert, wie sollten Anleger vorgehen?

Wielert: Ich finde, das klassische Aktienportfolio sollte global diversifiziert sein und aus großen sowie mittelgroßen Unternehmen bestehen. Klassische Core-Investments also, aber als Beimischung könnten die Megatrend-Investments natürlich sinnhaft sein. Feste Prozentquoten würde ich hier nicht festlegen, das hängt sehr von den individuellen Anlagezielen ab.

Könnte ein Sparplan ein sinnvoller Einstieg sein, wie er es oft bei volatileren Anlagen ist, weil sich hier gute Durchschnitts- Einstandskurse ergeben können?

Wielert: Absolut, Sparpläne sind eine charmante Möglichkeit, ratierlich in den Markt zu gehen. In Phasen, in denen die Kurse auch mal nach unten schwanken, kann man so günstig nachkaufen. Das ist besonders für Megatrends eine gute Methode, um Bestände aufzubauen.

Batir: Ja, Sparpläne sind definitiv ein geeignetes Vehikel, um in den Markt einzusteigen, insbesondere mit kostengünstigen Indexprodukten wie ETFs. Denn der Anleger muss auch die Kosten im Blick behalten, aber mit den günstigen Angeboten auf dem Markt denke ich, dass Sparpläne eine sinnvolle Option sind.

Hübener: Wir sehen auf jeden Fall eine hohe Beliebtheit von Sparplänen im Markt, die zudem weiter zunimmt (5). Das Wachstum in diesem Bereich treibt auch die Themeninvestments voran, da diese häufig für Sparpläne genutzt werden. Das ist ein weiterer Ansatz für den Einstieg, den man in Betracht ziehen sollte.

Wielert: Ein gutes Beispiel aus der Vergangenheit sind die Themenfonds, die Ende der 1990er-Jahre aufkamen. Damals waren Multimedia- und Telekommunikationsfonds sehr beliebt. Auch wenn diese aktiv gemanagten Fonds nach ihren Höchstständen lange Zeit schlecht performt haben, hätten Anleger, die in diesen Phasen günstig per Sparplan eingekauft hätten, letztlich eine sehr gute Rendite erzielt – vorausgesetzt, sie haben den Sparplan nicht gestoppt.

Wir haben über längere Zeiträume gesprochen. Wenn wir jetzt nach vorn schauen: Wo sehen Sie das Megatrend-Investieren in fünf Jahren?

Batir: Innovation wird neue Themen hervorbringen, aber diese müssen auch am Kapitalmarkt als Indizes abgebildet werden können. Das bedeutet, dass es genügend Unternehmen geben muss, die in diesen Bereichen tätig sind. Die Datenqualität wird dabei eine entscheidende Rolle spielen, die Datenqualität muss dafür nicht nur punktuell, sondern auch nachhaltig gut sein. Insgesamt sehe ich, dass das Investieren in Themenfonds in fünf Jahren noch stärker zunehmen wird.

Wielert: Ich glaube, das Megatrend-Investieren wird in fünf Jahren so allgegenwärtig sein wie heute der Avocado-Toast auf Instagram. Die Frage ist nicht mehr, ob, sondern wann diese großen Trends sich vollständig durchsetzen. Anleger, die frühzeitig auf diese Trends setzen, könnten profitieren. Der Megatrend künstliche Intelligenz wird zudem die Analyse von Megatrends revolutionieren, indem sie riesige Datenmengen in Echtzeit verarbeitet und neue Anlagechancen identifiziert. Mit innovativen ETFs werden diese Vorteile jedem Anleger zugänglich sein.

Hübener: Auch wir sind zuversichtlich, dass das thematische Investieren weiter an Bedeutung gewinnen wird. Allerdings gehört zu einem forschungsintensiven Prozess mehr als nur die Idee, ein Thema zu finden und ein paar Aktien zusammenzustellen. Es erfordert kontinuierliche Forschung auch in den nächsten Jahren, um sicherzustellen, dass die Themen einen strukturellen Wandel widerspiegeln und sich langfristig diversifiziert umsetzen lassen.

Moderation: Frank Mertgen

(1) BlackRock Marktaussichten, Heft 2/2024, „In Themen investieren“

(2) BlackRock Marktaussichten, Heft 2/2024, „In Themen investieren“

(3) S & P Global, Juli 2022, „The Future of Copper. Will the looming supply gap short-circuit the energy transition?“

(4) BlackRock, „Investing in Copper“, Juni 2024

(5) extra-ETF, „Sparplanstudie“, Oktober 2023

Mein Konto

Mein Konto