Die Zeiten für Anleihen sind gut. Wenn Sicherheit oberste Priorität ist, sind mit diesen genialen Anleihen Renditen von mehr als fünf Prozent drin

Für Aktionäre waren die zurückliegenden Wochen schwierig. Und auch wer kurzfristig mit Anleihen sein Glück suchte, musste Rückschläge hinnehmen. Zu stark waren die Unsicherheiten, die vom US-Anleihemarkt ausgingen. Anders sieht es für konservative Anleger aus, die Anleihen ohnehin bis Laufzeitende halten. Da dürfen die Kurse zwischendurch auch mal schwanken, solange die Rückzahlung von 100 Prozent bei Laufzeitende nicht gefährdet ist.

Das Gute an den Kurskapriolen der vergangenen Wochen: Jetzt sind einige Anleihen wieder zu günstigeren Kursen zu haben, wodurch die Rendite auf Laufzeitende gerechnet noch einmal besser ausfällt. Wir haben daher das Anleiheuniversum durchleuchtet und spannende Papiere gefunden mit Restlaufzeiten zwischen einem und sechs Jahren — und alle mit vertretbarem Risiko. Um das Risiko möglichst klein zu halten, sind bis auf eine Ausnahme alle Papiere zudem in Euro notiert. Ausnahme ist die Portugal-Anleihe in Dollar. Die ist mit dabei, weil im einjährigen Bereich inzwischen die Angebote im Festgeld- sowie auch Tagesgeldbereich derart gut sind, dass man besser dort sein Geld parkt. Es sei denn, man wagt etwas mehr Risiko — und das ist im Fall des Portugal-Papiers eben der Aspekt mit der Fremdwährung.

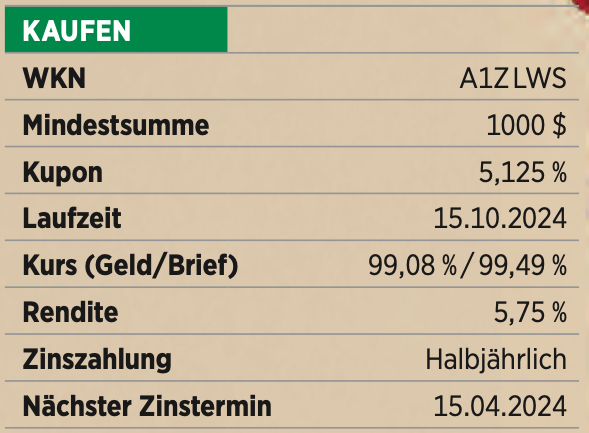

Portugal: 5,75% Rendite mit Dollar-Kick

Wer sein Geld lediglich für ein Jahr festverzinslich anlegen möchte, für den ist aktuell Tages- oder Festgeld eine gute Wahl - bei einem Zins von oft über vier Prozent. Da kann man sich das Suchen nach (sicheren) Anleihen eigentlich sparen, da die Renditen im Vergleich meist nicht mithalten. Es sei denn, man geht bewusst etwas mehr Risiko ein. Etwa durch eine Anleihe, die in einer Fremdwährung notiert. Warum beispielsweise nicht einen Teil des Anleihedepots in Dollar investieren? In Krisenzeiten ist der Greenback ohnehin eine gute Wahl, und weil es in den USA eventuell doch noch nicht so weit ist mit dem „Zins-Peak", hat der Dollar in den zurückliegenden Wochen wieder an Wert gewonnen. Dabei muss man nicht einmal in Anleihen ,,made in USA" investieren, nein, es gibt auch etwa eine in US-Dollar aufgelegte Anleihe des EU-Mitglieds Portugal. Die läuft bis Mitte Oktober des kommenden Jahres und ist mit einem Kupon von 5,125 Prozent ordentlich ausgestattet. Der Zins wird dabei an zwei Terminen des Jahres jeweils zur Hälfte bezahlt, nächster Termin ist der 15. April. Entscheidend, ob man in das Papier investieren möchte, ist aber in erster Linie die Dollar-Notierung. Die erhöht das Risiko substanziell, kann aber auch zusätzlich zum Renditekick werden, wenn der Greenback weiter aufwertet.

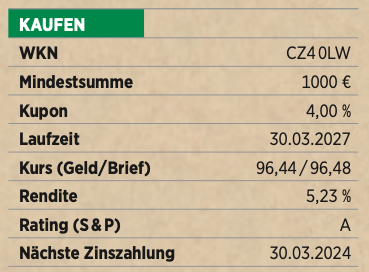

Commerzbank: Erstaunliche Rendite bei guter Bonität

Antizyklische Aktieninvestoren lieben die Aktie der Commerzbank. Sie ist günstig bewertet, und es gibt ordentlich Dividenden. Gleichzeitig erwirtschaftet die Bank wieder auskömmliche Zinsmargen und senkt die Kosten durch Filialschließungen und Personalabbau. Und an der Gebührenschraube dreht man ebenfalls. Das stärkt die Bilanz und sorgt für Kursfantasie bei der Aktie. Gut ist das bessere Geschäft aber auch für die Anleihen der Bank. Vier werden an der Börse Frankfurt gehandelt, mit Fälligkeiten zwischen 2025 und 2029. Die Renditen variieren dabei deutlich. Die Anleihe mit Restlaufzeit 2025 fällt mit einer Rendite von knapp über vier Prozent aber deutlich ab. Spannender sind die länger laufenden Papiere, bei denen die Renditen bei deutlich höher als fünf Prozent liegen, was angesichts der guten Bonität der Commerzbank fast schon erstaunlich ist – die Ratingagentur S & P vergibt immerhin die Note „A“. Wer etwa in das Papier mit Restlaufzeit 2027 investiert, sollte sich aber doch auf Kursschwankungen einstellen, was der relativ langen Laufzeit geschuldet ist und den damit verbundenen etwas stärkeren Reaktionen auf Änderungen der Zinspolitik der EZB. So notierte das Papier im vergangenen Jahr in der Spitze bei 116 Prozent, um im laufenden Jahr wieder unter 100 Prozent zu fallen. Uns soll das recht sein: Wir kaufen jetzt günstig ein und sichern uns eine sehr gute Rendite im Hinblick auf Endfälligkeit der Anleihe.

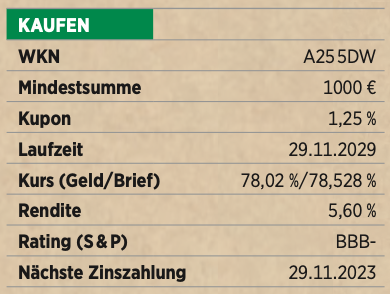

FMC: Steigender Druck, steigende Rendite

Bitter: Positive Studienergebnisse des Diabetesmittels Ozempic des dänischen Pharmariesen Novo Nordisk sorgen für einen Kurssturz der Aktie von Fresenius Medical Care (FMC). Aus dem einfachen Grund, weil das Mittel wohl auch bei Nierenversagen hilft – und genau das ist der Kernbereich des Dialysespezialisten FMC. Die Rechnung ist simpel: Neue Wirkstoffe sind zwar für Patienten in der Regel ein Grund zur Freude, nicht aber für die Konzerne, die alternative Behandlungen anbieten und dann dadurch schnell ins Hintertreffen geraten können. Daher der Kursrutsch der Aktien. Und auch bei den Anleihen des MDAX-Unternehmens ging es recht ordentlich abwärts. Bei dem Papier, das noch bis 2029 läuft, ging es beispielsweise um 83 Prozent nach unten bis auf 78 Prozent. Was jetzt natürlich auch eine Gelegenheit zum Neueinstieg bietet, ist doch die Rendite der Anleihe nun in einem Bereich von 5,5 Prozent angekommen. Eher ruhig ist das Management von FMC geblieben. Die Auswirkungen des neuen Mittels auf das eigene Geschäftsmodell betrachtet man als „neutral“. Zuvor hatte auch schon das US-Dialyseunternehmen Davita erklärt, dass die Studien mit Ozempic bei Nierenpatienten wohl eine nur „begrenzte Anwendung“ hätten. Es bleibt dennoch letztlich ein gewisser Risikofaktor, was man dann auch als Anleiheinvestor beachten sollte. Auf der anderen Seite spricht die nun gute Rendite für den FMC-Bond.

Lesen Sie auch: Spektakuläre Kehrtwende: Milliardär löst Wette gegen Staatsanleihen auf und erklärt sie zum Krisenschutz

Übrigens: Weitere geniale Anleihe-Ideen gibt's auch in der neuen Ausgabe von BÖRSE ONLINE

Mein Konto

Mein Konto