2022 hat das Edelmetall als Inflationsschutz enttäuscht. Warum sich das im nächsten Jahr ändert und der Preis pro Unze bis 2030 auf 4800 Dollar steigen kann. Von Sinan Krieger

Eigentlich war alles angerichtet: Nach jahrelangem Gelddrucken war die Inflation endlich da, die Unsicherheit am Höhepunkt — und dann? Passierte bei Gold wenig bis gar nichts. „Ein wesentlicher Faktor für die Seitwärtsbewegung war der starke Dollar“, weiß Ronald Stöferle und weist darauf hin, dass Gold auf Euro-, Yen- und Pfund-Basis mit einem Plus von bis zu 15 Prozent 2022 sogar als Inflationsschutz erfolgreich war: „Bis auf den US-Dollar hat Gold in jeder Währung ein positives Vorzeichen.“

Kuriosität am Goldmarkt

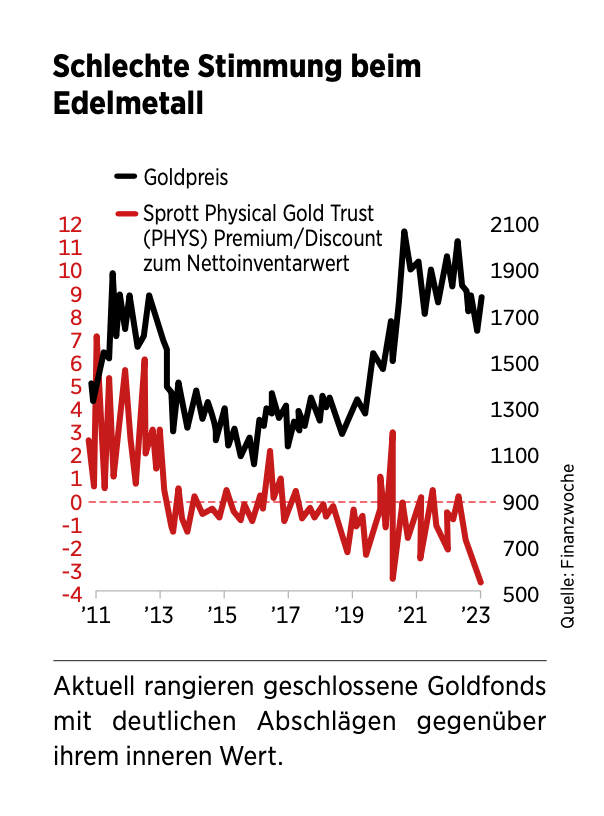

Auch erkenne man derzeit eine „Schizophrenie am Markt“. Denn während vor allem europäische Investoren ihr Interesse am Edelmetall verloren hätten, seien es in erster Linie asiatische Anleger und Zentralbanken, die „massivst physisches Gold zukaufen“, so Stöferle. Insgesamt „könnte die Stimmungslage aber kaum schlechter sein“, fasst der Goldexperte zusammen, der dies als positives Zeichen wertet. Seine Vermutung: Gold wird einer der größten Profiteure des Fed-Pivots, also dem Moment, wenn die amerikanische Zentralbank ihre geldpolitischen Straffungspläne abschwächt. „Nach den Pivots in den Jahren 2019 und 2020 lief es ebenfalls gut. 2019 war Gold 19 Prozent im Plus und 2020 sogar 25 Prozent. Ich kann mir durchaus vorstellen, dass Gold explosiv auf den Pivot reagieren wird“, sagt Stöferle.

Gold: "Weltweit akzeptiert und liquide"

Ein weiterer Push im neuen Jahr und darüber hinaus könnte aus der Geopolitik kommen. „Wenn man die Abstimmung auf der UN-Vollversammlung im März bezüglich der Russland-Sanktionen betrachtet, sieht man, dass sich viele Länder — darunter auch China und Indien — enthalten haben“, sagt Stöferle. Diese Länder würden nun das Sanktionshandbuch kennen und suchen nach Alternativen für die Staatsreserve. Gold biete sich dabei an, denn es sei „global akzeptiert, liquide, hat einen geringen Bedarfsspread, kann nicht beliebig inflationiert werden und hat vor allem kein Gegenparteirisiko wie Aktien und Anleihen“.

Einen ersten Fingerzeig gab es bereits im dritten Quartal 2022: Nie waren die Zentralbankzukäufe von Gold in den vergangenen 20 Jahren höher. „Wir erleben eine brutale Renaissance der Notenbank-Nachfrage, insbesondere in Asien“, so Stöferle. Ohnehin sollten Anleger nicht den Fehler machen, die Goldthematik ausschließlich durch die europäische oder amerikanische Brille zu betrachten. Stöferles Kursziel für Gold bis 2030? 4800 US-Dollar.

Auch Jens Ehrhardt ist bullish für Gold. „Aus markttechnischer Sicht sollte Gold vor einem deutlichen mittelfristigen Anstieg stehen“, sagt Mr. Börse. Neben der Tatsache, dass vor allem Langfrist-Investoren wie Zentralbanken in diesem Jahr Gold gekauft haben, achtet Ehrhardt auf einen weiteren Punkt. Ein wichtiger Indikator ist für ihn, dass geschlossene Goldfonds zuletzt mit deutlichen Abschlägen gegenüber dem inneren Wert notierten. In der Regel sei dies ein markttechnisches Kaufsignal.

Goldpreis als Fluchtwährung Nummer 1

Ohnehin sei Gold im kommenden Jahr im Zuge einer drohenden Aktienbaisse als „Fluchtwährung“ keine schlechte Idee. Stöferle geht mit Blick auf sein Langfrist-Kursziel von 4800 Dollar sogar noch einen Schritt weiter und sieht ein fragiles Geldsystem, „welches früher oder später in eine Neuordnung münden wird“. Als Vertrauensanker dürfte Gold eine zentrale Rolle spielen, so seine These.

Auch Bert Flossbach glaubt, dass sich der wahre Wert von Gold erst noch zeigen könnte — und zwar genau dann, wenn die Notenbanken den Kampf gegen die Inflation nicht gewinnen. „Wenn sich abzeichnet, dass die Geldpolitik in einer Phase importierter Inflation und hoher Verschuldung an ihre Grenzen stößt und die Notenbanken ihren Kampf gegen die Inflation nur mit stumpfen Schwertern führen können, wird auch das Vertrauen der Menschen in den Wert des Geldes leiden“, sagt Flossbach. Denn der Spielraum sei deutlich begrenzt. „Der starke US-Dollar wird zunehmend zu einer Belastung für die US-Wirtschaft und für in Dollar verschuldete Schwellenländer. Der US-Immobilienmarkt beginnt unter den hohen Hypothekenzinsen zu ächzen, und die für die Altersvorsorge so wichtigen Ersparnisse der US-Bürger beginnen zu schmelzen.“ Die Fed dürfe die Zinsschraube deshalb nicht überdrehen.Anleger sollten deshalb wissen: „Wenn die Notenbanken den Kampf gegen die Inflation verlieren, weil sie gezwungen werden, ihre Zinserhöhungen früher als notwendig einzustellen, droht ein Vertrauensverlust. Die Wertaufbewahrungsfunktion des Geldes könnte dann infrage gestellt werden. In diesem Fall würde Gold als Währung der letzten Instanz stark gegenüber den unter Kaufkraftschwund leidenden Papierwährungen aufwerten.“

"Das ist mein Lieblingsmetall"

Abseits des Goldes hat Ronald Stöferle für 2023 zudem noch einen weiteren Rohstofftipp: Nickel. „Wenn wir über E-Mobilität sprechen, reden wir in erster Linie über Lithium, während Nickel ein Schattendasein pflegt. Dabei ist der Nickelmarkt derzeit sehr eng. Sollte der Trend weiterhin in Richtung E-Mobilität gehen, wird Nickel vermutlich einer der ganz großen Profiteure sein.“

Dieser Artikel erschien zuerst in BÖRSE ONLINE 51/2022. Hier erhalten Sie einen Einblick ins Heft.

Mein Konto

Mein Konto