Die Nachfrage nach Öl steigt eher an, das Angebot nicht. Drei Aktien und zwei Fonds, die profitieren sollten. Von Bianca Krämer und Jörg Lang

Kaum ein Rohstoff schwankt so stark wie Öl. In Ausnahmesituationen wie beispielsweise 2020 nach dem Ausbruch der Corona-Pandemie wurden an den Terminmärkten sogar negative Preise aufgerufen, als es kurzfristig mehr Angebot als Nachfrage gab. Das geht auch in die andere Richtung. Als Engpässe nach dem Kriegsbeginn in der Ukraine befürchtet wurden, stiegen die Notierungen für ein Barrel auf über 120 Dollar an.

Im Moment erfolgt die Konsolidierung: Das schwarze Gold kostet gut 30 Prozent weniger als im März vergangenen Jahres. Und einige Experten gehen davon aus, dass die Preise weiter fallen könnten. Die Nachfrage würde sich wegen schwacher Weltkonjunktur eintrüben, lautet die Argumentation. Auf kürzere Sicht mag diese Einschätzung zutreffen. Langfristig hingegen sei erkennbar, dass die Nachfrage die Förderung deutlich übersteige, sagen die Rohstoffexperten des US-Vermögensverwalters Goehring & Rozencwajg.

Öl: Zu geringes Angebot

Im Moment, meinen die Experten, würden rund 102 Millionen Barrel pro Tag benötigt. Die Nicht-OPEC-Staaten könnten rund 71 Millionen Barrel produzieren, die OPEC-Länder seien mit einem Ausstoß von 30 Millionen Barrel an der Kapazitätsgrenze. Während Länder wie Saudi-Arabien wohl schon über der Kapazitätsgrenze produzieren und anderswo, etwa in Nigeria, die Förderung stark abnimmt, ist vor allem Nachschub nicht in Sicht.

Deutlich erkennbar ist der Mangel an neuen Quellen an der Entwicklung der Explorationsbohrungen. Sie haben sich seit 2010 gut halbiert. Mehr Exploration wurde vor allem durch zwei Punkte verhindert. Zum einen war die Preisentwicklung in den vergangenen Jahren nicht attraktiv, und die Firmen hatten mit den Folgen des Rohstoffbooms zu kämpfen. Da stand die Restrukturierung ganz oben auf der Agenda. Zweitens: Weil Öl als Klimakiller gilt, stellen Investoren und Banken immer weniger Finanzmittel für die Exploration zur Verfügung. Auch für die großen Ölfirmen ist es in den vergangenen Jahren fast attraktiver gewesen, freie Mittel etwa in den Rückkauf eigener Aktien zu investieren.

Folgt man dieser Argumentation gibt es zwei mögliche Entwicklungen. Die Nachfrage nach Öl geht kontinuierlich mit den sinkenden Förderungsraten zurück, weil die Konjunktur schwach bleibt, Menschen weniger verbrauchen -beziehungsweise sich weiter einschränken. Dann wird künftig wenig für neue Ölquellen ausgegeben, der Preis sollte sich Richtung Förderkosten bewegen, die im Moment wohl um 50 Dollar je Barrel liegen.

Die andere Variante erscheint im Moment wahrscheinlicher. Die Staaten sind auf Wachstum ausgerichtet, die Schwellenländer wollen Wohlstand gewinnen, die Erdbevölkerung wächst. Gleichzeitig gibt es geringe Reserven. Das deutet -darauf hin, dass Öl eher knapp werden -könnte — mit entsprechender Wirkung auf die Preise. Die Ölkonzerne haben den Braten gerochen, ein größerer Teil des Cashflows fließt wieder in die Entdeckung neuer Felder.

Im Folgenden stellt BÖRSE ONLINE drei Unternehmen vor, die in der Dienstleistungsbranche rund um die Exploration und Förderung engagiert sind. In dieser Gruppe gab es wegen mangelnder Aufträge umfangreiche Re-strukturierungen. Die Kosten sind tief, und nun zieht die Nachfrage an. Noch müssen viele ungünstige Verträge abgearbeitet werden. Doch mit jeder neuen Order gibt es einen Sprung beim Gewinn. Die Aktien haben bei hohem Ölpreis eine besonders große Gewinn- und Kursdynamik, aber auch höhere Risiken. Anleger, die diversifiziert in die Branche investieren wollen, sind auch mit Fonds und ETFs gut bedient. Wir stellen die zwei besten Produkte aus dem Jahr 2022 vor.

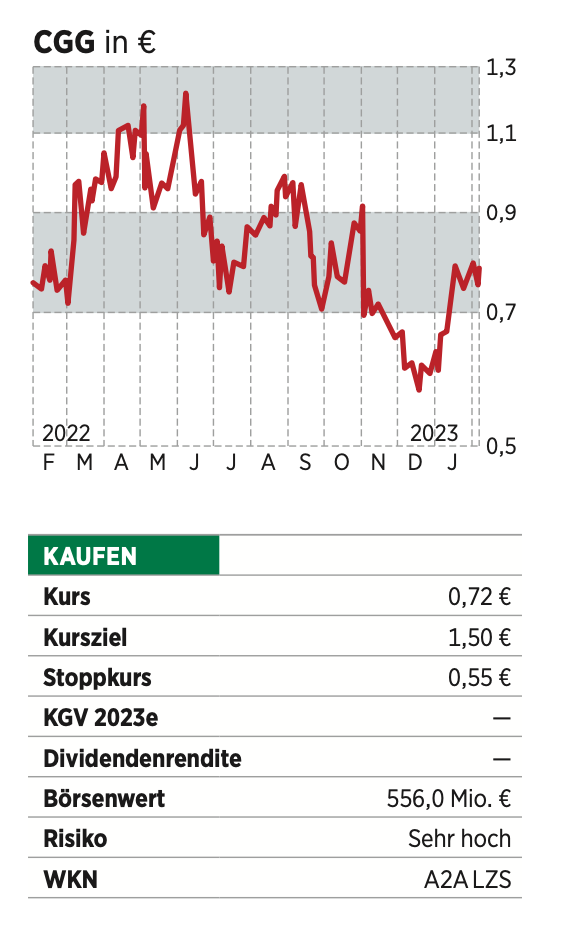

CGG: Am Anfang der Wertschöpfungskette

Die Dienstleistungen der französischen Firma CGG stehen ganz am Anfang der Wertschöpfungskette der Energiebranche. Die Traditionsfirma, 1931 als Compagnie Générale de Géophysique gegründet, hat seismische Daten von vielen Regionen der Welt gesammelt. Und diese Bibliothek wird laufend ausgebaut. Zudem verkauft und vermietet das Unternehmen entsprechendes Equipment an Energieunternehmen. Mit verlässlichen seismischen Daten wird die Wahrscheinlichkeit eines Explorationserfolgs erhöht. Die gute Marktstellung des Unternehmens und auch der größte Datenschatz der Branche nutzt -allerdings wenig, wenn, wie in den vergangenen Jahren geschehen, die Nachfrage ausbleibt. Weil CGG auch noch eine zu teure Akquisition verkraften musste, gibt es zudem noch einen Schuldenberg in der Bilanz. Während andere Ölzuliefereraktien schon einiges an Wert gewonnen haben, steht CGG am unteren Ende gemessen am bisher erreichten Börsenerfolg. Gleichwohl ist ein klarer Aufschwung beim Geschäft zu erkennen. Die Aufträge ziehen an. So hat das Unternehmen 2022 zum ersten Mal seit acht Jahren wieder ein komplettes seismisches System verkauft. Weitere Orders werden folgen. -Außerdem verdient CGG heute auch über seinen Cloud-Service an der Datendigita-lisierung großer Ölkonzerne. Großkunde hier ist etwa der britische Ölriese BP. Mit der anziehenden Nachfrage nach Daten, Datenmanagement und seismischen Systemen skaliert das Geschäft sehr stark. 2023 könnte sich das Betriebsergebnis vor Zinsen und Steuern verdoppeln, eine zweistellige Marge ist nicht ausgeschlossen. Die Aktie sollte dieser Dynamik folgen können. Wegen der hohen Verschuldung ist sie aber eher für risikobereite -Anleger geeignet.

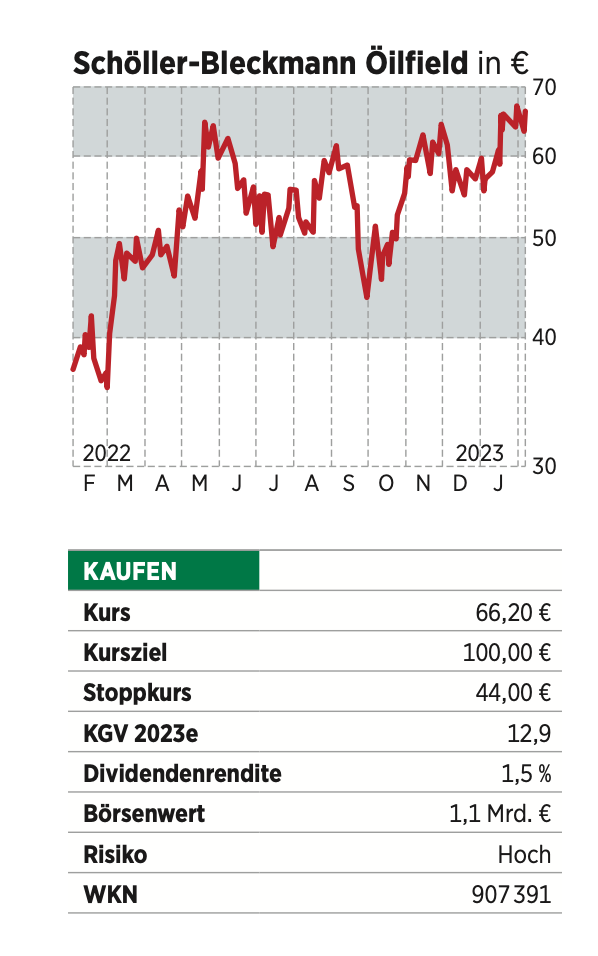

SCHOELLER-BLECKMANN OILFIELD EQUIPMENT: Rekordgewinne, noch keine Rekordkurse

„Alles deutet auf Knappheit hin“, sagt Jeff Miller, Firmenchef des großen Öldienstleisters Halliburton: „Nur viele Jahre mit hohen Investitionen können das beheben.“ Offensichtlich kommen diese Mahnungen an. Die Geschäfte laufen besser. Wenn Halliburton für seine Kunden Ölquellen erschließt und fördert, vertraut der US-Branchenriese auch auf die Produkte des österreichischen Zulieferers Schoeller-Bleckmann Oilfield Equipment (SBO). Das Unternehmen ist Weltmarktführer in der Herstellung hochpräziser Komponenten aus nicht magnetisierbaren Edelstahlsorten. Die sind wegen ihrer physikalischen Eigenschaften bei Ölfirmen gefragt. Die Produktpalette ergänzen zudem Bohrwerkzeuge und Bohrloch-Komplettierungsausrüstungen. Das Unternehmen hat 2020 den massiven Einbruch der Branche recht gut verkraftet. Seitdem ziehen die Geschäfte zudem wieder an. Im vergangenen Jahr stieg der Umsatz um 70 Prozent, der Gewinn vor Steuern hat sich vervielfacht und liegt mit 92 Millionen Euro weit über früheren Rekordwerten. Und die Party dürfte weitergehen. Der Auftrags-eingang 2022 lag weit über den Erlösen, was für Wachstum ebenso spricht wie die Aussagen von SBO-Kunde Halliburton.

Interessant aus Sicht der Anleger: Die Aktie hat die Trendwende zwar mitgemacht, notiert allerdings noch meilenweit unter alten Höchstständen, obwohl der Gewinn schon 2022 um gut 30 Prozent höher lag als die alten Rekordwerte. Nur zur Info: Das alte Rekordkurshoch beträgt 107 Euro.

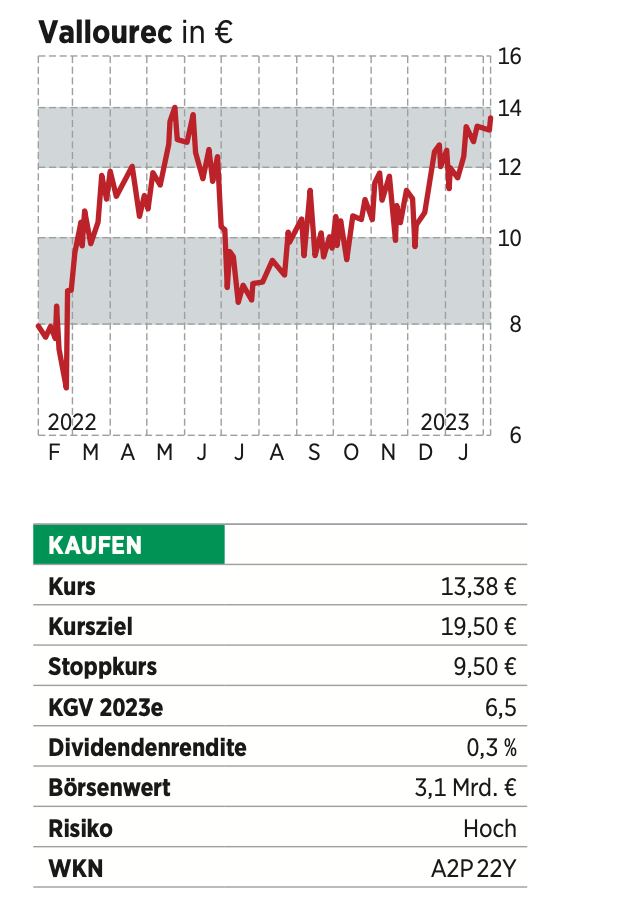

VALLOUREC: Erst Milliarden Miese, dann hoher Gewinn

Wenn der Ölpreis unter null ist, sind Röhren nicht gefragt. Entsprechend hat der französische Branchenspezialist Vallourec 2020 seinen Tiefpunkt erreicht. Rund 1,4 Milliarden Euro betrug der Jahres-verlust. Allerdings markierte diese Krise auch den Wendepunkt. Das Unternehmen hat die Kosten gesenkt und sich auch finanziell neu aufgestellt. Die strapazierte Bilanz wurde durch eine Umschuldung stabilisiert. Schon im Folgejahr gelang es dem Unternehmen wieder, einen kleinen operativen Gewinn zu erwirtschaften. 2022 ging die Trendwende weiter. Mit ersten größeren Aufträgen aus der Öl-industrie wuchs der Umsatz deutlich zweistellig an, die operative Marge kletterte über zehn Prozent. Allerdings gab es im abgelaufenen Jahr noch eine Sonderbelastung. Die restlichen Aktivitäten in Deutschland, die einmal über Mannesmann-Röhrenwerke in den Konzern kamen, wurden bereinigt. Unterm Strich wird Vallourec deshalb rote Zahlen schreiben. Die Zahlen soll es am 22. Februar geben. Klar ist auf jeden Fall, dass es im neuen Jahr keine Sonderbelastungen geben wird. Die gestiegenen Investitionen in Öl machen sich allerdings im Auftragseingang bemerkbar. Dabei profitiert Vallourec mit seinen Produkten zudem auch vom LNG-Boom und der stärkeren Nutzung von Wasserstoff. Dank des hohen Cashflows dürfte das Unternehmen bis 2024 zudem die restlichen Altlasten in Form von Finanzschulden abbauen. Was könnte bei der Aktie möglich sein? Der um Sonderaufwendungen bereinigte Gewinn von rund 90 Cent pro Aktie für 2022 sollte sich tendenziell mehr als verdoppeln, die Gewinnschätzungen reichen auf über zwei Euro pro Aktie. Kurse um 20 Euro oder darüber würden deshalb nicht überraschen.

Diversifiziert in Energiewerte dank Fonds

Fonds und ETFs aus dem Sektor Energie zählten im vergangenen Jahr zu den Anlagethemen mit der besten Wertentwicklung. Kein Wunder, Öl- und Gaskonzerne erwirtschafteten 2022 Rekordgewinne. Der russische Einmarsch in die Ukraine sorgte für einen extremen Anstieg des Ölpreises. Seither kamen die Energiepreise zwar etwas zurück, sie liegen aber immer noch deutlich höher als im Durchschnitt der letzten Jahre. Die Internationale Energieagentur (IEA) sieht in ihrem aktuellen Bericht zur Lage am Ölmarkt für das laufende Jahr eine Rekordnachfrage. Das sei im Moment zwar noch gut durch die Produktion gedeckt, in der zweiten Jahreshälfte soll sich dieses Verhältnis umkehren, was den Preisen wieder Auftrieb geben könnte.

Da Energie also nach wie vor ein großes Thema ist, stellt die Redaktion einen ETF und einen aktiv gemanagten Fonds vor, die sich im vergangen Jahr laut unserer Datenbank am besten entwickelt haben. Der Energie-ETF-Sieger 2022 ist der iShares S & P 500 Energy ETF mit einer Performance von 194,4 Prozent. Bei den aktiv gemanagten Fonds liegt Schroder ISF Global Energy A vorn — Wertentwicklung 2022: 134,2 Prozent. Demnach entwickelte sich das passive Produkt deutlich besser. Während beim insgesamt 23 Positionen umfassenden iShares ETF die Ölmultis Exxon Mobil, Chevron und Conoco-Philips mit insgesamt rund 37 Prozent relativ hoch gewichtet sind, setzt der Schroder Fonds prozentual ausgeglichener auf insgesamt 38 Positionen. Auch hier sind zwar große Ölwerte wie Shell und Repsol unter den Top 10, aber es finden sich auch Ölexplorer wie -Oceaneering International oder mit der Wood Group und Baker Hughes Ölservicegesellschaften im Portfolio. Klar ist: Sollten die Ölpreise hoch bleiben oder sich noch verteuern, verdienen Anleger mit Fonds auch 2023.

Dieser Artikel erschien zuerst in BÖRSE ONLINE 06/2023. Hier erhalten Sie einen Einblick ins Heft.

Mein Konto

Mein Konto