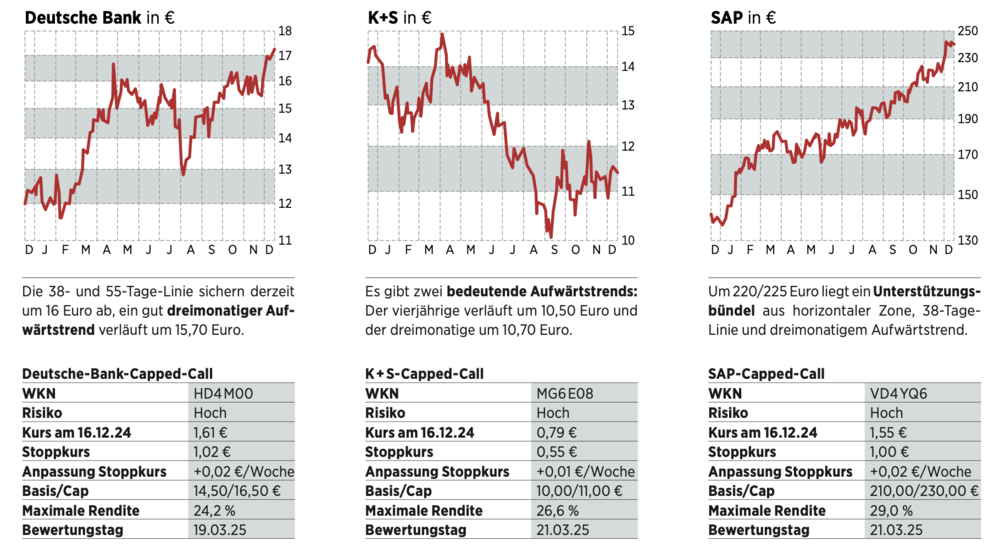

Schon zum Frühlingsbeginn kräftig absahen: Positionen auf Deutsche Bank, K + S und SAP sind auf Sicht von drei Monaten für satte Gewinne und Seitwärtsrenditen zwischen 24 und 29 Prozent gut – so funktioniert’s.

Kurz vor Weihnachten schon an den Frühling denken! Capped-Optionsscheine bieten das richtige Vehikel, etwa auf die Aktie der Deutschen Bank. Diese hat zuletzt den Ausbruch auf ein Sechsjahreshoch geschafft.

Dieses bullishe Signal kann mit dem ausgewählten Deutsche-Bank-Capped-Call in Gewinne umgemünzt werden. Der Ertrag von 24 Prozent stellt sich schon dann ein, wenn der Basiswert am 19. März bei mindestens 16,50 Euro notiert. Dieses Niveau wird von steigenden, mittelfristig bedeutenden Gleitenden Durchschnitten unterstützt. Angesichts einer Basis bei 14,50 Euro liegt der Break-even der Position bei 16,11 Euro — dort wiederum wird zur Jahreswende eine gut drei Monate alte Aufwärtstrendlinie angekommen sein.

Der erste Stopp des Derivats wird bei 1,02 Euro und damit unter dem Zweimonatstief platziert. Von dort aus sollte der Stoppkurs mit steigendem Zeitwert und auch mit den genannten ansteigenden Unterstützungen sukzessive angehoben werden. Dabei bietet sich eine wöchentliche Erhöhung um zwei Cent an.

Die Derivate-Strategie

Regelmäßige exklusive Empfehlungen aus der Welt der Derivate: Die charttechnische Analyse hilft bei unserer Jagd nach hohen prozentualen Seitwärtsrenditen. Mehr erfahren unter: www.derivate-strategie.de

Ziemlich genau 50 Prozent unter dem 2024er-Hoch befindet sich die Aktie von K + S. Seit September aber ist eine Bodenbildung bei dem MDAX-Wert auszumachen. Zwar scheiterte im November der Versuch, den wichtigen 200-Tage-Durchschnitt zurückzuerobern. Bemerkenswert ist aber, dass der vierjährige Aufwärtstrend gehalten hat.

Darauf, dass sich das nicht ändert, setzen wir mit dem ausgewählten K + S-Capped-Call. Der Schein wird um 27 Prozent steigen, sofern der Basiswert am 21. März 2025 bei mindestens 11,00 Euro notiert. Der langfristige Aufwärtstrend sichert die Aktie zurzeit um 10,50 Euro ab. Eine dreimonatige Aufwärtstrendlinie verläuft bereits um 10,70 Euro. Diese wird den Elfer-Cap etwa einen Monat vor dem Bewertungstag erreichen.

Da die Basis des Scheins bei 10,00 Euro angesiedelt ist, endet die Position im Minus, sofern die K + S-Aktie am 21. März bei weniger als 10,79 Euro notiert. Da darunter die Verluste rasch ausufern könnten, ist ein striktes Stop-Loss-Management notwendig. Es bietet sich ein erster Stopp bei 0,55 Euro und damit unter dem Dreimonatstief des Derivats an. Von dort aus sollte der Stoppkurs wöchentlich um einen Cent angehoben werden.

Zehn Euro Puffer, 29 Prozent Rendite Das Schwergewicht SAP schiebt den DAX kräftig an und erreicht ein Allzeithoch nach dem anderen. Am 22. Oktober lag dieses erstmals über der 230er-Marke und inzwischen sogar im 243er-Bereich.

Der ausgewählte SAP-Capped-Call wird mit plus 29 Prozent reüssieren, sofern die Aktie zum Frühlingsbeginn 2025 bei mindestens 230,00 Euro notiert. Bei 230/233 Euro hat sich eine Unterstützungszone etabliert. Entscheidender noch sind eine gut dreimonatige Aufwärtstrendlinie sowie der mittelfristig bedeutende, seit August nicht mehr deutlich unterbotene 38-Tage-Durchschnitt. Diese beiden steigenden Unterstützungen verlaufen zurzeit um 220 und 225 Euro. Der erste Stoppkurs wird unter dem Einmonatstief des Derivats bei 1,00 Euro platziert und um wöchentlich zwei Cent angehoben. Das Anfangsrisiko von 35 Prozent wird dadurch sukzessive sinken.

Dass die Position wohl erst ab Mitte Januar ein positives Chance-Risiko-Verhältnis aufweist, wird durch eine aufs Jahr hochgerechnete Rendite von etwa 175 Prozent kompensiert.

Übrigens: Dieser Artikel erschien zuerst in der neuen Print-Ausgabe von BÖRSE ONLINE. Diese finden Sie hier

Oder lesen Sie auch: Experten sind sich sicher: Das wird die beste Aktienstrategie 2025 sein

Mein Konto

Mein Konto